Dans ce guide, nous décryptons étape par étape comment organiser ses placements à 5 ans en partant des livrets réglementés, puis en comparant les fonds euros, les comptes à terme, les fonds monétaires et autres supports, afin de construire une allocation claire et adaptée au moyen terme.

1. Comment réfléchir à un placement sur 5 ans ?

Avant de choisir vos produits d’épargne, nous allons d’abord préciser ce que signifie vraiment un horizon d’investissement de 5 ans et ce que cela implique pour votre capital. Ensuite, nous poserons une grille simple en trois critères – sécurité, rendement réel, liquidité – pour comparer n’importe quel placement. Enfin, nous clarifierons une confusion courante entre enveloppe fiscale et classe d’actifs, afin de préparer le zoom sur les livrets réglementés qui servent de socle.

1.1 Clarifier l’objectif : un projet à 5 ans, ce que ça implique vraiment

Un horizon d’investissement de 5 ans correspond à ce que l’on appelle le moyen terme. C’est plus long qu’une simple épargne de court terme, mais insuffisant pour absorber complètement les à-coups du marché actions. En pratique, on se situe entre 3 et 8–10 ans : à 5 ans, on peut accepter de bloquer légèrement ses fonds, mais pas de les exposer à un risque important de perte en capital.

En clair, les projets typiques à 5 ans sont très concrets : constitution d’un apport pour un achat immobilier, financement d’études, changement de voie professionnelle, ou encore renforcement d’une réserve de précaution au‑delà du simple matelas d’urgence. Dans tous ces cas, le capital devra être disponible à une date relativement précise, ce qui change la façon d’aborder l’investissement.

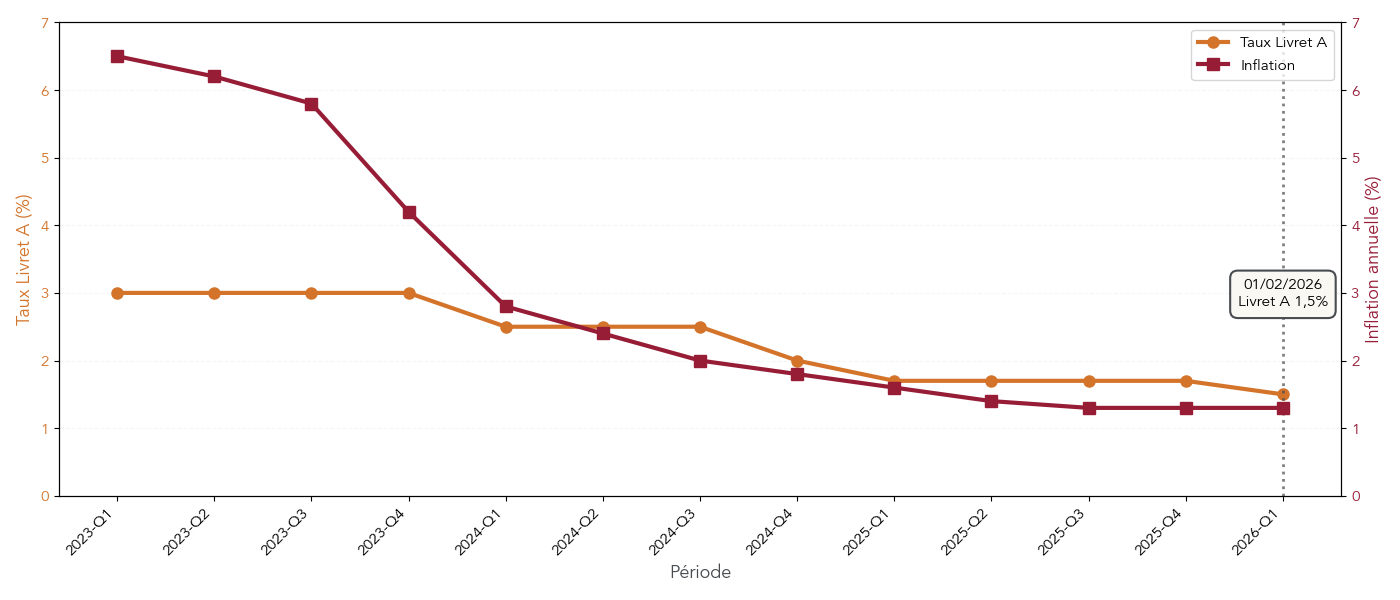

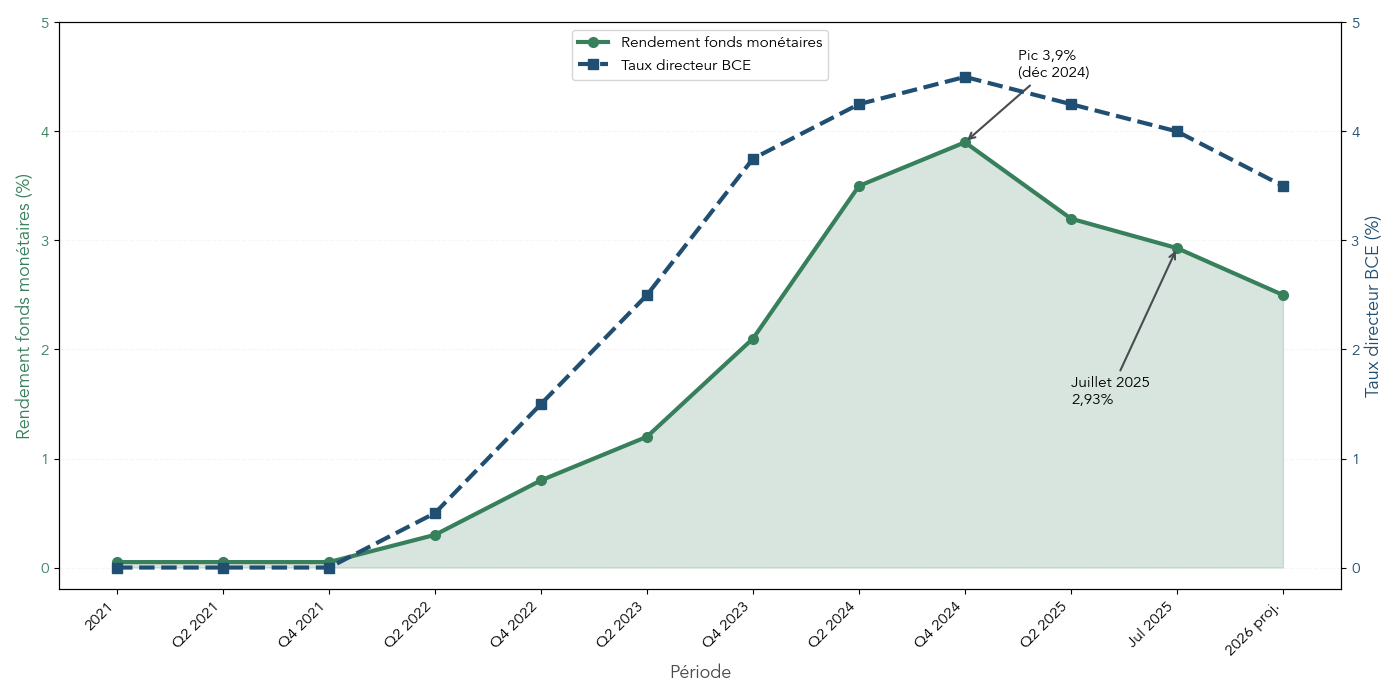

Le contexte économique de 2026 renforce cette logique. La croissance en France tourne autour de 0,9 %, l’inflation retombe à 1,3 % après le pic de 2022‑2023, et la Banque Centrale Européenne a commencé à baisser ses taux directeurs. Résultat : le Livret A est à 1,5 %, les fonds euros se situent en moyenne entre 2,5 et 2,9 %, et plusieurs placements sécurisés retrouvent enfin un rendement réel légèrement positif.

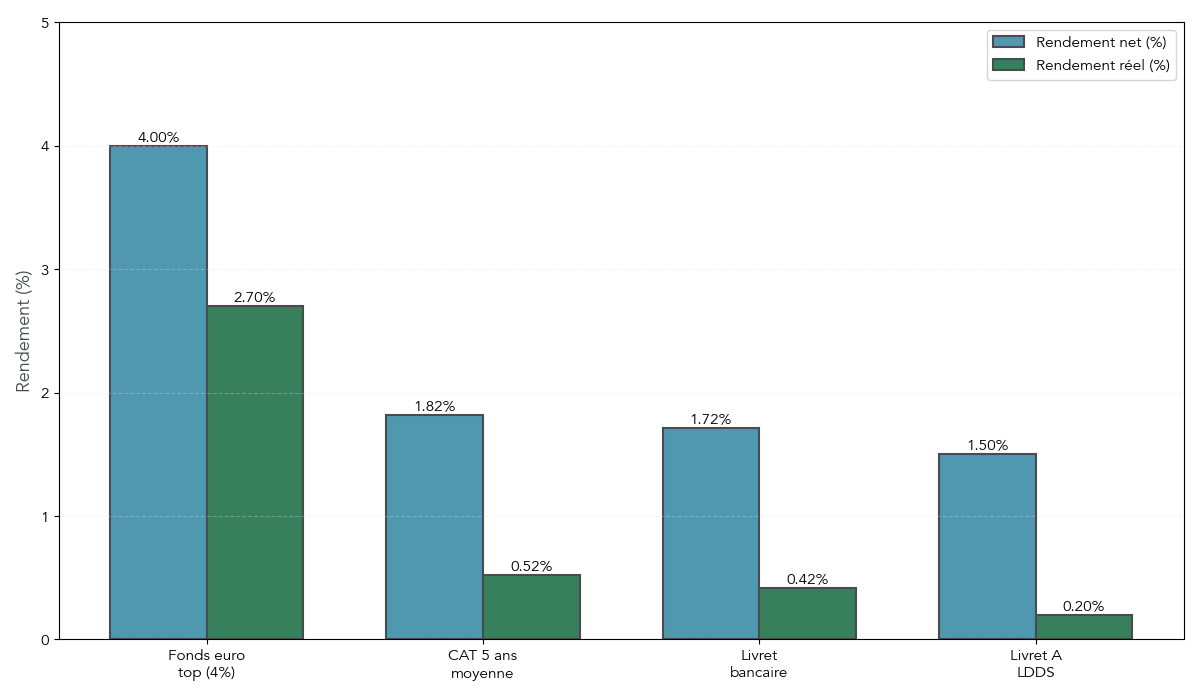

En un coup d’œil, ce graphique permet de visualiser que, même si les taux nominaux baissent, l’inflation recule plus vite. Le rendement réel des livrets réglementés redevient donc légèrement positif, mais reste modeste.

Le message clé pour un placement 5 ans est le suivant : l’objectif numéro un reste de ne pas perdre de capital, tout en cherchant à battre l’inflation. Il ne s’agit pas de « faire un coup » sur les marchés, mais de préserver votre pouvoir d’achat pour être certain que l’argent mis de côté aujourd’hui financera bien votre projet demain. À partir de là, la question n’est plus « quel produit rapporte le plus ? », mais « quel produit me donne le meilleur couple sécurité/rendement réel en respectant mon délai ».

Gardez cette idée en tête : on peut maintenant structurer la réflexion autour de trois piliers simples, qui serviront de fil rouge pour comparer tous les placements.

1.2 Les trois piliers à arbitrer : sécurité, rendement réel, liquidité

En pratique, pour analyser un placement 5 ans, il est pratique de passer systématiquement par la même grille : sécurité du capital, rendement réel après fiscalité et inflation, et liquidité.

La sécurité du capital renvoie à la question : mon capital est‑il garanti, et par qui ? Les livrets réglementés comme le Livret A, le LDDS ou le LEP bénéficient d’une garantie illimitée de l’État français. Les dépôts sur PEL, comptes à terme ou livrets bancaires classiques sont couverts par le Fonds de Garantie des Dépôts et de Résolution jusqu’à 100 000 € par personne et par banque. Les contrats d’assurance‑vie sont, eux, protégés par le Fonds de Garantie des Assurances de Personnes à hauteur de 70 000 € par assuré et par assureur. Dès que l’on sort de ces cadres (SCPI, actions, fonds obligataires, parts sociales…), il n’y a plus de garantie contractuelle en capital : la valeur peut monter, mais aussi baisser.

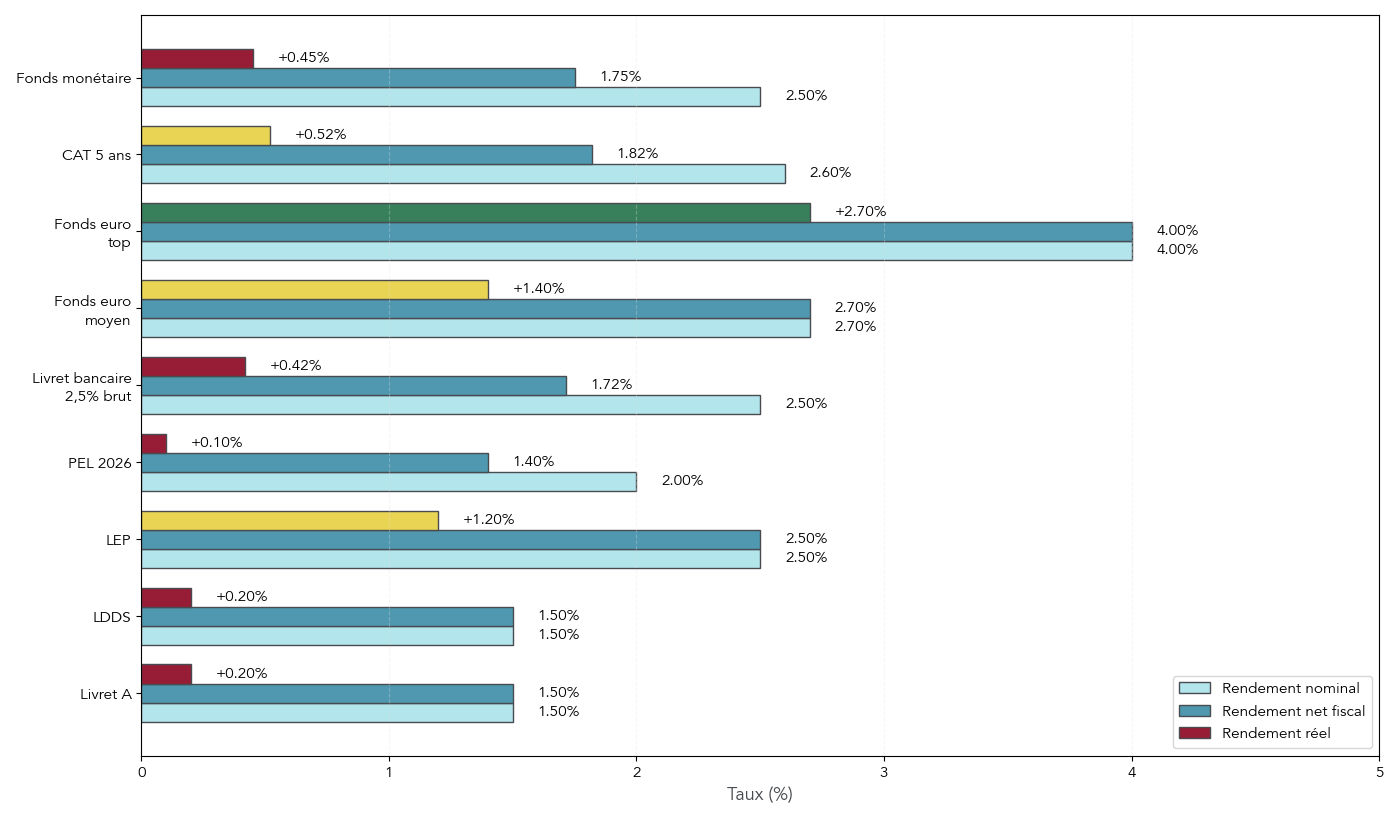

Le rendement se décline, lui, en trois étages. Il y a d’abord le rendement nominal, le taux mis en avant dans les publicités. Il faut ensuite retirer la fiscalité pour obtenir le rendement net fiscal. Enfin, on enlève l’inflation (1,3 % en 2026) pour arriver au rendement réel, c’est‑à‑dire le gain de pouvoir d’achat. C’est ce dernier chiffre qui compte pour un projet à horizon d’investissement de moyen terme.

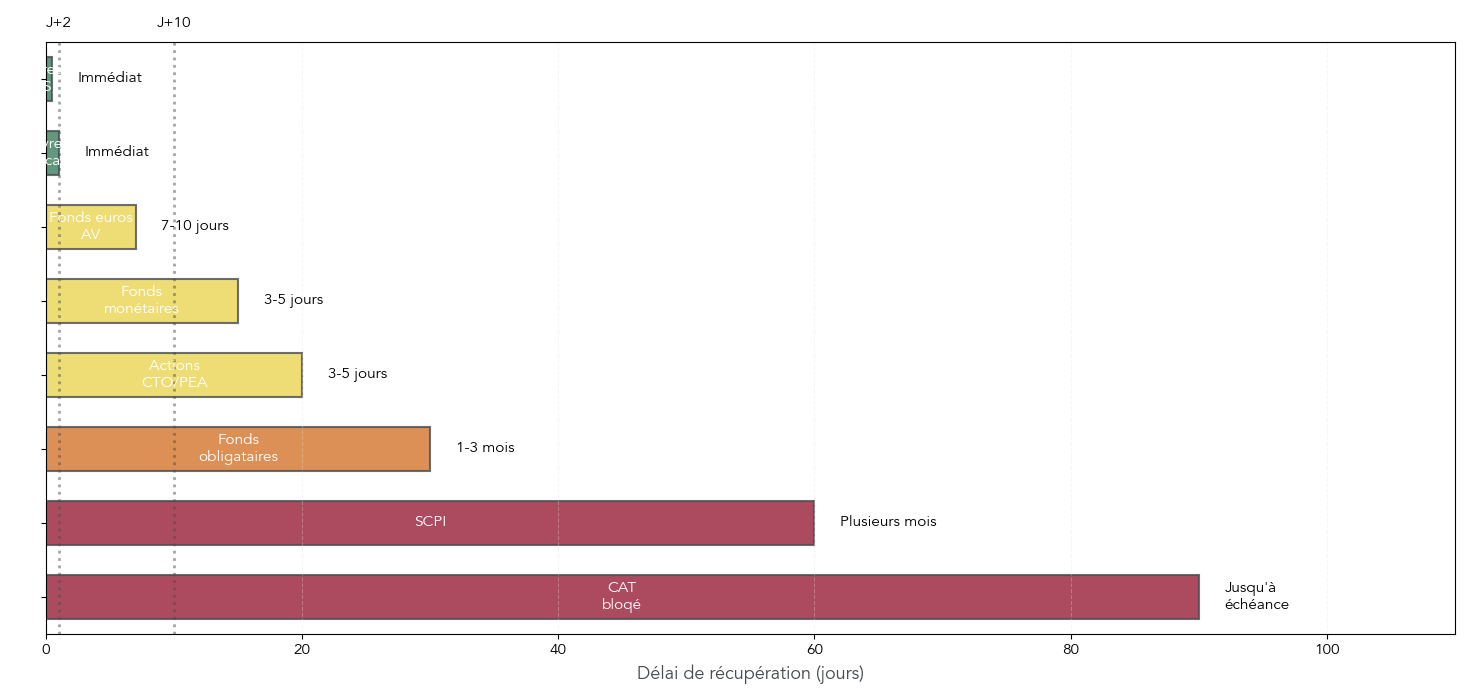

La liquidité, enfin, correspond au délai pour récupérer votre argent : certains placements sont disponibles immédiatement (J+0 à J+2) comme le Livret A ou un livret bancaire, d’autres demandent quelques jours (7–10 jours pour un rachat sur fonds euro en assurance‑vie), d’autres encore imposent plusieurs mois de délai (SCPI) ou un blocage strict jusqu’à l’échéance (comptes à terme, PEL avant 4 ans).

Ces différents niveaux de protection peuvent se résumer dans une typologie de sécurité des placements à 5 ans.

| Type de placement | Garantie en capital | Mécanisme de protection | Risque résiduel |

|---|---|---|---|

| Livret A, LDDS, LEP | Garantie État illimitée | Protection légale | Aucun (hors défaillance État) |

| Fonds euro AV | Garantie assureur 97-100% | Effet cliquet + réserves (PPB) | Défaillance assureur (rare) |

| CAT | Garantie dépôts 100k€ | FGDR | Défaillance bancaire au-delà 100k€ |

| PEL | Garantie dépôts 100k€ | FGDR | Défaillance bancaire au-delà 100k€ |

| Livrets bancaires | Garantie dépôts 100k€ | FGDR | Défaillance bancaire au-delà 100k€ |

| Fonds monétaires | Aucune garantie | Diversification + régulation | Baisse de la VL possible |

| Fonds obligataires | Aucune garantie | Diversification | Risque de taux + crédit |

| SCPI | Aucune garantie | Diversification immobilière | Baisse prix de part + liquidité |

| Actions / ETF | Aucune garantie | Diversification (ETF) | Volatilité élevée |

Ce tableau montre d’emblée que tous les placements n’offrent pas le même niveau de protection, même si certains affichent des taux de rendement séduisants.

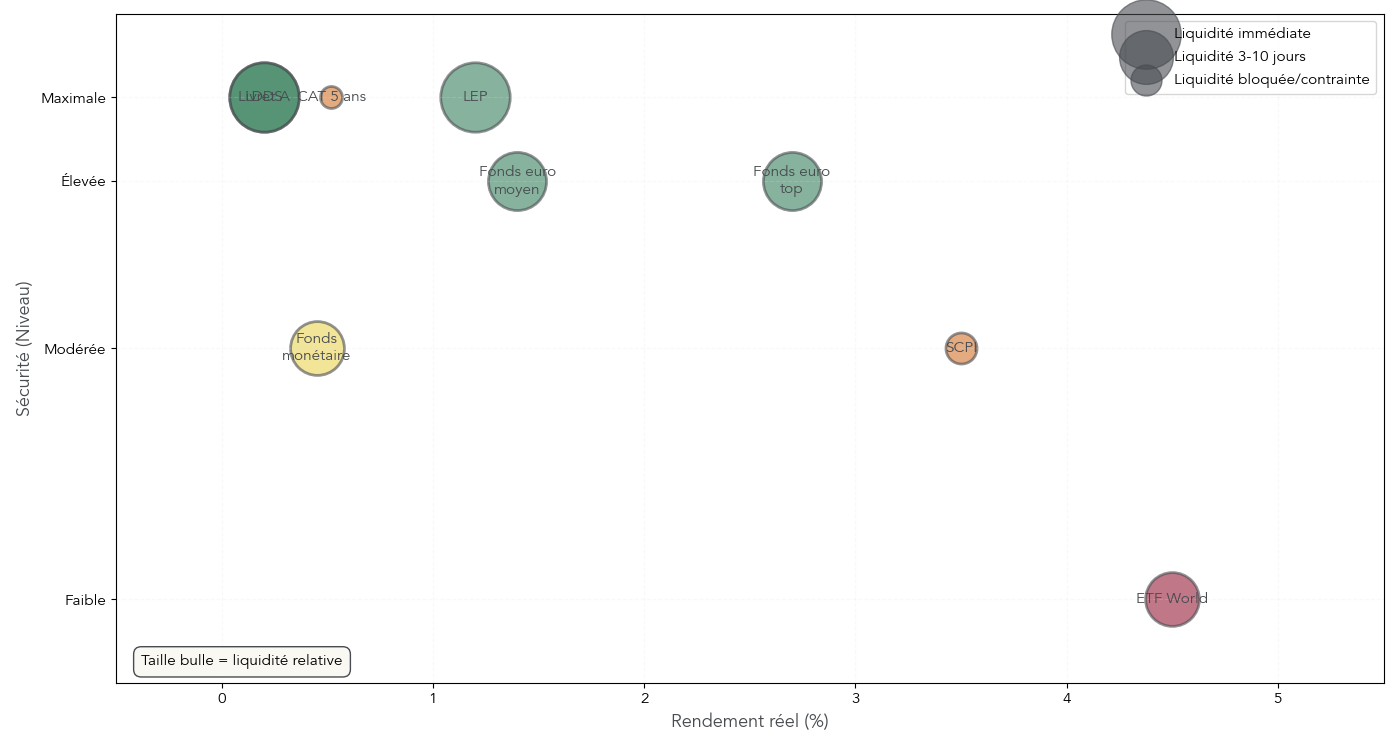

On peut résumer l’arbitrage par l’image d’un triangle sécurité/rendement/liquidité : sur 5 ans, il est impossible de maximiser les trois en même temps. Un Livret A apporte une sécurité et une liquidité maximales, mais un rendement faible. Un fonds euro performant améliore nettement le rendement, au prix d’une liquidité un peu moins immédiate. Des actions ou des SCPI promettent un rendement potentiellement plus élevé, mais avec un risque de perte en capital et/ou une liquidité contrainte.

Pour comparer correctement deux placements, la bonne démarche consiste donc à se demander : quelle est la garantie exacte sur mon capital, quel rendement réel puis‑je espérer après impôt et inflation, et en combien de temps mon argent redevient‑il disponible ? Cette grille simple permet de vraiment choisir son placement plutôt que de se laisser guider par un taux mis en avant.

Attention : maintenant que cette logique en trois piliers est clarifiée, il reste à éviter une confusion très fréquente qui complique les décisions : confondre l’enveloppe fiscale et le support d’investissement.

1.3 Ne pas se tromper d’objet : enveloppe fiscale vs classe d’actifs

En pratique, beaucoup d’épargnants comparent des choses qui ne sont pas de même nature : « assurance‑vie » contre « actions », ou « SCPI » contre « PEA ». Or l’assurance‑vie, le PEA (Plan d’Épargne en Actions) ou le CTO (compte‑titres ordinaire) sont des enveloppes fiscales, alors que les actions, obligations, SCPI ou ETF sont des classes d’actifs logées à l’intérieur de ces enveloppes.

L’assurance‑vie est un bon exemple : elle peut contenir un fonds euro avec capital garanti, mais aussi des fonds obligataires datés, des ETF actions mondiales, des parts de SCPI ou des fonds monétaires. Dire « je place sur une assurance‑vie » ne veut donc pas dire grand‑chose tant qu’on n’a pas précisé les supports choisis. De la même façon, une SCPI reste un placement immobilier non garanti, qu’elle soit détenue en direct ou via une assurance‑vie.

La vraie question devient donc : quel support (fonds euros, fonds obligataire daté, ETF, SCPI, fonds monétaire…) dans quelle enveloppe (assurance‑vie, PEA, CTO, PER) pour un horizon de 5 ans et un niveau de risque donné ? Une assurance‑vie pourra ainsi servir de contenant pour un fonds euro sécurisé ou pour un fonds obligataire daté, alors qu’un PEA servira plutôt à loger des actions européennes ou des ETF actions.

Cette distinction apparaît clairement dans la matrice de compatibilité suivante.

| Classe d’actifs | Assurance-vie | PEA | CTO | Détention directe |

|---|---|---|---|---|

| Fonds euros | Oui | Non | Non | Non |

| Actions françaises/UE | Oui (UC) | Oui | Oui | Oui |

| Actions US/monde | Oui (UC) | Non* | Oui | Oui |

| ETF World | Oui (UC) | Limité | Oui | Oui |

| Obligations | Oui (UC) | Non | Oui | Oui |

| Fonds monétaires | Oui (UC) | Non | Oui | Non |

| SCPI | Oui (UC) | Non | Non | Oui |

*Le PEA accepte uniquement des titres européens, ce qui limite fortement l’accès aux grands ETF mondiaux.

Une fois que l’on ne confond plus contenant et contenu, les recommandations deviennent beaucoup plus lisibles : on parlera par exemple d’« assurance‑vie > fonds euro » pour un profil prudent à 5 ans, ou d’« assurance‑vie > fonds obligataire daté » pour quelqu’un qui accepte un peu plus de risque. Pour approfondir la distinction entre carte fiscale, supports sécurisés et unités de compte plus dynamiques, consultez notre guide complet : Comprendre l’assurance-vie de A à Z : enveloppe fiscale, fonds en euros, unités de compte et fonctionnement concret.

À présent que l’on distingue clairement le contenant du contenu, on peut passer en revue les grands types de supports accessibles aux particuliers, en commençant par la base de toute stratégie : les livrets réglementés.

2. Les livrets réglementés : socle de sécurité et de liquidité

Les livrets réglementés forment la première marche de toute stratégie de placement 5 ans. Ils ne sont pas là pour maximiser le rendement, mais pour assurer une sécurité absolue et une liquidité excellente sur une partie de votre épargne. Nous allons d’abord voir le rôle du Livret A et du LDDS, puis le cas particulier du LEP, avant d’examiner le PEL et les livrets bancaires fiscalisés.

2.1 Livret A et LDDS : la base de l’épargne de précaution

Le Livret A et le LDDS (Livret de Développement Durable et Solidaire) sont les deux piliers de l’épargne de précaution en France. En 2026, ils offrent tous les deux un taux de 1,5 % net, exonéré d’impôt et de prélèvements sociaux. Le plafond du Livret A est de 22 950 €, celui du LDDS de 12 000 €. Dans les deux cas, le capital est disponible à tout moment, sans frais ni pénalité, et bénéficie d’une garantie illimitée de l’État.

Avec une inflation projetée à 1,3 %, le rendement réel de ces livrets est légèrement positif : +0,2 % par an. Sur 5 ans, cela signifie que votre pouvoir d’achat progresse, mais très lentement. Pour un projet de moyen terme, il s’agit donc davantage d’un outil de sécurité que d’un moteur de rendement.

C’est pourquoi le Livret A et le LDDS doivent être vus comme la base de votre épargne de précaution : argent disponible en permanence pour les imprévus et les dépenses à court terme, avant de songer à investir plus loin sur des supports comme les fonds euros ou les comptes à terme. Le rapport montre que leurs plafonds sont rapidement atteints dès que l’on dispose d’une capacité d’épargne un peu conséquente, et que leur rendement ne suffit pas à lui seul pour un objectif d’investissement sur 5 ans.

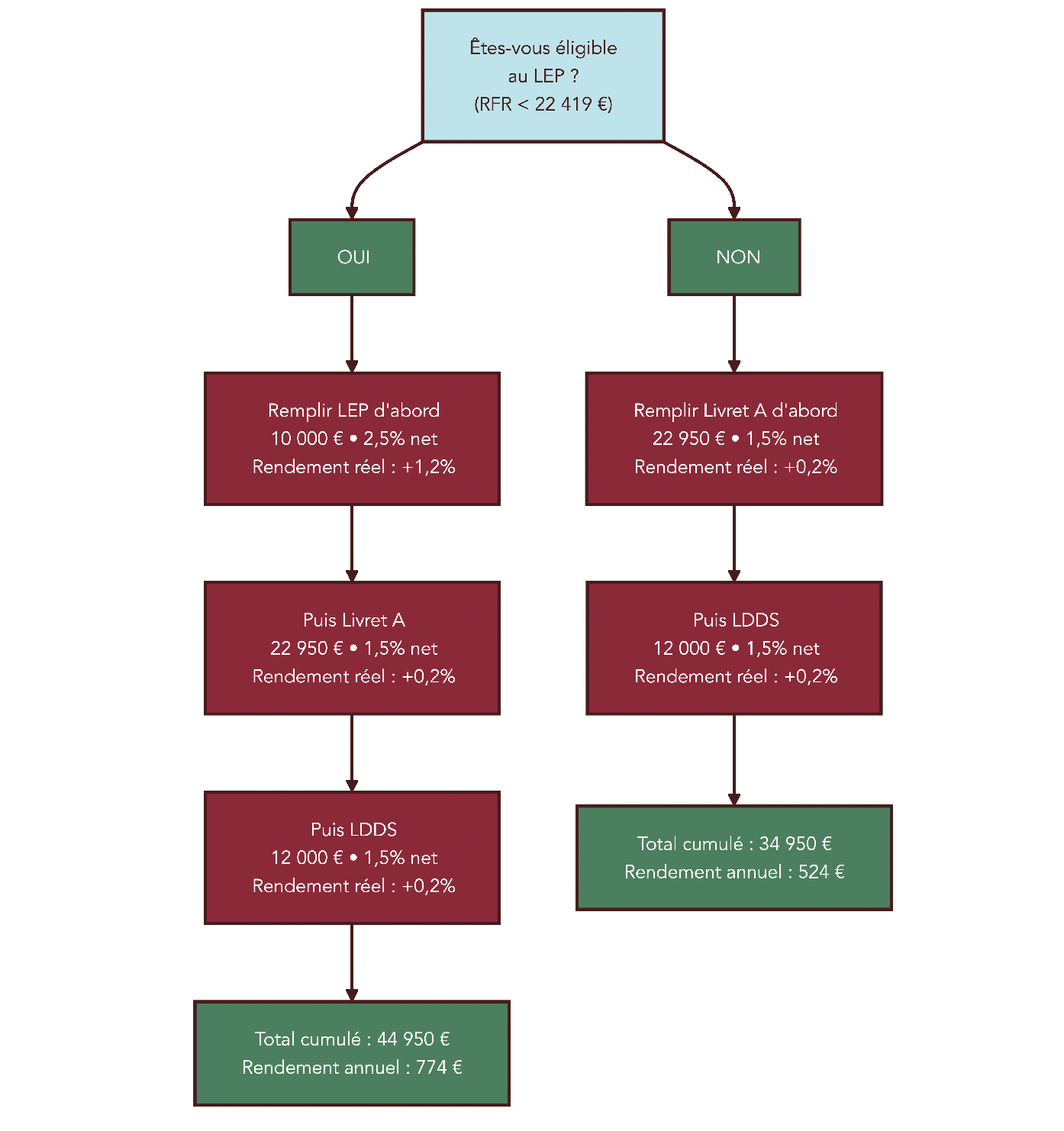

Cet arbre de décision aidera à clarifier, dans la section suivante, l’ordre optimal d’alimentation des différents livrets en fonction de votre situation. Une fois ce socle d’épargne de précaution en place, on peut alors se demander si l’on a accès au placement sécurisé le plus rémunérateur du moment : le LEP.

2.2 LEP : le meilleur placement sans risque… pour les éligibles

Le Livret d’Épargne Populaire (LEP) est le livret réglementé le plus performant en 2026. Son taux est de 2,5 % net, totalement exonéré d’impôt et de prélèvements sociaux, avec un plafond de 10 000 € et la même garantie illimitée de l’État que le Livret A. À inflation 1,3 %, son rendement réel atteint +1,2 %, ce qui en fait le meilleur rendement réel parmi les placements 100 % sécurisés, souvent perçu comme le meilleur placement pour un senior qui privilégie la sécurité.

L’accès au LEP est cependant conditionné au revenu fiscal de référence (RFR). Pour 2026, il faut un RFR inférieur à 22 419 € pour une personne seule, 34 393 € pour un couple marié ou pacsé, et 46 367 € pour un couple avec deux enfants. Ces seuils sont révisés chaque année. En cas de dépassement des plafonds de revenus, l’épargnant peut conserver les sommes déjà versées et continuer à percevoir des intérêts, mais il ne peut plus alimenter son LEP.

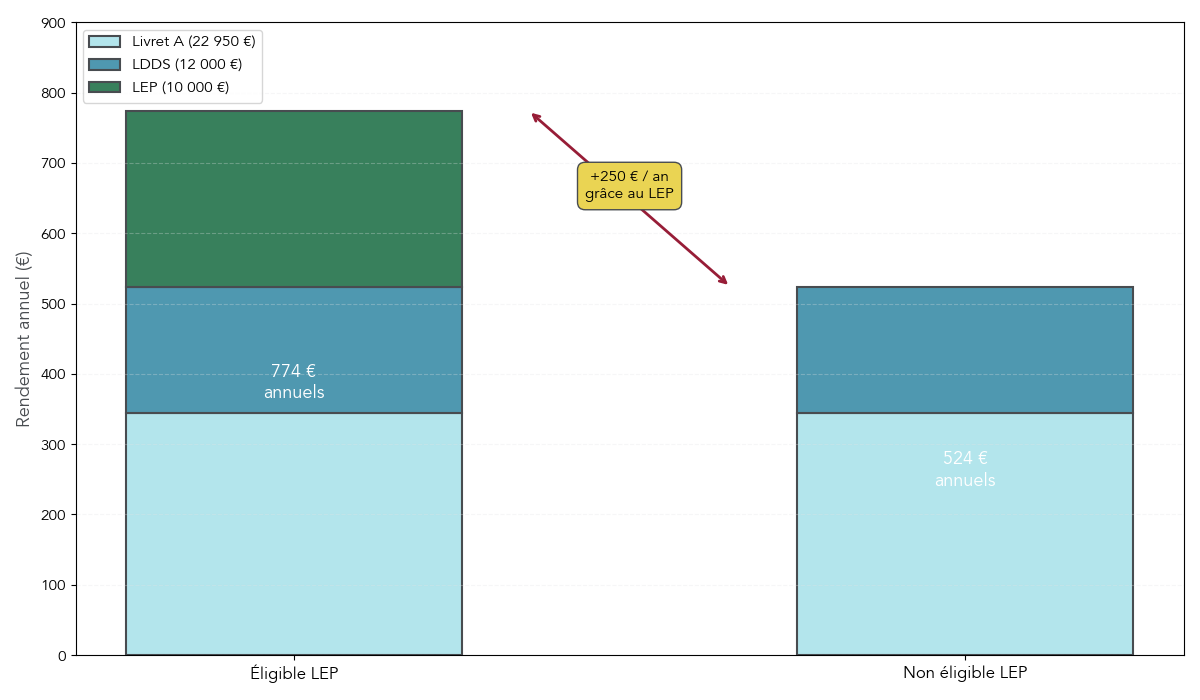

Le cumul Livret A + LDDS + LEP permet, pour un foyer éligible, de placer jusqu’à 44 950 € à des taux garantis, pour un rendement annuel maximal de 774 € : 344 € pour un Livret A plein, 180 € pour un LDDS au plafond, et 250 € pour un LEP rempli. Le LEP devient donc la première brique à remplir lorsque l’on a accès à ce livret.

| Critère | Livret A | LDDS | LEP |

|---|---|---|---|

| Taux net | 1,5% | 1,5% | 2,5% |

| Plafond | 22 950 € | 12 000 € | 10 000 € |

| Cumul possible | 22 950 € | + 12 000 € = 34 950 € | + 10 000 € = 44 950 € |

| Rendement annuel max | 344 € | 180 € | 250 € |

| Rendement réel (inflation 1,3%) | +0,2% | +0,2% | +1,2% |

| Conditions d’accès | Aucune | Majeur résident fiscal FR | RFR < 22 419 € (1 pers.) |

| Nombre par personne | 1 | 1 | 1 |

| Garantie | État illimité | État illimité | État illimité |

| Liquidité | Immédiate | Immédiate | Immédiate |

Ce tableau met en évidence l’« astuce numéro un » d’une bonne épargne de précaution : si vous êtes éligible, vous avez tout intérêt à maximiser d’abord le LEP, puis le Livret A, puis le LDDS. Si vous n’êtes pas éligible, l’ordre naturel devient Livret A puis LDDS.

Pour un lecteur qui peut ouvrir un LEP, la priorité est donc claire pour la partie ultra sécurisée et liquide de son patrimoine. Au‑delà de ces plafonds, il faudra en revanche d’autres supports pour améliorer la performance d’un placement 5 ans.

2.3 PEL 2026 : un faux bon plan pour 5 ans

Le Plan d’Épargne Logement (PEL) garde une image de produit « sérieux » pour préparer un projet immobilier, mais la version 2026 n’est pas particulièrement intéressante sur un horizon de 5 ans. Le taux des PEL ouverts en 2026 est de 2 % brut (1,4 % net), soit 1,4 % net après flat tax de 30 %. Le plafond de versement est élevé (61 200 € hors intérêts), et le taux est bloqué pour 15 ans, ce qui peut sembler attractif en théorie.

En pratique, le rendement réel est très faible : +0,1 % seulement après inflation de 1,3 %, donc inférieur à celui du Livret A et du LDDS (1,5 % net, +0,2 % réel) malgré la fiscalité du PEL. S’ajoute un blocage implicite : un retrait avant 4 ans entraîne la perte de la prime d’État et du droit à prêt, ce qui réduit l’intérêt du dispositif si l’on a un doute sur la date du projet.

Le droit à prêt lui‑même est moins attractif qu’autrefois : pour les PEL 2026, le taux du prêt épargne logement est de 3,20 %, proche des conditions classiques du marché, ce qui limite l’avantage spécifique du plan.

| Critère | PEL 2026 | Livret A |

|---|---|---|

| Taux | 2% brut (1,4% net) | 1,5% net |

| Fiscalité | Flat tax 30% | Exonéré |

| Blocage | 4 ans min (perte avantages) | Aucun |

| Plafond | 61 200 € | 22 950 € |

| Garantie | FGDR 100k€ | État illimité |

| Flexibilité | Faible | Totale |

| Rendement réel | +0,1% | +0,2% |

| Intérêt supplémentaire | Taux bloqué 15 ans + droit prêt | Simplicité + liquidité |

Les conclusions sont claires : le PEL 2026 est peu adapté à un horizon strict de 5 ans. Il ne se justifie vraiment que si l’on est sûr de ne pas retirer avant 4 ans et si l’on parie sur une forte baisse durable des taux d’emprunt, ce qui reste incertain. Pour un épargnant qui cherche un bon placement 5 ans, mieux vaut donc s’appuyer sur les livrets réglementés pour la partie liquide, puis sur d’autres supports comme les fonds euros pour chercher davantage de rendement.

À partir de là, beaucoup se tournent vers les livrets bancaires maison et les comptes à terme en espérant trouver un meilleur taux facial. C’est justement sur ces livrets fiscalisés que la fiscalité 2026 change la donne.

2.4 Livrets bancaires fiscalisés : utiles seulement au-dessus d’un certain taux

Les livrets bancaires fiscalisés (super livrets, livrets « boostés ») se présentent souvent avec des taux bruts alléchants, parfois 2 à 3 % ou plus en promotion. Ils ne sont pas réglementés par l’État : chaque banque fixe librement le taux et le plafond. Le capital reste disponible à tout moment, et les dépôts sont garantis à hauteur de 100 000 € par personne et par banque via le FGDR.

Depuis 2026, ces produits sont toutefois lourdement pénalisés par la flat tax à 31,4 % (12,8 % d’impôt sur le revenu et 18,6 % de prélèvements sociaux). Un livret affiché à 2,5 % brut ne rapporte que 1,715 % net, soit un rendement réel d’environ +0,42 % avec une inflation à 1,3 %.

Le rapport calcule un seuil de rentabilité très parlant : il faut un taux brut d’au moins 2,19 % pour qu’un livret fiscalisé égalise le Livret A à 1,5 % net. En dessous de 2,19 % brut, un livret bancaire est donc moins intéressant que le Livret A, alors même qu’il est fiscalisé et parfois soumis à des conditions promotionnelles.

| Taux brut livret fiscalisé | Rendement net (flat tax 31,4%) | Comparaison Livret A 1,5% net |

|---|---|---|

| 1,5% | 1,03% | Moins bon |

| 2,0% | 1,37% | Moins bon |

| 2,19% | 1,50% | Équivalent |

| 2,5% | 1,715% | Meilleur |

| 3,0% | 2,06% | Meilleur |

On voit ici que seuls les livrets fiscalisés offrant un taux brut sensiblement supérieur à 2,2 % s’imposent face au Livret A. C’est encore plus vrai si la phase « boostée » ne dure que quelques mois avant de retomber sur un taux de base faible.

L’astuce à retenir est simple : toujours comparer le taux brut annoncé et le rendement net après fiscalité avant d’ouvrir un livret fiscalisé. Pour certains contribuables faiblement imposés (tranche à 0 % ou 11 %), l’option pour le barème de l’impôt sur le revenu au lieu de la flat tax peut améliorer légèrement le rendement net, ce que l’on reverra plus loin à propos de la fiscalité. Mais cela ne change pas le fait que, pour un placement 5 ans, ces livrets restent en général secondaires par rapport aux livrets réglementés et aux fonds euros.

Une fois ce panorama des livrets posé, vous disposez de votre socle de liquidité immédiate. La question suivante devient donc : comment aller chercher un meilleur rendement sur 5 ans sans prendre de risque excessif ? C’est là que l’assurance‑vie et, en particulier, les fonds euros prennent toute leur importance, et ce sera l’objet de la prochaine partie.

3. Assurance-vie et fonds euros : le cœur du placement à 5 ans

Après les livrets, passons au véritable moteur d’un placement 5 ans : l’assurance-vie, et plus précisément le fonds euro. C’est lui qui permet d’augmenter sensiblement le rendement tout en restant dans une logique de capital garanti.

3.1 Comprendre le fonds euro : fonctionnement, garanties et rendements 2026

En pratique, un fonds euro est un support à capital garanti logé dans une assurance-vie. L’assureur investit principalement en obligations de qualité et, dans une moindre mesure, en immobilier. Selon les contrats, le capital est garanti entre 97 % et 100 % net de frais de gestion, ce qui en fait un placement 5 ans très sécurisé.

La mécanique clé est l’effet cliquet : chaque année, les intérêts servis sont définitivement acquis et viennent augmenter le capital garanti. Le niveau de valeur de rachat ne peut donc pas baisser d’une année sur l’autre, sauf cas extrême où les frais dépasseraient le rendement.

Écartons d’abord une confusion fréquente : l’enveloppe et le support. L’assurance-vie est l’enveloppe fiscale (comme un PEA ou un CTO), le fonds euro est l’un des supports possibles à l’intérieur, au même titre que les unités de compte (fonds actions, obligations, SCPI, etc.). Le choix du meilleur placement pour 5 ans revient donc souvent à choisir un bon contrat d’assurance-vie puis le bon fonds euro à l’intérieur.

Côté rendement, l’écart entre les fonds est devenu déterminant. En 2024, on observe :

- des fonds anciens peu performants autour de 1,5 à 2 % net de prélèvements sociaux,

- une moyenne de marché autour de 2,5 à 2,6 %, avec une projection à 2,7–2,9 % en 2026 et 3,2 % en 2027,

- des fonds nouvelle génération et performants classiques entre 3 et 3,5 %, parfois accessibles à 100 % de l’épargne,

- des fonds « top » qui montent à 4–4,5 % nets de prélèvements sociaux, voire 4,8–5,2 % en 2026 avec des bonus temporaires.

En pratique, ces différences dépendent à la fois de la qualité du portefeuille obligataire, de la politique de réserves (PPB) et des conditions d’accès : certains fonds exigent d’investir une part du contrat en unités de compte, d’autres sont ouverts à 100 % en fonds euro. C’est l’un des intérêts majeurs d’ouvrir un contrat moderne et bien doté en supports, pour pouvoir ensuite diversifier les supports en assurance‑vie au-delà du seul fonds euro si besoin.

Voici la cartographie des grandes familles de fonds euros en 2026 :

| Type de fonds euro | Rendement net PS 2024 | Rendement net PS attendu 2026 | Conditions / Contraintes |

|---|---|---|---|

| Fonds anciens peu performants | 1,5-2,0% | 1,5-2,2% | Aucune condition, accessible 100% |

| Fonds « nouvelle génération » moyens | 2,5-3,0% | 2,7-3,2% | Aucune condition, accessible 100% |

| Fonds performants classiques | 3,0-3,5% | 3,2-3,8% | Souvent accessible 100% |

| Fonds top avec bonus sans condition UC | 4,0-4,5% | 4,2-4,8% | Versement avant date limite |

| Fonds top avec bonus + condition UC | 4,5-5,0% | 4,8-5,2% | 30-35% UC minimum |

Ce tableau montre pourquoi les fonds euros « top » occupent une place centrale dans une stratégie d’investissement sur 5 ans : avec 4 % nets de prélèvements sociaux, le rendement réel atteint environ +2,7 % après inflation de 1,3 %, soit un gain de pouvoir d’achat très supérieur aux livrets.

Dès lors que ce fonctionnement est posé, la question suivante est logique : si le fonds euro est au cœur du placement, en quoi la fiscalité spécifique de l’assurance-vie renforce-t-elle encore cet avantage sur 5 ans ?

3.2 Fiscalité avantageuse de l’assurance-vie : un atout décisif en 2026

Pour juger du rendement réel d’un placement 5 ans, il faut intégrer la fiscalité. Sur ce point, l’assurance-vie bénéficie d’un régime à part, qui n’a pas été dégradé par la hausse de la flat tax à 31,4 % en 2026.

Pendant la phase d’épargne, les intérêts du fonds euro sont capitalisés dans le contrat. Les prélèvements sociaux de 17,2 % sont prélevés chaque année sur le rendement du fonds euro, mais il n’y a pas d’impôt sur le revenu tant qu’il n’y a pas de rachat. C’est déjà une première différence par rapport à un livret fiscalisé.

Lors d’un rachat avant 8 ans, seule la part de gains incluse dans le retrait est imposée. Par défaut, on applique un prélèvement forfaitaire unique de 30 % (12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux), avec possibilité d’opter pour le barème de l’impôt sur le revenu + 17,2 % de prélèvements sociaux si la tranche marginale est faible. Après 8 ans, le contrat devient nettement plus intéressant : un abattement annuel de 4 600 € de gains par personne (9 200 € pour un couple) s’applique, puis le surplus est taxé à 7,5 % ou 12,8 % + 17,2 % de prélèvements sociaux selon le niveau de versements cumulés.

Nuance importante : contrairement aux livrets bancaires, comptes à terme ou revenus d’actions en compte-titres, l’assurance-vie est explicitement exemptée de la hausse à 31,4 %. Les prélèvements sociaux restent à 17,2 %, ce qui maintient la flat tax totale à 30 %. À rendement financier équivalent, un fonds logé dans une assurance-vie conserve donc un léger avantage fiscal par rapport au même support détenu sur un compte-titres ordinaire.

Pour bien mesurer l’intérêt de laisser le temps fiscal jouer en votre faveur, il suffit de regarder le fonctionnement du rachat. À chaque retrait, la part imposable est calculée proportionnellement à la part de gains dans la valeur totale du contrat. Exemple : si vous avez versé 50 000 €, que votre contrat vaut 60 000 € (10 000 € de gains) et que vous retirez 12 000 €, la fraction de gains dans ce retrait est de 2 000 €. Après 8 ans, ces 2 000 € peuvent être intégralement couverts par l’abattement de 4 600 € pour une personne seule et donc exonérés d’impôt sur le revenu. Seuls les prélèvements sociaux restent dus, ce qui améliore sensiblement le taux rendement actuariel ressenti par l’épargnant.

| Ancienneté contrat | Abattement | Taux IR | Prélèvements sociaux | Taux effectif total | Gain net pour 1 000 € de gains (pers. seule) |

|---|---|---|---|---|---|

| < 4 ans | Aucun | 12,8% | 17,2% | 30% | 700 € |

| 4-8 ans | Aucun | 12,8% | 17,2% | 30% | 700 € |

| > 8 ans (< 4 600 € gains/an) | 4 600 € | 0% (abattement) | 17,2% | 17,2% | 828 € |

| > 8 ans (> 4 600 € gains/an, ≤150k€) | 4 600 € puis | 7,5% | 17,2% | 24,7% | 753 € (au-delà abattement) |

| > 8 ans (> 150 000 € versés) | 4 600 € puis | 12,8% | 17,2% | 30% | 700 € (au-delà abattement) |

Ce tableau montre le saut de performance nette une fois les 8 ans atteints. D’où l’astuce souvent recommandée pour un horizon de 5 à 8 ans : ouvrir une assurance-vie dès maintenant, même si le projet est prévu dans 5 ans. Si ce projet est finalement décalé en année 6, 7 ou 8, vous aurez déjà commencé à « prendre date » pour profiter de l’abattement et des taux réduits.

Pour les lecteurs qui souhaitent creuser les zones de proximité entre assurance-vie et autres enveloppes, un contrat de capitalisation : fiscalité et particularités fonctionne de façon proche sur le plan fiscal, avec des nuances importantes pour la transmission.

Cette fiscalité attractive rend l’assurance-vie très compétitive face aux produits désormais taxés à 31,4 %. Encore faut-il ne pas laisser les frais grignoter cette performance.

3.3 L’impact des frais : pourquoi il faut privilégier les contrats en ligne

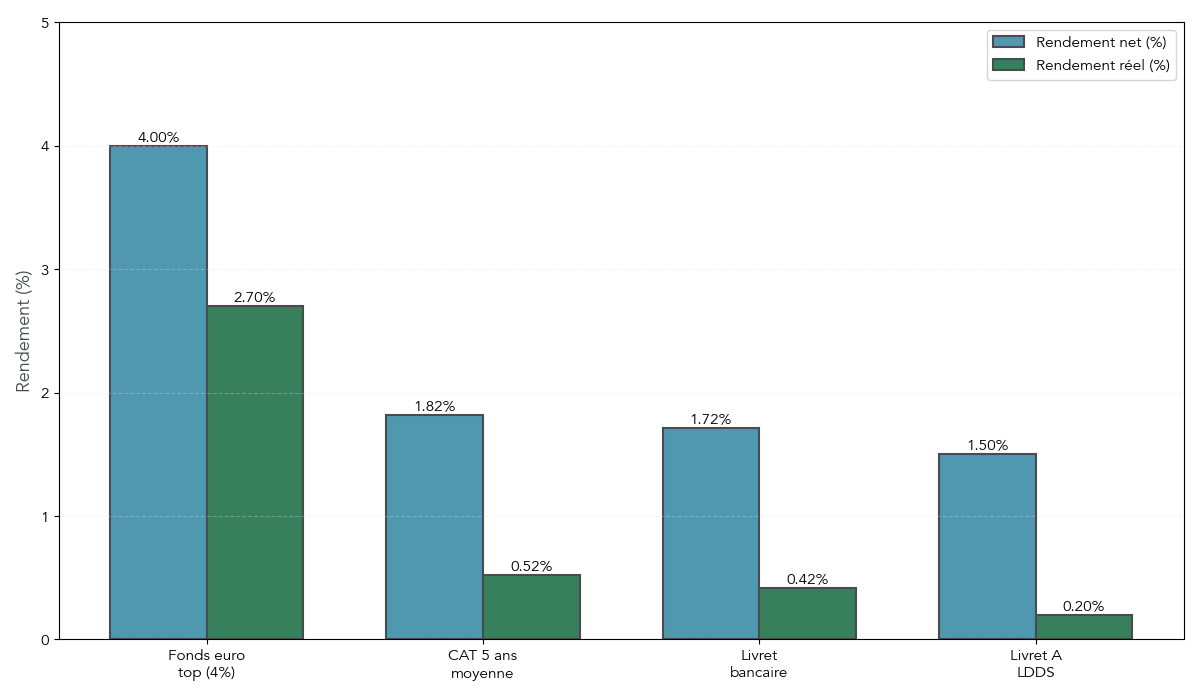

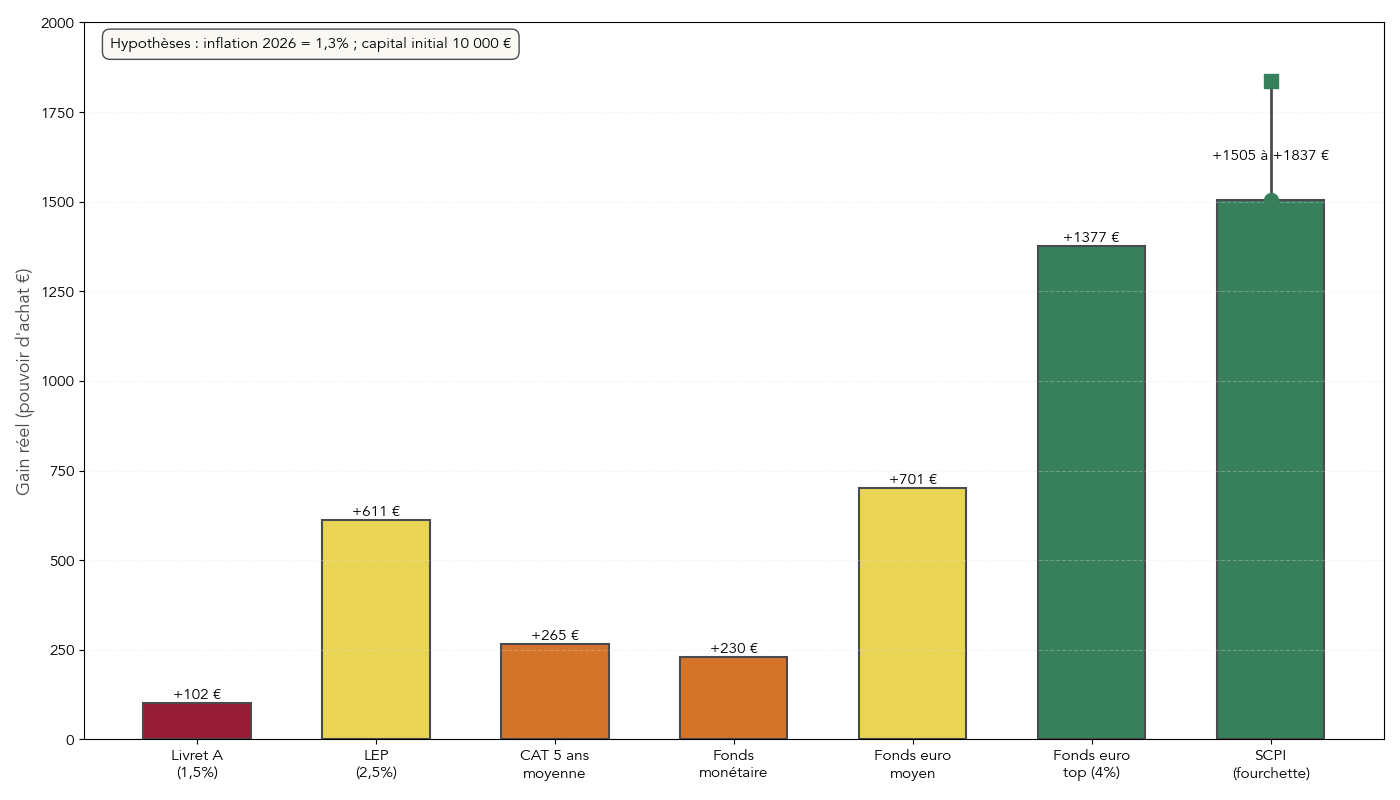

On sous-estime souvent à quel point les frais pèsent sur un placement 5 ans, alors qu’ils sont purement mécaniques. En assurance-vie, trois niveaux de frais reviennent le plus souvent : les frais sur versement, les frais de gestion annuels et les frais d’arbitrage.

Les frais sur versement de 3 à 5 % atteignent fréquemment 3 à 5 % dans les banques traditionnelles, alors qu’ils sont à 0 % chez les courtiers en ligne. Sur 10 000 € déposés, 4 % de frais signifient 400 € qui ne travailleront jamais pour vous. Les frais de gestion annuels varient en général de 0,5 à 1,5 %; ils s’appliquent chaque année sur l’encours, ce qui amplifie leur effet dans le temps. Enfin, les frais d’arbitrage (mouvements entre supports) peuvent aller de 0 € en ligne à près de 1 % par opération en agence.

Les exemples chiffrés parlent d’eux-mêmes. Entre un contrat A sans frais sur versement et un contrat B avec 4 % de frais, placés à 4 % pendant 5 ans sur 10 000 €, l’écart atteint 487 € au bout de 5 ans. De même, entre un contrat C à 0,6 % de frais de gestion et un contrat D à 1,2 %, toujours sur 10 000 € à 6 % brut sur 5 ans, la différence finale est de 416 €. Sur de plus gros montants, ces écarts deviennent vite significatifs.

| Type de frais | Taux typique | Impact sur 10 000 € sur 5 ans | Recommandation |

|---|---|---|---|

| Frais sur versement AV (banque) | 3-5% | -300 à -500 € | Éviter absolument (courtiers 0%) |

| Frais de gestion AV UC (élevés) | 1,2% | -416 € vs 0,6% | Choisir contrats <0,8% |

| Frais d’arbitrage AV | 0,5-1% par opération | -50 à -100 € par arbitrage | Privilégier contrats 0€ arbitrage |

| Frais entrée SCPI | 8-12% | -800 à -1 200 € | Impact fort court terme, amorti 8-10 ans |

| Frais de gestion SCPI | 12-18% | Différentiel ~100-200 €/an | Privilégier frais modérés long terme |

En synthèse, ces comparaisons rejoignent une recommandation claire : pour un placement 5 ans, on a tout intérêt à privilégier les courtiers en ligne à 0 % de frais sur versement et à sélectionner des contrats dont les frais de gestion sont inférieurs à 0,8 %. Le même raisonnement explique aussi pourquoi les SCPI, avec 8 à 12 % de frais d’entrée, exigent un horizon d’au moins 8 à 10 ans pour amortir ces coûts, ce qui les rend peu comparables à un support comme le fonds euro sur 5 ans. Pour visualiser différents cas chiffrés et les bonnes pratiques, vous pouvez consulter notre guide pour choisir ses placements.

Très bien, une fois le bon contrat choisi et les frais maîtrisés, il reste à comparer le fonds euro aux autres supports sécurisés pour vérifier qu’il mérite bien d’être le cœur du placement à 5 ans.

3.4 Fonds euro vs autres supports sécurisés : qui gagne sur 5 ans ?

Pour comparer objectivement les placements « sans risque » ou quasi sans risque, il faut regarder les rendements nets de fiscalité, puis les rendements réels après inflation.

En 2026, les ordres de grandeur sont les suivants :

- Fonds euro moyen : 2,7 % net de prélèvements sociaux, soit environ +1,4 % réel.

- Fonds euro « top » : 4,0 % net de prélèvements sociaux, soit environ +2,7 % réel.

- Livret A : 1,5 % net, soit +0,2 % réel.

- Livret bancaire fiscalisé à 2,5 % brut : 1,715 % net après flat tax 31,4 %, soit +0,42 % réel.

- Compte à terme 5 ans moyen à 2,6 % brut : 1,82 % net, soit +0,52 % réel.

En rendement réel, un fonds euro top délivre donc 5 à 6 fois plus de pouvoir d’achat qu’un Livret A ou un livret bancaire moyen, avec une liquidité de 7 à 10 jours jugée acceptable pour un placement 5 ans. La sécurité reste très élevée : le capital est garanti par l’assureur, avec un filet de sécurité du FGAP jusqu’à 70 000 € par assureur, ce qui rapproche son niveau de sûreté d’un dépôt bancaire tout en offrant un taux nettement supérieur.

Il faut toutefois rappeler une nuance de sécurité souvent oubliée : tous les placements garantis ne le sont pas par les mêmes acteurs. Les livrets réglementés (Livret A, LDDS, LEP) bénéficient d’une garantie d’État illimitée, les dépôts bancaires (livrets fiscalisés, CAT, PEL) du FGDR à hauteur de 100 000 € par banque, et l’assurance-vie du FGAP à hauteur de 70 000 € par assureur. Au-delà de ce seuil, la diversification entre plusieurs assureurs devient pertinente.

En résumé, pour un horizon 5 ans, un bon fonds euro occupe très clairement la première place parmi les placements sans risque ou quasi sans risque. Les autres supports sécurisés viennent surtout compléter la poche de liquidité immédiate ou répondre à des besoins particuliers (compte à terme pour blocage psychologique, par exemple).

À présent, avec ce cœur de portefeuille sécurisé bien identifié, on peut maintenant regarder les produits de taux alternatifs et voir dans quels cas ils complètent utilement le dispositif sur 5 ans.

4. Autres placements de taux : quand (et quand pas) les utiliser à 5 ans

Après avoir identifié le fonds euro comme pivot, reste à examiner les autres placements de taux disponibles : comptes à terme, fonds monétaires, fonds obligataires datés, mais aussi certaines solutions immobilières. L’objectif est de voir dans quels cas ils apportent vraiment quelque chose à un placement 5 ans.

4.1 Comptes à terme : un blocage rarement justifié

Les comptes à terme (CAT) sont des dépôts bancaires à taux fixe sur une durée déterminée, en général entre 1 et 5 ans. Le capital est garanti par la banque, avec la protection du FGDR jusqu’à 100 000 € par déposant et par établissement. En contrepartie, l’argent est strictement bloqué jusqu’à l’échéance, sauf cas exceptionnels de sortie anticipée avec pénalités.

En 2026, les taux bruts tournent autour de 2,0 à 2,75 % sur 1 an, 2,0 à 2,6 % sur 3 ans et 2,2 à 3,4 % sur 5 ans pour les meilleures offres. Une fois appliquée la flat tax de 30 %, un CAT moyen à 2,6 % brut sur 5 ans ne fournit plus que 1,82 % net, soit environ +0,52 % de rendement réel. Les meilleurs CAT à 3,4 % brut atteignent 2,38 % net, soit +1,08 % réel, mais restent loin derrière un fonds euro top à 4 % net.

| Durée | Taux brut moyen | Rendement net (flat tax 30%) | Rendement réel (inflation 1,3%) | Avantage vs Livret A 1,5% net |

|---|---|---|---|---|

| 1 an | 2,0% | 1,4% | +0,1% | Moins bon (+ blocage) |

| 2 ans | 2,2% | 1,54% | +0,24% | Équivalent (+ blocage) |

| 3 ans | 2,4% | 1,68% | +0,38% | Meilleur (mais bloqué) |

| 5 ans | 2,6% | 1,82% | +0,52% | Meilleur (mais bloqué) |

| 5 ans (meilleur) | 3,4% | 2,38% | +1,08% | Très supérieur (mais bloqué) |

Concrètement, face à ces chiffres, la comparaison qualitative avec un bon fonds euro est assez nette : même sécurité en pratique (garantie bancaire vs garantie de l’assureur + FGAP), mais rendement net inférieur et surtout aucune liquidité avant l’échéance. Les CAT gardent un intérêt marginal pour les personnes qui ont besoin d’un blocage contractuel pour ne pas toucher à leur épargne. Pour tous les autres, ils sont dominés sur 5 ans.

Pour ceux qui veulent comprendre plus finement le fonctionnement et les critères de choix, notamment les clauses de sortie anticipée, il est possible de se référer à ce dossier complet : Compte à terme (CAT) : fonctionnement (capital garanti, durée, taux connu à l’avance).

Très bien, une fois ce constat effectué, on peut se tourner vers les supports très liquides de court terme que sont les fonds monétaires, souvent utilisés comme « parking » dans les enveloppes d’investissement.

4.2 Fonds monétaires : parking temporaire, pas placement principal

Les fonds monétaires investissent sur des titres de dette à très court terme (quelques jours à quelques mois), émis par des États ou des entreprises de bonne qualité. Leur rendement suit de près les taux directeurs de la Banque centrale européenne et le taux €STR.

Après un pic aux alentours de 3,9 % en 2024, leur performance moyenne sur 12 mois glissants s’établit à 2,93 % en juillet 2025, dans une tendance baissière liée à la détente des taux courts. Pour un fonds à 2,5 % brut, la fiscalité par flat tax à 30 % laisse 1,75 % net, soit environ +0,45 % réel.

En théorie, ces supports sont très peu volatils, mais ils ne sont pas garantis en capital : la valeur liquidative peut légèrement baisser selon les conditions de marché. La liquidité est de 3 à 5 jours pour un ETF monétaire coté sur un PEA (Plan d’Épargne en Actions) ou un CTO (Compte-Titres Ordinaire), et proche de celle des fonds euros lorsqu’ils sont logés dans une assurance-vie.

| Critère | Fonds monétaire | Fonds euro |

|---|---|---|

| Rendement 2026 | 2,5% brut (1,75% net) | 2,7-4,5% net PS |

| Garantie capital | Non | Oui (97-100%) |

| Volatilité | Très faible (<0,5%) | Nulle (effet cliquet) |

| Fiscalité | Flat tax 30% | PS 17,2% déjà déduit, puis avantages AV |

| Liquidité | 3-5 jours | 7-10 jours |

| Frais annuels | 0,05-0,15% | 0,5-1,0% (contrat AV) |

| Utilité horizon 5 ans | Parking temporaire | Placement structurel |

Concrètement, les fonds monétaires sont parfaits comme solution de transition : par exemple pour garder du cash en attendant d’investir en actions dans un PEA, ou pendant quelques mois dans une assurance-vie avant d’arbitrer vers un fonds euro ou des unités de compte. En revanche, ils ne constituent pas un support principal pour un objectif 5 ans, car ils combinent absence de garantie en capital et rendement inférieur à celui d’un bon fonds euro.

Pour aller plus loin sur leur fonctionnement et leur rôle exact dans une allocation, vous pouvez consulter l’article dédié : Fonds monétaires : fonctionnement et rôle.

On a vu le cadre général : entre les fonds euros très sécurisés et les actions très volatiles, il existe un intermédiaire intéressant à horizon 5 ans : les fonds obligataires datés.

4.3 Fonds obligataires datés : un complément pour profils équilibrés

Les fonds obligataires datés investissent dans un portefeuille d’obligations que le gestionnaire conserve jusqu’à leur échéance, avec une date de fin de vie du fonds fixée à l’avance (souvent entre 4 et 7 ans). On connaît donc dès le départ l’horizon d’investissement et une estimation du rendement actuariel (YTM) en l’absence de défauts majeurs.

On distingue deux grandes familles. Les fonds Investment Grade (IG), investis sur des emprunts d’États ou d’entreprises bien notées, visent en 2026 des rendements bruts autour de 3 à 3,5 %, soit 2,1 à 2,45 % nets après flat tax de 30 %, pour un rendement réel compris entre +0,8 et +1,15 %. Les fonds High Yield (HY), investis sur des obligations plus risquées, affichent des objectifs de 4,5 à 5,5 % bruts, soit environ 3,15 à 3,85 % nets et un rendement réel de +1,85 à +2,55 %.

| Type d’obligation | Échéance | Rendement brut | Rendement net (flat tax 30%) | Risque | Diversification |

|---|---|---|---|---|---|

| OAT France 5 ans | 5 ans | 2,85-2,90% | 2,0-2,03% | Quasi-nul (signature État FR) | Mono-émetteur |

| OAT France 10 ans | 10 ans | 3,44% | 2,41% | Quasi-nul | Mono-émetteur |

| Fonds obligataire daté Investment Grade | 5 ans | 3,0-3,5% | 2,1-2,45% | Faible (rating AA/A) | 50-100 émetteurs |

| Fonds obligataire daté High Yield | 5 ans | 4,5-5,5% | 3,15-3,85% | Modéré (rating BB/B) | 50-100 émetteurs |

Ces fonds restent toutefois dépourvus de garantie en capital. Ils sont soumis à un risque de crédit (défaut d’un émetteur, même si diversifié) et à un risque de taux si l’on revend avant l’échéance dans un contexte de hausse des taux. La liquidité peut aussi être un peu moins fluide que sur un ETF actions : certains fonds datés ne sont valorisés qu’une fois par mois, ce qui peut allonger légèrement le délai de rachat.

Positionnés dans une assurance-vie, ces supports obligataires datés jouent bien le rôle de brique complémentaire pour un profil équilibré ou dynamique modéré, qui accepte un risque mesuré en échange d’un surplus de rendement par rapport aux livrets ou aux fonds euros moyens. En revanche, pour la partie la plus sécurisée du portefeuille, leur absence de garantie rend un fonds euro top plus intéressant, surtout pour la poche IG. Ceux qui souhaitent approfondir le fonctionnement détaillé de cette classe d’actifs peuvent se reporter à notre guide pour comprendre les obligations.

Une fois ces produits de taux passés en revue, une autre famille attire souvent les épargnants en quête de rendement : les solutions immobilières « papier », en particulier les SCPI et les parts sociales.

4.4 SCPI et parts sociales : pourquoi le rapport les déconseille sur 5 ans

Les SCPI (Sociétés Civiles de Placement Immobilier) promettent des rendements bruts attractifs : la médiane tourne autour de 6–7 %, et certaines des meilleures SCPI ont affiché plus de 9–11 % en 2024. Mais pour un horizon d’investissement de 5 ans, plusieurs freins majeurs apparaissent.

Le premier est le niveau de frais. Les frais d’entrée se situent généralement entre 8 et 12 % du montant investi, auxquels s’ajoutent des frais de gestion compris le plus souvent entre 10 et 14 % des loyers. Sur une mise de 10 000 €, 1 000 € peuvent ainsi disparaître dès la souscription. Même si le rendement brut est de 7 %, le rendement net de frais de gestion se situe plutôt autour de 4,8 %, ce qui impose un horizon de 8 à 10 ans pour lisser ces coûts et traverser un cycle immobilier complet.

Le deuxième problème est la liquidité. En 2026, le marché secondaire des SCPI est sous tension : dans de nombreuses sociétés, les demandes de retrait dépassent les nouvelles souscriptions. Cela se traduit par des délais de revente de plusieurs semaines à plusieurs mois, des suspensions temporaires de rachat pour certaines SCPI (comme Primopierre ou Primovie) et un risque de devoir accepter une décote de 5 à 10 % pour sortir plus vite.

Les parts sociales de coopératives présentent des contraintes similaires : les rendements annoncés sont de l’ordre de 3–4 %, mais l’argent est généralement bloqué 7 ans pour bénéficier de l’avantage fiscal IR-PME, sans véritable marché secondaire. Sur une échéance de 5 ans, ce type de blocage est tout simplement incompatible.

| SCPI type | Frais entrée | Frais gestion annuels | Rendement brut | Rendement net frais gestion | Temps amortissement frais entrée | Pertinence horizon 5 ans |

|---|---|---|---|---|---|---|

| SCPI classique avec frais | 10% | 12% | 7% | 6,16% | 1,6 ans | Limite (liquidité) |

| SCPI sans frais entrée | 0% | 18% | 7% | 5,74% | 0 an | Limite (liquidité) |

| Fonds euro AV (comparaison) | 0% | 0,7% | 4% | 3,97% | Immédiat | Adaptée (liquidité + sécurité) |

En résumé, même si les rendements bruts des SCPI peuvent paraître séduisants, leur combinaison de frais élevés, de risques spécifiques (baisse du prix des parts, tension sur l’immobilier tertiaire) et de liquidité très contrainte rend ces placements inadaptés à un horizon strict de 5 ans. Ils s’envisagent plutôt sur 8 à 10 ans, pour des investisseurs prêts à accepter une immobilisation longue. Pour un panorama complet de ces solutions « pierre-papier » (SCPI, SCI, OPCI) et des enjeux de frais et de liquidité, voir : Panorama clair de l’immobilier papier.

La dernière question qui se pose naturellement concerne les actions et les ETF : peut-on s’en servir pour améliorer encore le rendement sur 5 ans sans trop exposer son capital ?

5. Actions et ETF : à manier avec parcimonie sur 5 ans

Les marchés actions offrent les meilleurs rendements sur la longue durée, mais ils apportent aussi la plus forte volatilité. Il faut donc vérifier si un horizon de 5 ans permet réellement d’en faire le cœur d’un placement à capital sécurisé.

5.1 Rendement historique vs risque : pourquoi 5 ans est trop court

Historiquement, les grands indices actions ont délivré des rendements annuels moyens attractifs. Le MSCI World tourne autour de 6 % par an avec une volatilité de 15 à 17 %. Le S&P 500 se situe autour de 5,46 % de rendement annuel moyen pour une volatilité d’environ 20,5 %. Les indices de Small Caps montent à 7,7 % de rendement, mais avec une volatilité qui dépasse souvent 23 %.

| Indice | Rendement annuel moyen historique | Volatilité annuelle | Horizon recommandé | Pertinence 5 ans |

|---|---|---|---|---|

| S&P 500 (USA) | 5,46% | 20,54% | 10+ ans | Risquée |

| MSCI Europe | ~5,5% | 15-18% | 10+ ans | Risquée |

| MSCI World | ~6% | 15-17% | 10+ ans | Risquée |

| Small Caps | 7,70% | 23,02% | 15+ ans | Très risquée |

Sur 5 ans, la probabilité d’être en gain est élevée, de l’ordre de 80 % selon les périodes étudiées, mais cela signifie aussi qu’environ 20 % des fenêtres de 5 ans se terminent en perte, parfois marquée. Pour un projet à échéance fixe où la priorité est la sécurité du capital (apport immobilier, études des enfants), ce risque de tomber dans une « mauvaise série » au moment de la sortie est difficilement acceptable.

C’est pourquoi l’horizon recommandé pour investir en actions reste d’au moins 8 à 10 ans, idéalement 15 ans, pour laisser le temps aux marchés de traverser plusieurs cycles. Sur 5 ans, les actions et ETF ne sont donc envisagés que comme une petite poche dans une stratégie globale, pour les profils équilibrés qui acceptent un risque limité sur une fraction de leur capital.

Pour ceux qui souhaitent apprendre à investir en bourse sur un horizon plus long et construire une stratégie adaptée, un guide pour investir en bourse détaille les différents véhicules (PEA, CTO, ETF World, etc.) et les bonnes pratiques.

La suite de l’analyse consistera à mettre en perspective l’ensemble de ces supports dans une matrice rendement/risque/liquidité et à proposer des allocations types selon les profils, afin de traduire ces constats en choix concrets de placement à 5 ans.

6. Synthèse chiffrée : quel placement ressort vainqueur sur 5 ans ?

Après avoir passé en revue chaque produit un par un, l’enjeu, maintenant, est de les remettre tous sur la même ligne de départ. Nous allons donc regarder d’abord la matrice rendement / risque / liquidité, puis traduire ces pourcentages en euros concrets, avant de proposer des allocations types et quelques règles de sécurité sur les garanties.

6.1 Matrice rendement / risque / liquidité

La matrice suivante rassemble tous les placements analysés sur 5 ans, avec leur rendement net, leur rendement réel (après inflation à 1,3 %), le niveau de risque sur le capital et la liquidité. En synthèse, c’est la photo d’ensemble qui permet de comparer à armes égales.

| Placement | Rendement net fiscal | Rendement réel | Risque capital | Liquidité | Frais d’entrée | Plafond | Verdict 5 ans |

|---|---|---|---|---|---|---|---|

| Livret A | 1,5% | +0,2% | Nul | Immédiate | 0% | 22 950 € | Épargne précaution |

| LDDS | 1,5% | +0,2% | Nul | Immédiate | 0% | 12 000 € | Épargne précaution |

| LEP | 2,5% | +1,2% | Nul | Immédiate | 0% | 10 000 € | ★ Meilleur livret (si éligible) |

| PEL 2026 | 1,4% | +0,1% | Nul | Bloquée 4 ans | 0% | 61 200 € | Peu intéressant |

| Livret bancaire 2,5% | 1,715% | +0,42% | Nul | Immédiate | 0% | Variable | Intérêt limité |

| Fonds euro moyen | 2,7% | +1,4% | Quasi-nul | 7–10 jours | 0–5% | Aucun | ★★ Bon compromis |

| Fonds euro top | 4,0% | +2,7% | Quasi-nul | 7–10 jours | 0% | Aucun | ★★★ Optimal |

| CAT 5 ans moyen | 1,82% | +0,52% | Nul | Bloquée | 0% | Variable | Dominé par fonds euro |

| CAT 5 ans top | 2,38% | +1,08% | Nul | Bloquée | 0% | Variable | Alternative si blocage volontaire |

| Fonds monétaire | 1,75% | +0,45% | Très faible | 3–5 jours | 0% | Aucun | Parking temporaire |

| Fonds obligataire daté IG | 2,1–2,45% | +0,8–1,15% | Faible | 1–3 mois | 0–3% | Aucun | Profil équilibré |

| Fonds obligataire daté HY | 3,15–3,85% | +1,85–2,55% | Modéré | 1–3 mois | 0–3% | Aucun | Profil dynamique modéré |

| SCPI moyenne | 4,8% (net frais) | +3,5% | Modéré | Plusieurs mois | 8–12% | Aucun | Inadapté 5 ans (liquidité) |

| Actions ETF World | 4–7% (historique) | Variable | Élevé | 3–5 jours | 0,1–0,3% | Aucun | Risqué pour 5 ans |

Ce tableau confirme deux points clés. D’abord, parmi les livrets réglementés, seul le LEP offre un vrai rendement réel positif (+1,2 %) avec un risque nul, à condition d’y avoir droit. Ensuite, le fonds euro « top » se détache nettement : rendement réel de +2,7 % pour un risque quasi nul et une liquidité raisonnable en 7 à 10 jours.

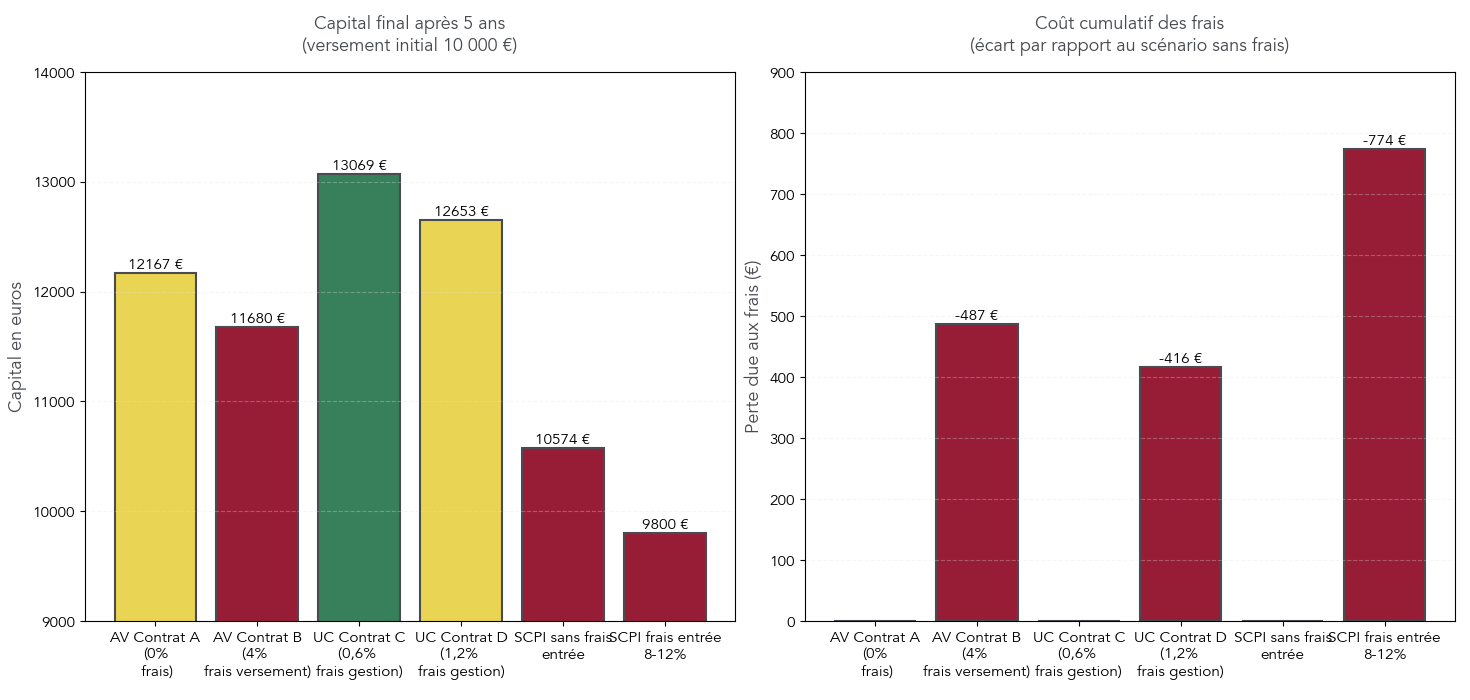

Sur ce type de graphique, on voit d’un coup d’œil que les livrets A et LDDS préservent à peine le pouvoir d’achat, alors que les meilleurs fonds euros et le LEP dégagent un surplus réel significatif. Concrètement, l’étape suivante consiste à traduire ces pourcentages en euros concrets.

Cette matrice visuelle montre bien que le fonds euro performant se place au croisement d’un rendement réel élevé, d’une sécurité forte et d’une liquidité convenable, ce qui en fait le cœur logique d’un placement 5 ans.

6.2 Combien ça fait vraiment en euros ? Comparer les gains de pouvoir d’achat

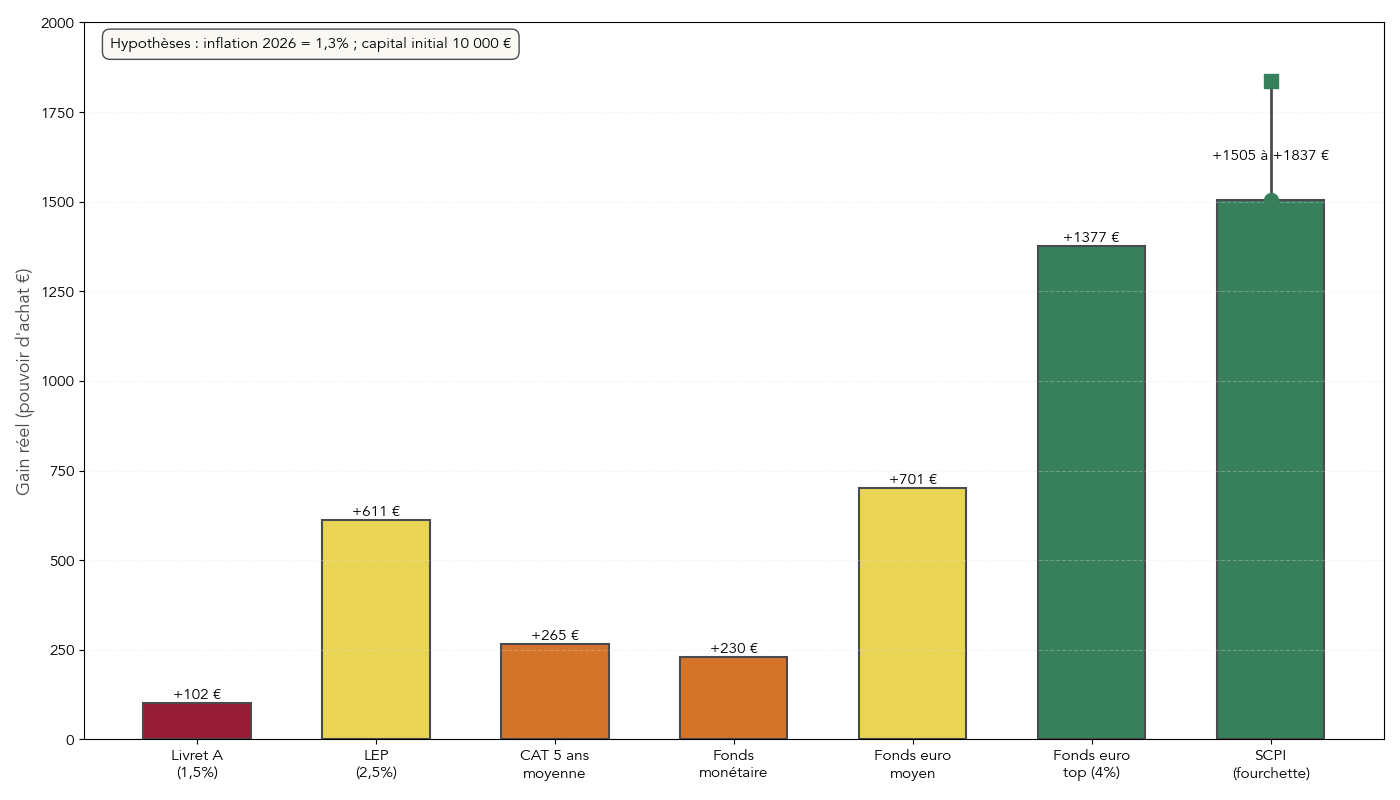

Les pourcentages sont parlants pour comparer, mais ce qui compte au final, c’est le nombre d’euros dont vous disposerez pour votre projet. Le tableau ci-dessous décompose le rendement réel et indique le gain de pouvoir d’achat pour 10 000 € placés pendant 5 ans.

| Placement | Rendement nominal | Fiscalité | Taux effectif | Rendement net | Inflation | Rendement réel | Pouvoir d’achat pour 10k€/5 ans |

|---|---|---|---|---|---|---|---|

| Livret A | 1,5% | 0% | 0% | 1,5% | 1,3% | +0,2% | +102 € |

| LEP | 2,5% | 0% | 0% | 2,5% | 1,3% | +1,2% | +611 € |

| PEL 2026 | 2,0% | 30% | 30% | 1,4% | 1,3% | +0,1% | +51 € |

| Livret bancaire 2,5% | 2,5% | 31,4% | 31,4% | 1,715% | 1,3% | +0,42% | +214 € |

| Fonds euro top | 4,0% | 17,2% (PS) | 17,2% | 4,0% | 1,3% | +2,7% | +1 377 € |

| CAT 5 ans 2,6% | 2,6% | 30% | 30% | 1,82% | 1,3% | +0,52% | +265 € |

| Fonds monétaire 2,5% | 2,5% | 30% | 30% | 1,75% | 1,3% | +0,45% | +230 € |

| SCPI 7% (net frais gestion) | 7,0% | Variable (TMI) | 30–48,6% | 3,6–4,9% | 1,3% | +2,3–3,6% | +1 173–1 837 € |

La comparaison est frappante : sur 5 ans, 10 000 € placés sur un Livret A ne gagnent que 102 € de pouvoir d’achat, quand un fonds euro top en apporte 1 377 €. Autrement dit, à horizon 5 ans, le gain réel d’un fonds euro performant est environ 13,5 fois supérieur à celui du Livret A.

Pour des projets concrets (apport immobilier, financement d’études, création d’entreprise), ces écarts se traduisent vite en milliers d’euros si l’on parle de 50 000 € ou 100 000 € sur 5 ans. Cela justifie de choisir soigneusement le cœur du placement plutôt que de laisser l’essentiel sur des livrets peu rémunérés.

Une fois ce constat posé, la question devient : comment assembler ces briques (livrets, fonds euros, éventuellement obligations datées et un peu d’actions) dans une vraie allocation adaptée à votre profil ?

6.3 Trois profils types d’allocation à 5 ans

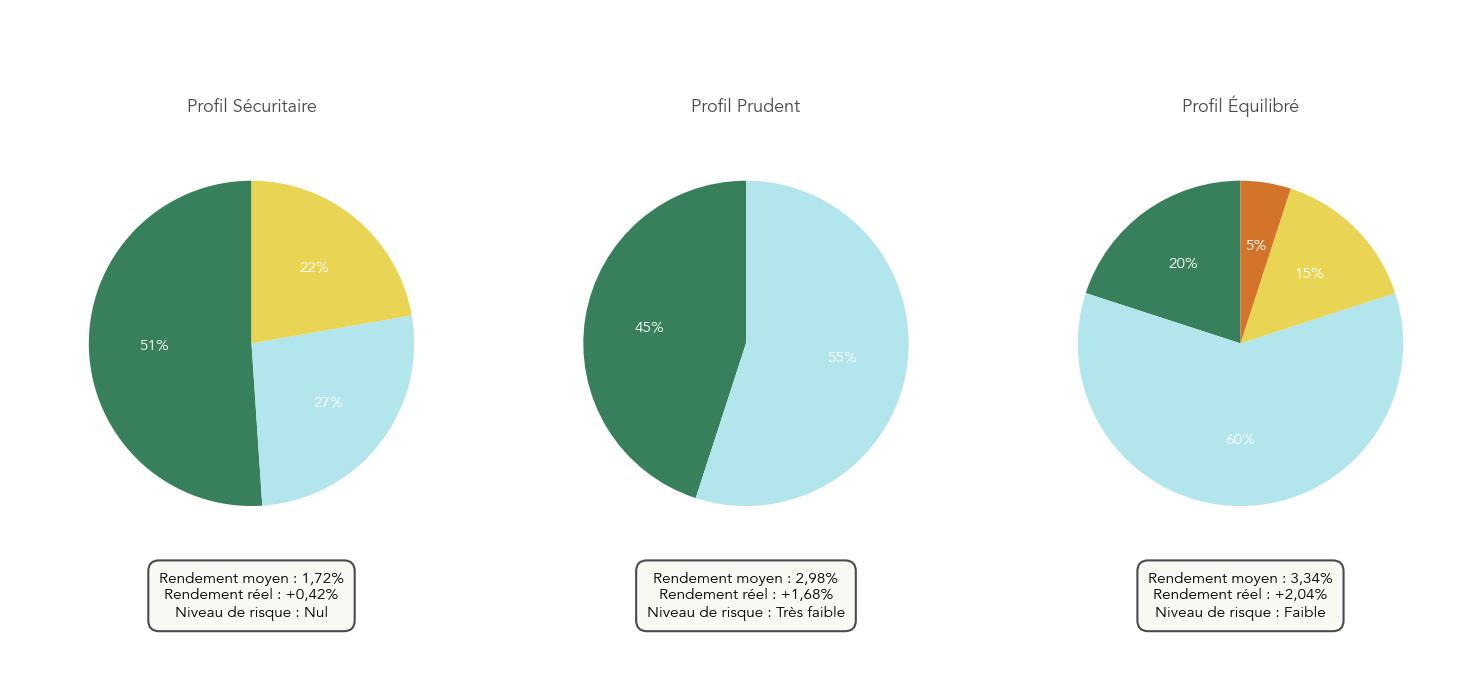

En pratique, tout le monde n’a pas la même tolérance au risque ni les mêmes montants à placer. On peut cependant dégager trois grands profils avec des allocations types sur 5 ans : sécuritaire, prudent et équilibré.

| Profil | Montant | Livrets | Fonds euro | Obligations | Actions | Rendement annuel | Rendement moyen | Rendement réel | Risque |

|---|---|---|---|---|---|---|---|---|---|

| Sécuritaire | 44 950 € | 100% | 0% | 0% | 0% | 774 € | 1,72% | +0,42% | Nul |

| Prudent | 100 000 € | 45% | 55% | 0% | 0% | 2 976 € | 2,98% | +1,68% | Quasi-nul |

| Équilibré | 100 000 € | 20% | 60% | 15% | 5% | 3 336 € | 3,34% | +2,04% | Faible |

Le profil sécuritaire, typique d’un foyer avec moins de 45 000 € d’épargne financière, repose à 100 % sur les livrets réglementés (Livret A, LDDS, LEP si éligible). Le capital est disponible à tout moment, totalement garanti, mais la rémunération réelle reste modeste.

Le profil prudent, pour un capital autour de 100 000 €, combine environ 45 % de livrets (socle de sécurité et de liquidité immédiate) et 55 % d’un bon fonds euro. On reste dans une logique de capital garanti, mais on monte le rendement moyen réel à près de +1,7 %.

Enfin, le profil équilibré accepte un risque faible mais non nul : une poche de 15 % en fonds obligataires datés et 5 % en ETF actions mondiales vient compléter 60 % de fonds euro et 20 % de livrets. Cette petite ouverture vers des fonds obligataires et un ETF World augmente légèrement le rendement espéré, tout en gardant le risque global maîtrisé.

Ces trois schémas montrent bien la logique commune : les livrets servent de poche de précaution, les fonds euros constituent le cœur du placement sans risque, et les obligations datées plus une petite poche actions ne concernent que les épargnants prêts à accepter un peu de volatilité. Pour définir plus finement où vous situez entre ces profils et ajuster votre répartition, vous pouvez vous appuyer sur ce guide dédié : Définir son profil d’investisseur.

Avec une allocation en place, il reste un point souvent négligé, mais crucial dès que les montants grossissent : les plafonds de garantie et la diversification entre établissements.

6.4 Garanties, plafonds et diversification des établissements

On l’a vu, tous les placements ne sont pas protégés de la même façon. Pour des montants de 100 000 €, 200 000 € ou plus, il devient essentiel de savoir jusqu’où chaque garantie joue, et à partir de quand il faut diversifier ses banques et assureurs.

Les principales règles de garantie sont les suivantes :

- Les livrets réglementés (Livret A, LDDS, LEP) bénéficient d’une garantie de l’État illimitée.

- Les autres dépôts bancaires (comptes courants, comptes à terme, PEL, livrets fiscalisés) sont couverts par le FGDR jusqu’à 100 000 € par personne et par banque.

- Les contrats d’assurance-vie sont garantis par le FGAP à hauteur de 70 000 € par assuré et par assureur.

- Les titres (actions, obligations) sont couverts par le FGDR titres jusqu’à 70 000 € par établissement en cas de défaillance de l’intermédiaire, mais pas contre les fluctuations de marché.

- Les SCPI ne bénéficient d’aucune garantie en capital.

| Produit | Garantie | Plafond | Organisme | Délai d’indemnisation |

|---|---|---|---|---|

| Livret A, LDDS, LEP | État illimité | Illimité | FGDR (pour compte État) | 7 jours max |

| Autres livrets bancaires | FGDR | 100 000 €/pers./banque | FGDR | 7 jours max |

| Comptes courants | FGDR | 100 000 €/pers./banque | FGDR | 7 jours max |

| CAT, PEL | FGDR | 100 000 €/pers./banque | FGDR | 7 jours max |

| Assurance-vie | FGAP | 70 000 €/pers./assureur | FGAP | Variable |

| Actions, obligations (titres) | FGDR | 70 000 €/pers./établissement | FGDR | Variable |

| SCPI | Aucune | – | – | – |

Deux nuances méritent d’être soulignées. D’une part, une même enseigne peut dépendre du même établissement au sens de la garantie (par exemple Boursorama et BNP Paribas appartiennent au même groupe), ce qui impose de vérifier qui est vraiment l’assureur ou la banque derrière la marque. D’autre part, dès qu’on dépasse 70 000 € en fonds euros, ouvrir plusieurs contrats d’assurance-vie auprès d’assureurs différents permet de rester sous les plafonds de garantie de chacun.

Pour les livrets et les dépôts, un rappel des règles pratiques et des plafonds est présenté dans ce guide des livrets et règles associées.

À ce stade, on dispose donc d’une vision globale : produits, rendements, risques, allocations types et garanties. Mais il reste deux angles morts fréquents à corriger avant de passer à l’action : la fiscalité (rendement brut vs net) et la vraie liquidité des supports.

7. Éviter les pièges : erreurs fréquentes, fiscalité et liquidité

Une fois l’allocation pensée, ce sont souvent les détails fiscaux et les délais de sortie qui font la différence entre un bon placement 5 ans et une mauvaise surprise. On commence par le piège classique : raisonner en rendement brut sans intégrer le rendement net après fiscalité.

7.1 Rendement brut, rendement net et fiscalité 31,4 % : ne pas se faire piéger

Depuis janvier 2026, la plupart des revenus du capital hors assurance-vie sont soumis à une flat tax de 31,4 % (12,8 % d’impôt sur le revenu + 18,6 % de prélèvements sociaux). C’est le cas des livrets bancaires fiscalisés, des dividendes et plus-values sur CTO (Compte-Titres Ordinaire), des obligations et fonds monétaires hors assurance-vie, ou encore des revenus de SCPI détenues en direct.

À l’inverse, certains produits restent à 30 % : assurance-vie (tous supports), PEL et CEL, PEP, ainsi que les fonds monétaires et obligataires logés dans une assurance-vie. Cette exemption renforce l’intérêt de l’assurance-vie pour un placement à moyen terme.

Prenons un exemple simple : un livret bancaire à 3 % brut peut sembler nettement plus attractif qu’un Livret A à 1,5 % net. Après PFU à 31,4 %, le 3 % tombe en réalité à environ 2,06 % net. L’écart réel avec le Livret A se réduit alors à un peu plus de 0,5 point de pourcentage, au prix d’une fiscalité plus lourde et d’une gestion déclarative.

| TMI (Tranche Marginale d’Imposition) | Flat tax 31,4% | Barème IR + 18,6% PS | Option la plus favorable |

|---|---|---|---|

| 0% (non imposable) | 31,4% | 18,6% | Barème |

| 11% | 31,4% | 29,6% | Barème |

| 30% | 31,4% | 48,6% | Flat tax |

| 41% | 31,4% | 59,6% | Flat tax |

| 45% | 31,4% | 63,6% | Flat tax |

Pour les foyers non imposables ou dans la tranche à 11 %, l’option barème est donc souvent plus intéressante que la flat tax par défaut, car elle ramène l’imposition totale sur ces revenus du capital à 18,6 % ou 29,6 %. Cette logique vaut notamment pour les intérêts de livrets fiscalisés, les coupons d’obligations en CTO ou les dividendes.

Pour une méthode pas à pas et des cas pratiques d’optimisation fiscale, consultez : Optimisation de l’impôt sur le revenu.

Avec cette grille en tête, le deuxième piège à éviter concerne la liquidité réelle des placements : tous ne se récupèrent pas à la même vitesse.

7.2 Bien mesurer la liquidité réelle : délais, blocages et cas piégeux

Quand on vise une échéance à 5 ans, la question n’est pas seulement « quel rendement ? », mais aussi « en combien de temps puis-je récupérer mon capital si la date de mon projet bouge ? ». Les produits se répartissent en grandes familles de liquidité.

On trouve d’abord la liquidité immédiate (J+0 à J+2) des livrets réglementés et des livrets bancaires. Viennent ensuite les produits à liquidité rapide, comme les fonds euros en assurance-vie, généralement rachetables en 7 à 10 jours en pratique, malgré un délai légal pouvant aller jusqu’à deux mois.

La liquidité différée (1 à 3 mois) concerne certains fonds obligataires et monétaires, ou encore des actions détenues via un PEA (Plan d’Épargne en Actions) ou un CTO, surtout quand la valorisation n’est pas quotidienne. Enfin, on a les situations de liquidité contrainte (SCPI) ou de blocage contractuel (comptes à terme, PEL avant 4 ans).

| Placement | Délai de récupération | Contraintes | Pénalités / Risques |

|---|---|---|---|

| Livret A, LDDS, LEP | Immédiat | Aucune | Aucune |

| Livrets bancaires | Immédiat | Aucune | Aucune |

| Fonds euros AV | 7-10 jours (légal max 2 mois) | Aucune après ouverture | Fiscalité moins avantageuse avant 8 ans |

| Fonds monétaires AV | Idem fonds euros + délai valorisation | Fréquence valorisation (jour/sem/mois) | Fluctuation VL minime |

| PEL | Variable selon banque | Perte avantages si retrait < 4 ans | Perte prime État + taux prêt |

| CAT | Blocage strict jusqu’à échéance | Pas de sortie anticipée en principe | Pénalités importantes ou impossibilité |

| Actions PEA | 3–5 jours | Clôture PEA si retrait < 5 ans | Perte avantage fiscal + volatilité |

| Actions CTO | 3–5 jours | Aucune | Volatilité |

| SCPI | Plusieurs semaines à mois | Marché secondaire congestionné | Décote possible (5–10 %) + délai incertain |

Deux cas particuliers méritent une vigilance renforcée. Pour l’assurance-vie, les rachats sur fonds euro se font en général en une dizaine de jours, mais les unités de compte dépendent de la fréquence de valorisation du support (quotidienne, hebdomadaire, mensuelle). Sur certains fonds obligataires ou immobiliers, cela peut rallonger nettement le délai effectif. Du côté des SCPI, les tensions de 2026 font que les délais peuvent atteindre plusieurs mois, avec parfois des suspensions de rachat.

Si vous préparez un projet immobilier à 5 ans avec une date d’achat incertaine, il est donc préférable de privilégier des supports liquidables dans les temps (livrets, fonds euro, éventuellement ETF très liquides), plutôt que des SCPI ou des comptes à terme rigides. Pour approfondir la question des supports de « parking » et des bons choix selon l’horizon, vous pouvez consulter ce dossier : placer sa trésorerie.

Une autre source d’erreur fréquente tient au calendrier des produits eux-mêmes : certaines dates charnières (4 ans, 5 ans, 8 ans) conditionnent fortement l’intérêt fiscal ou financier.

7.3 Erreurs de timing classiques à éviter sur 5 ans

Même avec de bons produits, un mauvais timing peut coûter cher. Plusieurs pièges reviennent régulièrement lorsqu’on raisonne sur un horizon de 5 ans.

La première erreur consiste à fermer ou casser un PEL avant 4 ans. Dans ce cas, on perd la prime d’État et le droit au prêt épargne logement, ce qui annule l’intérêt principal du produit. Mieux vaut alors, dès le départ, ne pas utiliser le PEL comme support principal pour un projet 5 ans nécessitant de la flexibilité.

Deuxième piège : retirer massivement sur une assurance-vie juste avant ses 8 ans. On se prive alors de l’abattement annuel de 4 600 € (9 200 € pour un couple) sur les gains, ainsi que du taux réduit de 7,5 % sur une partie des retraits. Pour un même besoin d’argent, décaler un rachat important de quelques mois après le huitième anniversaire peut améliorer sensiblement la fiscalité.

Investir en SCPI avec un horizon strict de 5 ans est une autre erreur classique. Entre les frais d’entrée élevés et les délais de revente allongés, on risque de devoir sortir en pleine phase de tension, avec une décote sur le prix de part et un délai de récupération incertain.

Enfin, ne pas ouvrir d’assurance-vie suffisamment tôt alors qu’on a des projets possibles à 5–8 ans revient à se priver de la maturité fiscale. Ouvrir un contrat dès maintenant, même avec un faible versement initial, permet de prendre date : si votre projet est finalement décalé en année 6, 7 ou 8, vous pourrez bénéficier de l’abattement et d’une fiscalité plus douce.

Avec ces pièges en tête, il reste à structurer une démarche simple pour choisir, étape par étape, son placement principal sur 5 ans.

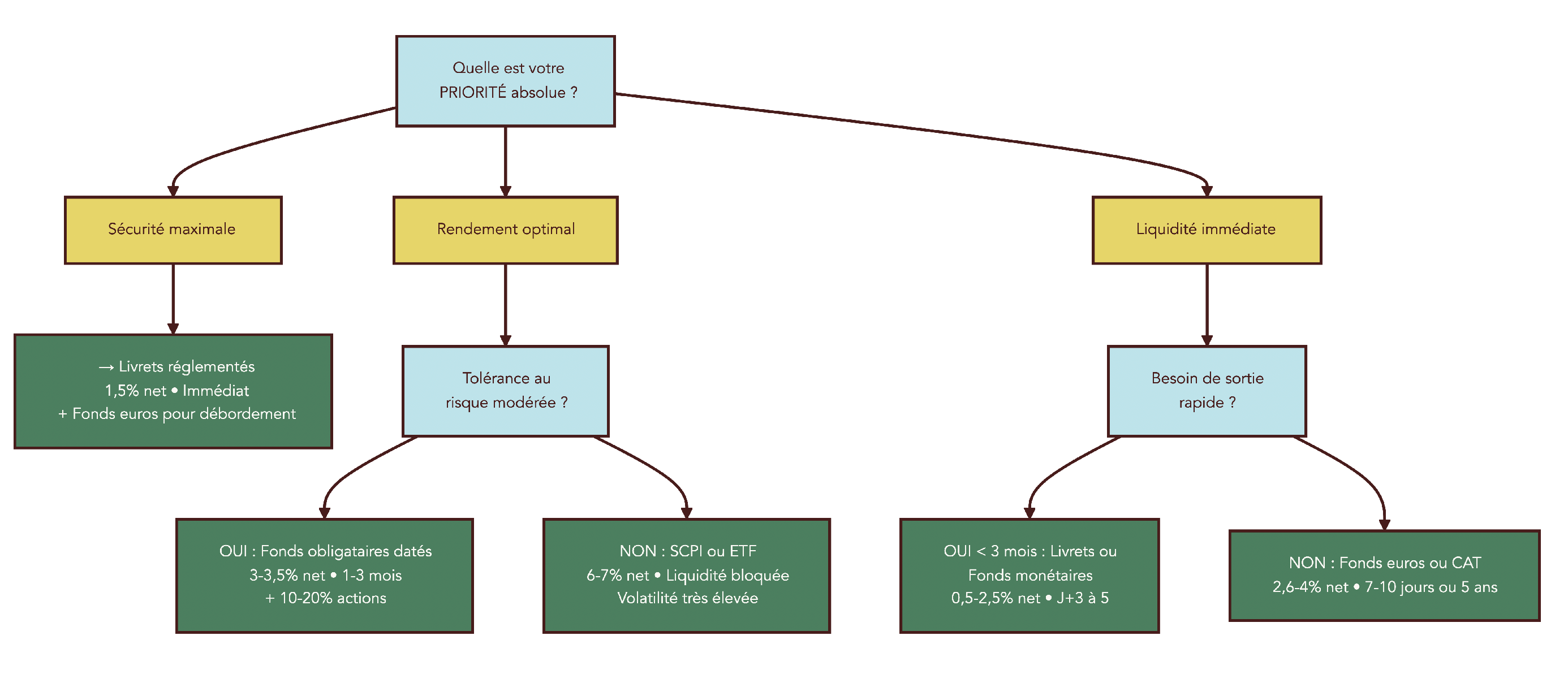

7.4 Arbre décisionnel : choisir son placement principal sur 5 ans

Pour gagner du temps, on peut résumer la logique de choix en quelques questions clés. L’idée est de passer d’abord par l’éligibilité au LEP, puis par le besoin de liquidité immédiate, avant de trancher sur la place des fonds euros et la diversification des établissements.

En pratique, la démarche se déroule en quatre étapes principales :

- Étape 1 : suis-je éligible au LEP ? Si oui, il est prioritaire de remplir le LEP jusqu’à 10 000 €, puis de compléter avec le Livret A et le LDDS pour la poche ultra liquide.

- Étape 2 : ai-je besoin de pouvoir retirer tout le capital en quelques jours seulement ? Si non, et si un délai de 7 à 10 jours est acceptable, le cœur du placement 5 ans a tout intérêt à être logé sur un fonds euro performant.

- Étape 3 : quel est le montant total à placer et quel est mon profil (sécuritaire, prudent, équilibré) ? Ce couple montant / profil renvoie vers les trois allocations types vues plus haut, à adapter à la marge.

- Étape 4 : si le capital en assurance-vie dépasse 70 000 € ou si les dépôts bancaires dépassent 100 000 € par banque, il devient indispensable de diversifier entre plusieurs assureurs ou établissements.

En filigrane, on retrouve toujours les mêmes règles If-Then : LEP prioritaire si éligible, fonds euro performant comme pièce maîtresse sur 5 ans dès qu’on accepte une liquidité à 7–10 jours, diversification entre assureurs au-delà de 70 000 € par tête, option barème pour les foyers faiblement imposés. Cette logique décisionnelle sera reprise dans une représentation graphique en arbre, qui synthétise sécurité, rendement et liquidité.

Avec cet arbre en tête, il reste à proposer au lecteur une dernière vue synthétique produit par produit, sous forme de tableau récapitulatif.

8. Récapitulatif produit par produit : où se situe chaque placement sur 5 ans ?

8.1 Tableau synthétique final des placements à 5 ans

Pour terminer, il est utile de rassembler toutes les caractéristiques majeures de chaque placement sur 5 ans : taux, rendement net et réel, niveau de garantie, liquidité, frais, plafonds et verdict. Le tableau ci-dessous joue le rôle de « fiche d’identité » rapide pour chacun des produits évoqués.

| Placement (Enveloppe > Support) | Taux | Rdt net | Rdt réel | Garantie capital | Liquidité | Frais entrée | Frais gestion | Plafond | Fiscal | Verdict 5 ans | Note /10 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Livret A | 1,5% | 1,5% | +0,2% | ★★★ État | Immédiate | 0% | 0% | 22 950 € | Exonéré | Épargne précaution | 7/10 |

| LDDS | 1,5% | 1,5% | +0,2% | ★★★ État | Immédiate | 0% | 0% | 12 000 € | Exonéré | Épargne précaution | 7/10 |

| LEP | 2,5% | 2,5% | +1,2% | ★★★ État | Immédiate | 0% | 0% | 10 000 € | Exonéré | ★★★ TOP si éligible | 9/10 |

| PEL 2026 | 2,0% brut | 1,4% | +0,1% | ★★ FGDR 100k€ | Bloqué 4a | 0% | 0% | 61 200 € | Flat tax 30% | Peu intéressant | 4/10 |

| Livret bancaire 2,5% | 2,5% brut | 1,72% | +0,42% | ★★ FGDR 100k€ | Immédiate | 0% | 0% | Variable | Flat tax 31,4% | Intérêt limité | 5/10 |

| Assurance-vie > Fonds euro moyen | 2,7% net PS | 2,7% | +1,4% | ★★★ Assureur | 7–10j | 0% | 0,7% | Aucun | PS 17,2% | ★ Bon | 7/10 |

| Assurance-vie > Fonds euro top | 4,0% net PS | 4,0% | +2,7% | ★★★ Assureur | 7–10j | 0% | 0,7% | Aucun | PS 17,2% | ★★★ OPTIMAL | 10/10 |

| CAT 5a moyen | 2,6% brut | 1,82% | +0,52% | ★★ FGDR 100k€ | Bloqué 5a | 0% | 0% | Variable | Flat tax 30% | Dominé par fonds euro | 3/10 |

| CAT 5a top | 3,4% brut | 2,38% | +1,08% | ★★ FGDR 100k€ | Bloqué 5a | 0% | 0% | Variable | Flat tax 30% | OK si blocage volontaire | 5/10 |

| Assurance-vie > Fonds monétaire | 2,5% brut | 1,75% | +0,45% | Faible | 3–5j | 0% | 0,1% | Aucun | Flat tax 30% | Parking temporaire | 5/10 |

| Assurance-vie > Fonds oblig. daté IG | 3,0% brut | 2,1% | +0,8% | Non | 1–3 mois | 0–3% | Variable | Aucun | Flat tax 30% | Profil équilibré | 6/10 |

| Assurance-vie > Fonds oblig. daté HY | 5,0% brut | 3,5% | +2,2% | Non | 1–3 mois | 0–3% | Variable | Aucun | Flat tax 30% | Profil dynamique | 6/10 |

| SCPI (détention directe ou via AV-UC) | 7,0% brut | 4,8% net frais | +3,5% | Non | Plusieurs mois | 8–12% | 10–14% | Aucun | Barème IR+PS | Inadaptée 5 ans | 3/10 |

| CTO ou PEA > Actions ETF World | 5–7% historique | Variable | Variable | Non | 3–5j | 0,1–0,3% | 0,2% | Aucun | Flat tax 31,4% (CTO) | Risqué pour 5 ans | 4/10 |

| Parts sociales coopératives | 3–4% | 2,1–2,8% | +0,8–1,5% | Non | Bloqué 7a | 0% | 0% | Variable | Flat tax 30%* | Inadaptée 5 ans | 2/10 |

*Avantage fiscal IR-PME 18 % si éligible et détention 7 ans.

On retrouve ici les conclusions centrales : le LEP est le meilleur livret sécurisé pour les ménages qui y ont droit, les fonds euros « top » en assurance-vie sont le placement optimal sur 5 ans (note 10/10), et les fonds euros moyens constituent une alternative robuste si l’accès aux meilleurs supports est limité. Les livrets A et LDDS, eux, gardent leur rôle d’épargne de précaution à liquidité parfaite, mais ne suffisent pas comme moteur de rendement.

À l’inverse, certains produits sont clairement à écarter pour un horizon strict de 5 ans : SCPI (à cause de la liquidité), comptes à terme (blocage pour un gain modeste), actions en allocation majoritaire (volatilité trop forte) ou parts sociales (blocage 7 ans).

Conclusion

Au terme de ce tour d’horizon, une idée s’impose nettement : à l’horizon de cinq ans, associer des livrets réglementés pour la part vraiment liquide et des fonds euros performants en assurance-vie pour le cœur du capital offre, selon nous, le meilleur équilibre entre sécurité et rendement réel.

Deux points clés sont à garder à l’esprit : d’abord, l’assurance-vie n’est pas un placement en soi mais une enveloppe, et c’est le choix du support à l’intérieur, en pratique un bon fonds euro, qui fait la différence sur votre projet à 5 ans ; ensuite, la fiscalité 2026 avantage clairement cette enveloppe, restée à 30 % quand de nombreux autres placements passent à 31,4 %, ce qui renforce encore son intérêt.

En pratique, ouvrir un contrat dès maintenant, même si votre échéance est dans cinq ans, permet de prendre date, de faire courir le délai des huit ans et de vous laisser la porte ouverte à une fiscalité bien plus douce si votre projet se décale. Pour les montants plus élevés, diversifier entre plusieurs banques et assureurs permet aussi de rester sous les plafonds de garantie, un point souvent négligé dès qu’on dépasse 70 000 ou 100 000 euros.

Si vous souhaitez aller plus loin, vous pouvez maintenant explorer nos dossiers sur l’optimisation de l’assurance-vie, la stratégie multi-banque ou encore l’allocation multi-horizons qui articule court, moyen et long terme.

FAQ – Placements à 5 ans, fonds euros et assurance-vie

Quel est le meilleur placement sur 5 ans en 2026 ?

Pour un épargnant prudent, le meilleur compromis sécurité/rendement/liquidité reste le fonds en euros performant logé dans une assurance-vie. Les meilleurs fonds en euros tournent autour de 4% net de prélèvements sociaux en 2026, soit un rendement réel proche de +2,7% après une inflation à 1,3%. Le capital est garanti à 97–100% par l’assureur, avec effet cliquet, et les rachats s’effectuent, en pratique, sous 7 à 10 jours. La fiscalité est préservée : les prélèvements sociaux sont maintenus à 17,2%, le PFU à 30% avant 8 ans, puis un abattement intervient après 8 ans. Pour les épargnants éligibles, le LEP constitue la meilleure première brique 100% sûre, à 2,5% net (+1,2% réel), mais il est plafonné à 10 000 €. Au-delà de ce plafond, on bascule vers des fonds en euros performants.

Où placer 100 000 € sans risque sur 5 ans ?

Sur 100 000 €, lorsque la sécurité est la priorité absolue, on bâtit d’abord un socle liquide: Livret A (22 950 €), LDDS (12 000 €) et LEP (10 000 € si éligible), soit jusqu’à 44 950 € garantis par l’État. Le complément, environ 55 000 €, va sur un fonds euro performant dans une assurance-vie sans frais sur versement, avec capital garanti et rachat en 7–10 jours. Cette combinaison délivre un rendement moyen d’environ 2,98% net, soit +1,68% réel après inflation. La liquidité reste très confortable, tout en limitant quasi à zéro le risque de perte en capital. Dès que l’encours en assurance-vie dépasse 70 000 €, on diversifie entre plusieurs assureurs, la garantie FGAP étant plafonnée à 70 000 € par assuré et par assureur.

C’est quoi exactement un fonds euro, et en quoi est-ce différent d’une assurance-vie ?

L’assurance-vie est une enveloppe fiscale qui définit les règles de détention, de rachat et de fiscalité, mais ne préjuge pas du support choisi. Le fonds en euros est l’un de ces supports, investi majoritairement en obligations ; il garantit le capital (généralement 97–100%) et applique l’effet cliquet qui fige les intérêts chaque année. Dans un même contrat, on peut combiner une part en fonds euro garanti et des unités de compte non garanties en capital (ETF actions, fonds obligataires datés, SCPI, etc.). Ainsi, on ne confond pas « performance globale du contrat » et rendement du fonds euro lui-même. Pour un horizon de 5 ans et un profil prudent, c’est bien le rendement spécifique du fonds euro qui sert de référence.

Est-ce qu’une assurance-vie 100% fonds euro est un bon placement pour 5 ans ?

Oui, c’est même le cœur de notre recommandation pour un horizon de 5 ans quand la sécurité prime. Le capital est garanti à 97–100%, le risque de perte est extrêmement faible et la liquidité reste correcte avec des rachats en 7–10 jours. Les meilleurs fonds affichent autour de 3–4% net de prélèvements sociaux en 2026, ce qui donne un rendement réel nettement positif (+1,4% à +2,7%). Côté fiscalité, on subit 30% sur les gains retirés avant 8 ans, puis un abattement annuel (4 600 € / 9 200 €) et des taux réduits après 8 ans. Deux points de vigilance demeurent : sélectionner un contrat sans frais sur versement, avec un vrai fonds en euros performant accessible sans unités de compte imposées, et exiger le rendement du fonds en euros seul pour comparer honnêtement.

Quels sont les principaux inconvénients d’une assurance-vie pour un placement à 5 ans ?

Avant 8 ans, la fiscalité est moins favorable, avec une imposition à 30% sur les gains retirés, alors qu’après 8 ans on bénéficie d’un abattement et d’un taux réduit (7,5% ou 12,8% selon les versements). La liquidité n’est pas instantanée : il faut compter 7 à 10 jours en pratique, alors qu’un livret est disponible immédiatement. La garantie des contrats d’assurance-vie est, en outre, limitée à 70 000 € par assuré et par assureur, inférieure à la garantie bancaire de 100 000 €. Malgré cela, le couple rendement/sécurité/liquidité des fonds euros sur 5 ans reste largement supérieur aux autres produits de taux. Ouvrir le contrat dès maintenant lance le délai des 8 ans ; la différence fiscale éventuelle (30% vs 24,7%) demeure acceptable au regard d’un rendement autour de 4% contre 1,5% sur le Livret A.