On veut faire mieux que laisser son argent dormir sur un compte peu rémunéré, mais dès qu’il s’agit de trancher entre différents placements boursiers, de comprendre ces investissements, tout se complique et la peur de faire un mauvais choix paralyse. Sans repères clairs sur le fonctionnement des actions, des obligations ou des ETF, et sans stratégie pour les loger au bon endroit, on risque soit de rester sur la touche, soit de voir sa performance se diluer dans des frais et une fiscalité mal maîtrisés.

Dans ce guide, on suit une démarche pas à pas pour clarifier les repères entre enveloppes fiscales et classes d’actifs, passer en revue les principaux placements boursiers, comparer PEA, compte-titres, assurance-vie et PER, puis bâtir une méthode concrète de sélection et de mise en pratique, avec en fin de lecture une vue d’ensemble synthétique pour vérifier et ajuster vos choix.

1. Comment aborder les placements boursiers quand on est particulier

Avant de choisir vos placements boursiers, nous allons d’abord expliquer quels produits existent réellement, comment ils fonctionnent et à quels niveaux de risque et de rendement ils se situent. Ensuite, nous verrons dans quelles enveloppes fiscales françaises (PEA, compte-titres, assurance-vie, PER) ces produits peuvent être logés. Enfin, nous reviendrons sur la façon de combiner produits et enveloppes selon vos objectifs concrets: épargne de long terme, retraite, compléments de revenus ou transmission.

On ne cherche donc pas à devenir spécialiste de tous les marchés financiers, mais à bien distinguer trois questions simples: dans quoi investit-on (actions, obligations, fonds, ETF, produits dérivés), où loge-t-on ces placements (PEA, CTO, assurance-vie, PER) et pour quoi faire (sécurité, rendement, horizon et fiscalité). C’est cette grille de lecture qui permet d’éviter les erreurs classiques: tout mettre sur un compte-titres très taxé, ouvrir un PEA sans le garder 5 ans, ou confondre assurance-vie et fonds euros.

Une précision importante: on parle ici exclusivement de placements boursiers, donc de titres financiers (actions, obligations, OPCVM, ETF, produits dérivés) accessibles via les enveloppes françaises. On ne traite pas de l’immobilier physique, ni des crypto-actifs en direct, ni des stratégies de trading sophistiquées. L’idée est de rester sur les outils les plus utilisés par les particuliers.

Beaucoup de confusions viennent souvent du fait qu’on mélange enveloppe fiscale et classe d’actifs. L’enveloppe, c’est le contenant juridique et fiscal (PEA, CTO, assurance-vie, PER). La classe d’actifs, c’est le contenu: actions, obligations, ETF, fonds euros, etc. On peut par exemple détenir des actions via un PEA ou via un compte-titres; ce sont les mêmes actions, mais la fiscalité, les plafonds et les règles de retrait changent selon l’enveloppe.

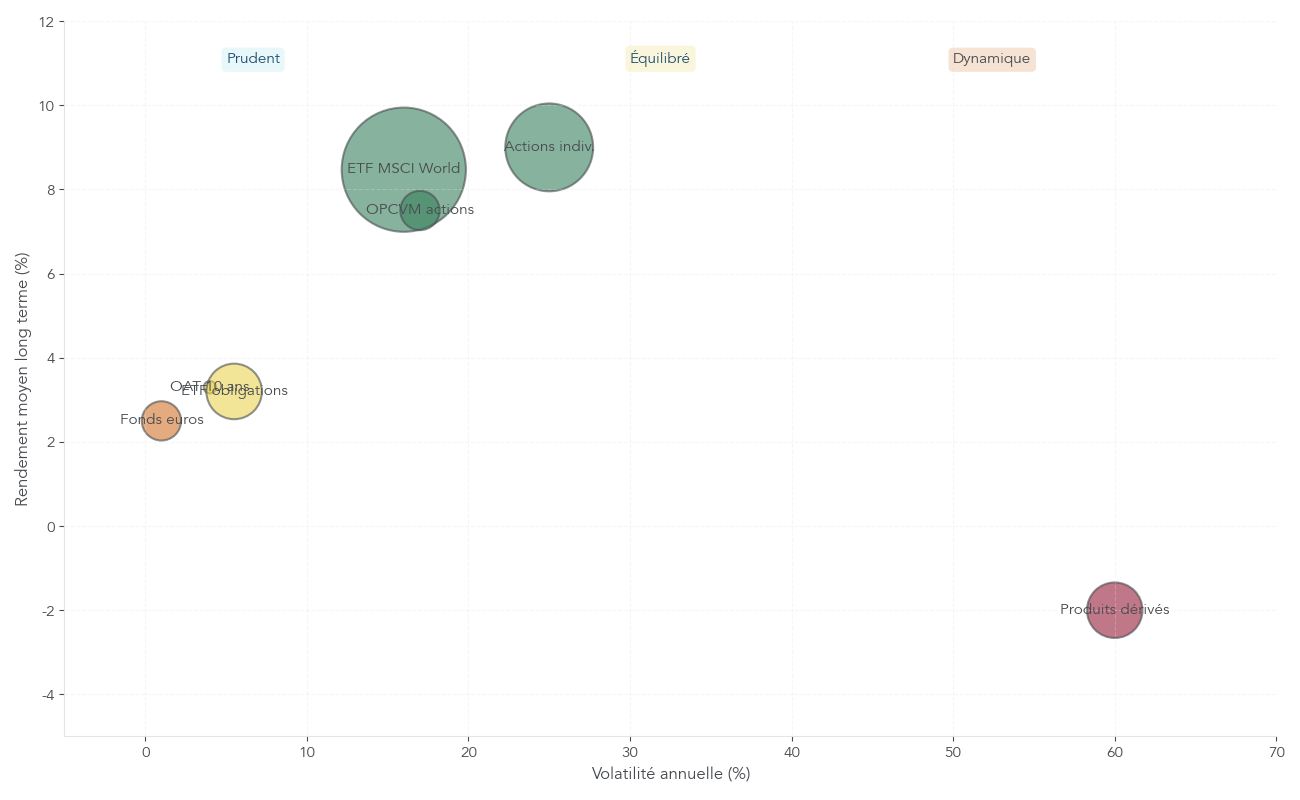

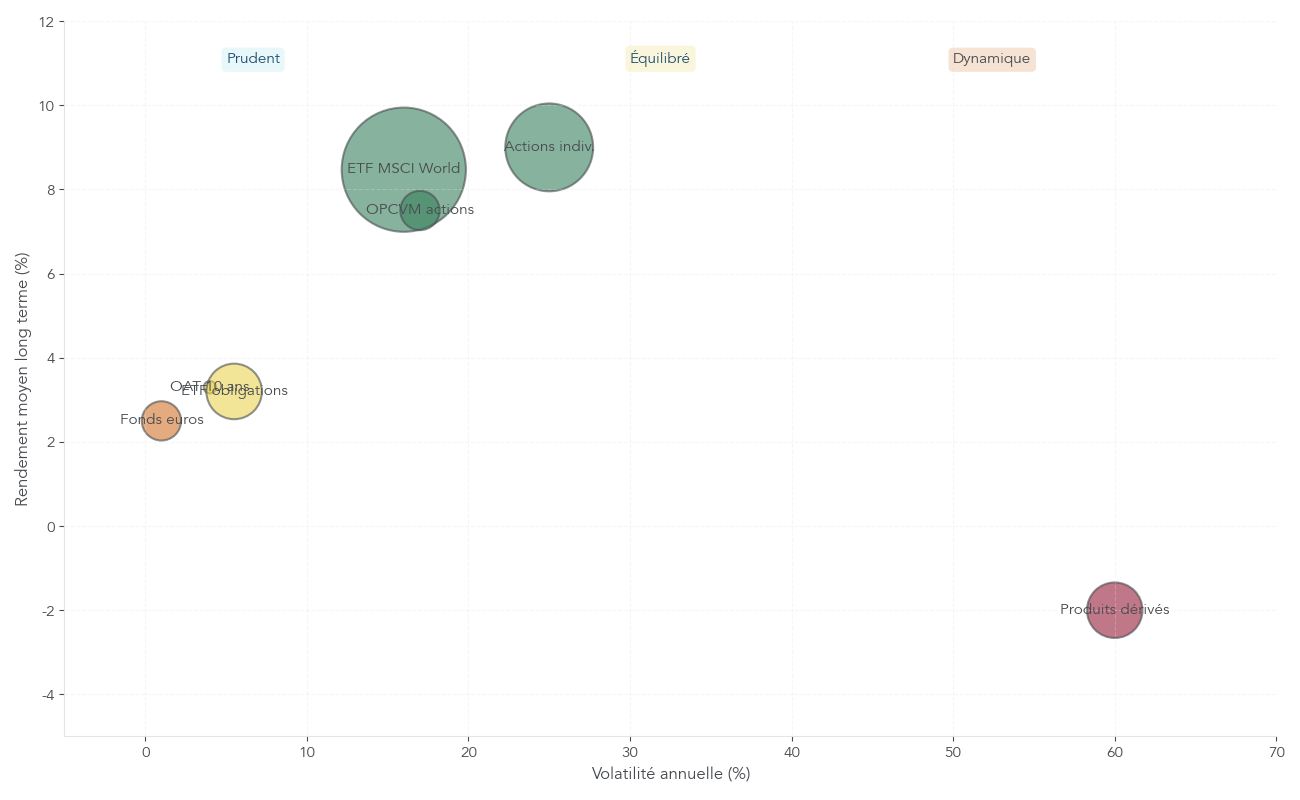

Ce type de représentation montre qu’il existe un véritable continuum entre sécurité et rendement: fonds euros très stables mais peu rémunérateurs, obligations intermédiaires, ETF actions diversifiés au centre de la performance long terme, et produits dérivés tout en haut du risque. À partir de là, on va avancer par étapes: d’abord comprendre les grandes familles de produits, ensuite les enveloppes fiscales, puis la comparaison pratique selon votre profil et votre horizon.

Passons aux grandes familles de placements boursiers, du plus simple et accessible au plus spéculatif.

2. Les grandes familles de placements boursiers : du plus simple au plus risqué

On va parcourir les principaux types de placements boursiers que vous pouvez utiliser pour construire un portefeuille boursier: actions, obligations, fonds classiques (OPCVM), ETF et produits dérivés. À chaque fois, l’objectif est de savoir ce que vous achetez, comment ça rapporte, quels sont les risques et dans quelles enveloppes ces placements s’intègrent.

2.1 Actions individuelles : comprendre le cœur de la Bourse

En pratique, la plupart des gens associent les actions boursières à la Bourse, mais il est essentiel de comprendre précisément ce que sont les actions en bourse avant d’en acheter. Une action est un titre de propriété: vous possédez une fraction du capital d’une entreprise cotée et vous devenez actionnaire. Cela vous donne droit, potentiellement, à des dividendes (une part des bénéfices distribués) et à une plus-value boursière si vous revendez plus cher que vous n’avez acheté.

Sur longue période, les actions ont été le moteur de la performance. L’indice CAC 40, dividendes réinvestis, a généré en moyenne 10,4 % par an sur 40 ans (1983–2023) et 11,18 % par an sur les 5 dernières années observées. De nombreux travaux convergent vers un rendement de l’ordre de 8 % par an sur le très long terme. Mais ce rendement vient avec une forte volatilité: lors des grandes crises (2008, 2020), le marché a pu perdre autour de 40 % en un an, alors que certaines années affichaient +30 %.

Le ticket d’entrée est très accessible: il correspond au prix unitaire de l’action. Une action Veolia tourne autour de 20 €, une action Tesla autour de 180 €. En revanche, la plupart des courtiers imposent un montant d’ordre minimum, souvent autour de 100 €, ce qui vous oblige à regrouper vos achats.

Côté enveloppes, les règles sont simples:

- Un PEA (Plan d’Épargne en Actions) permet d’acheter des actions de sociétés de l’Espace Économique Européen (EEE).

- Un compte-titres ordinaire (CTO) vous ouvre l’accès à toutes les actions du monde: États-Unis, Asie, émergents.

- L’assurance-vie et le PER (Plan Épargne Retraite) donnent accès aux actions via des unités de compte (OPCVM ou ETF actions), et non en direct.

La fiscalité dépend alors de l’enveloppe:

- Sur un PEA, après 5 ans, vos plus-values et dividendes sont exonérés d’impôt sur le revenu; seuls les prélèvements sociaux à 18,6 % restent dus. En cas de retrait avant 5 ans, le plan est clôturé et l’ensemble des gains est taxé à la flat tax de 31,4 % (12,8 % d’impôt + 18,6 % de prélèvements sociaux).

- Sur un CTO, chaque plus-value réalisée et chaque dividende encaissé sont soumis à la flat tax de 31,4 % dès la cession ou le versement.

- En assurance-vie, les dividendes sont intégrés dans la valeur de l’unité de compte, et la fiscalité ne se déclenche qu’au moment du rachat, avec un régime spécifique qui devient avantageux après 8 ans.

À ce stade, l’essentiel est de retenir que les actions sont le moteur de performance d’un portefeuille d’investissements boursiers sur la longue durée, mais qu’elles ne conviennent pas à l’épargne de précaution, ni aux projets à horizon court: la probabilité de subir une forte baisse au mauvais moment est réelle.

Pour aller plus loin sur la manière de sélectionner vos titres et comprendre comment des approches comme Value, Growth ou Quality influent sur le profil de risque de vos actions individuelles, vous pouvez consulter ce panorama détaillé: Panorama des grands styles d’investissement en actions.

À l’inverse, maintenant que le rôle des actions est clair, regardons leur contrepartie naturelle: les obligations, qui reposent sur une logique de prêt plutôt que de propriété.

2.2 Obligations d’État et d’entreprise : prêter plutôt que devenir propriétaire

L’obligation fonctionne sur un principe différent de l’action. Au lieu de devenir copropriétaire d’une entreprise, vous prêtez de l’argent à un État ou à une société. En échange, l’émetteur s’engage à vous verser des intérêts réguliers (les coupons) et à rembourser le capital à l’échéance. Entre-temps, l’obligation peut être revendue sur le marché secondaire.

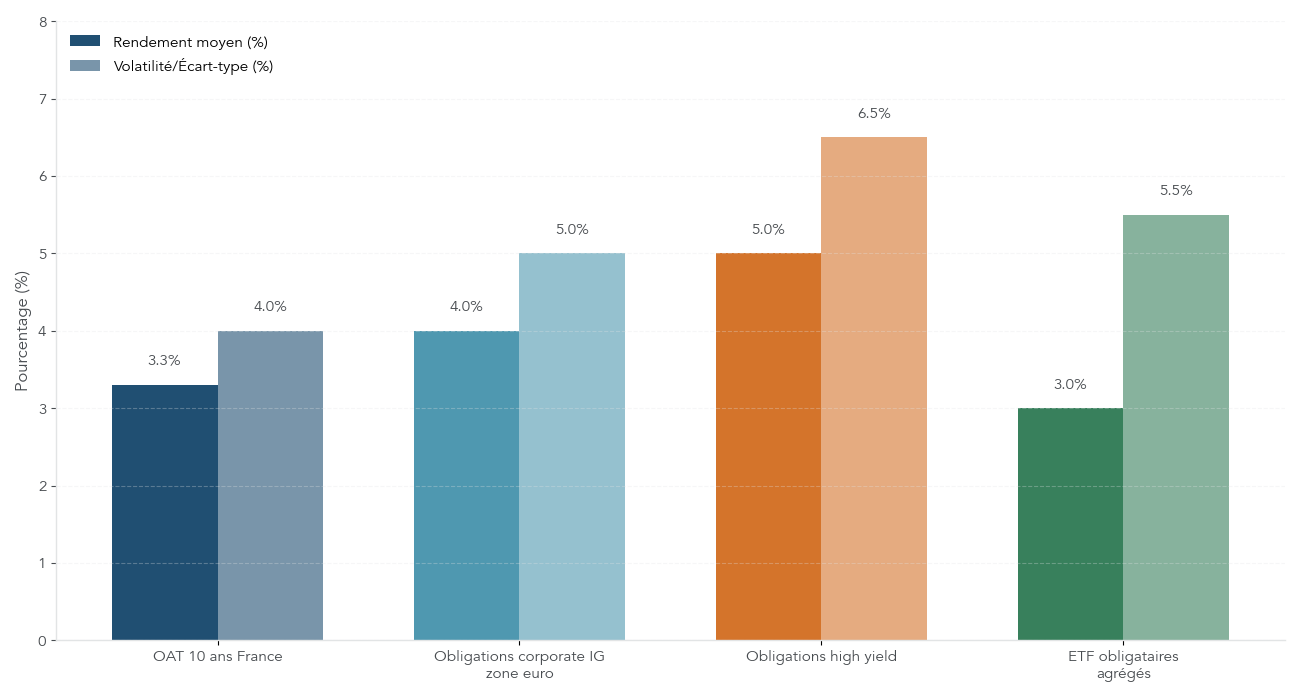

On distingue plusieurs grandes catégories d’obligations, chacune avec un couple rendement/risque différent.

| Type | Émetteur | Risque | Rendement (janv. 2026) | Exemple |

|---|---|---|---|---|

| Obligations d’État françaises (OAT) | Trésor français | Très faible | Environ 3,1-3,6 % (OAT 10 ans) | OAT 10 ans |

| Bons du Trésor (BTF/BTAN) | Trésor français | Très faible | Variable selon maturité | BTF < 1 an |

| Obligations d’entreprises Investment Grade | Grandes entreprises notées | Faible à moyen | 3-5 % | Obligations zone euro IG |

| Obligations high yield | Entreprises moins bien notées | Moyen à élevé | 4-6 % | Obligations d’entreprises à haut rendement |

Les OAT (Obligations Assimilables du Trésor) françaises à 10 ans offrent début 2026 un rendement autour de 3,1–3,6 %, avec un risque de défaut très faible. Les obligations d’entreprises bien notées (Investment Grade) offrent plutôt 3–5 %, et les obligations high yield, qui financent des sociétés plus risquées, se situent autour de 4–6 %.

En direct, le ticket d’entrée est élevé: de 1 000 à 10 000 € pour une OAT, souvent 100 000 € pour une obligation corporate. Cette contrainte écarte de facto la plupart des petits porteurs des obligations individuelles d’entreprise.

C’est là que les ETF obligataires deviennent intéressants: ils vous permettent d’acheter un panier diversifié d’obligations avec un simple ordre de quelques dizaines ou centaines d’euros. La contrepartie est une légère volatilité de prix, mais historiquement bien inférieure à celle des actions.

Côté enveloppes fiscales, la logique est la suivante:

- Le PEA ne permet pas d’acheter des obligations en direct; seule une poignée d’ETF synthétiques spécifiquement conçus (comme un ETF OAT éligible) y sont logeables.

- Le CTO donne accès à tout l’univers obligataire, qu’il s’agisse d’obligations d’État, d’obligations d’entreprise ou d’ETF obligataires.

- L’assurance-vie et le PER permettent d’y accéder via des unités de compte (fonds ou ETF obligataires), ce qui est la voie la plus utilisée par les particuliers.

En pratique, les obligations servent souvent de stabilisateur dans un portefeuille d’investissements boursiers: elles offrent des revenus plus prévisibles que les dividendes d’actions, avec des variations de prix plus limitées. Elles sont particulièrement adaptées aux horizons de 3 à 8 ans, où l’on cherche un compromis entre rendement supérieur au fonds euros et risque plus contenu que les actions.

Ce type de graphique permet de visualiser en un coup d’œil si l’on préfère la sécurité des OAT, le supplément de rendement du crédit Investment Grade, ou la prise de risque plus marquée du high yield, souvent via des ETF.

La question devient: faut-il tout gérer soi-même, ou déléguer la sélection des titres à des professionnels via des fonds collectifs ? C’est exactement le rôle des OPCVM.

2.3 OPCVM (fonds actifs) : déléguer la sélection des titres

Concrètement, un OPCVM (Organisme de Placement Collectif en Valeurs Mobilières) mutualise l’épargne de nombreux investisseurs pour constituer un portefeuille géré par une société de gestion agréée par l’AMF. Vous achetez des parts de ce fonds; en échange, une équipe de gérants choisit, achète et vend des titres pour votre compte.

Juridiquement, il existe deux formes:

- La SICAV (Société d’Investissement à Capital Variable), qui est une société anonyme dont les porteurs sont actionnaires.

- Le FCP (Fonds Commun de Placement), qui est une copropriété de valeurs mobilières.

Dans la pratique, cette différence n’a presque aucune conséquence pour vous: vous achetez et vendez à la valeur liquidative quotidienne, vous ne participez pas activement aux assemblées générales, et les niveaux de frais sont comparables.

Les OPCVM se déclinent en grandes catégories, chacune avec un niveau de risque, de rendement et de frais typique.

| Catégorie | Composition | Rendement moyen attendu | Volatilité | Frais moyens annuels |

|---|---|---|---|---|

| OPCVM monétaires | Titres court terme | ~Taux BCE + 0-1 % | Très faible | 0,3-0,5 % |

| OPCVM obligataires | Obligations d’État/entreprises | 2-4 % | Faible | 0,5-1 % |

| OPCVM actions | Actions zones géographiques/secteurs | 6-10 % | Élevée | 1-2 % |

| OPCVM mixtes | Mix actions + obligations | 3-6 % | Moyenne | 1-1,5 % |

Ces chiffres donnent un ordre de grandeur: plus le fonds est exposé aux actions, plus le rendement espéré et la volatilité augmentent. En parallèle, les frais grimpent souvent avec la sophistication affichée du fonds.

Les principaux postes de frais à avoir en tête sont:

- Les frais d’entrée, compris entre 0 et 3 %, qui viennent rogner votre mise dès le premier jour, mais sont souvent négociables.

- Les frais de gestion annuels, typiquement entre 0,5 et 2,5 %, prélevés directement sur l’actif du fonds.

- Les éventuelles commissions de surperformance, prélevées si le gérant dépasse un indice de référence.

- Plus rarement, des frais de sortie.

Un OPCVM actions peut être éligible au PEA à condition d’investir au moins 75 % de ses actifs en actions de sociétés de l’EEE. Beaucoup sont aussi proposés comme unités de compte en assurance-vie et au sein des PER.

Le point clé pour vos finances personnelles est simple: sur 10 ans, 70 à 80 % des fonds actions actifs font moins bien que leur indice de référence. Autrement dit, vous payez cher une gestion qui, en moyenne, ne surperforme pas les ETF indiciels. Cela ne signifie pas qu’aucun fonds n’apporte de valeur, mais qu’il faut comparer systématiquement la performance nette de frais à celle d’un ETF comparable.

Une fois que cette logique de fonds actifs est claire, il est naturel de regarder leur alternative plus simple et moins coûteuse: les ETF, ou trackers.

2.4 ETF (trackers) : la diversification à bas coûts

Un ETF (Exchange-Traded Fund) est un fonds indiciel coté qui cherche à répliquer le plus fidèlement possible un indice boursier: CAC 40, MSCI World, indice obligataire, etc. Contrairement à un OPCVM géré activement, il ne cherche pas à faire mieux que son indice; il se contente de le suivre, avec une gestion dite passive.

Pour y parvenir, deux techniques principales existent:

- La réplication physique, où le fonds achète réellement les titres qui composent l’indice.

- La réplication synthétique, où le fonds utilise des contrats d’échange (swaps) pour obtenir la performance de l’indice sans détenir directement tous les titres. C’est cette méthode qui est utilisée pour les ETF MSCI World éligibles au PEA, car l’indice contient une large part d’actions hors Europe.

Sur le long terme, un ETF large comme celui qui suit l’indice MSCI World a délivré une performance moyenne de 8,47 % par an depuis 1987, avec, sur les 10 dernières années, une moyenne proche de 12 % par an. Ces chiffres sont impressionnants, mais ils ne sont pas garantis: certaines années peuvent être nettement négatives, d’autres exceptionnellement positives.

L’un des grands atouts des trackers ETF est leur niveau de frais:

| Type d’ETF | Frais annuels (TER) | Exemple |

|---|---|---|

| ETF actions zone euro | 0,05-0,20 % | Amundi Prime Eurozone: 0,05 % |

| ETF MSCI World (CTO) | 0,12-0,20 % | Amundi MSCI World: 0,18 % |

| ETF MSCI World (PEA, réplication synthétique) | 0,20-0,38 % | Amundi MSCI World PEA: 0,38 % / iShares MSCI World Swap PEA: 0,25 % / Amundi PEA Monde: 0,20 % |

| ETF obligations | 0,05-0,60 % | iShares Core EUR Corporate Bond: 0,20 % |

Le ticket d’entrée est faible: une part d’ETF peut coûter entre 5 et 25 €, même si les courtiers exigent souvent un ordre minimal autour de 100 €. En un seul achat, vous pouvez détenir un panier de plusieurs centaines, voire plus de 1 500 entreprises pour un ETF World.

Les avantages principaux sont clairs: frais très bas, diversification immédiate, cotation en continu comme une action, et transparence sur l’indice suivi. Les limites sont tout aussi simples: un ETF ne fera jamais mieux que son indice, seulement légèrement moins bien à cause des frais; la tracking error (écart entre le fonds et l’indice) est généralement faible mais existe; et pour les ETF MSCI World logés en PEA, la réplication synthétique introduit un risque de contrepartie encadré par la réglementation.

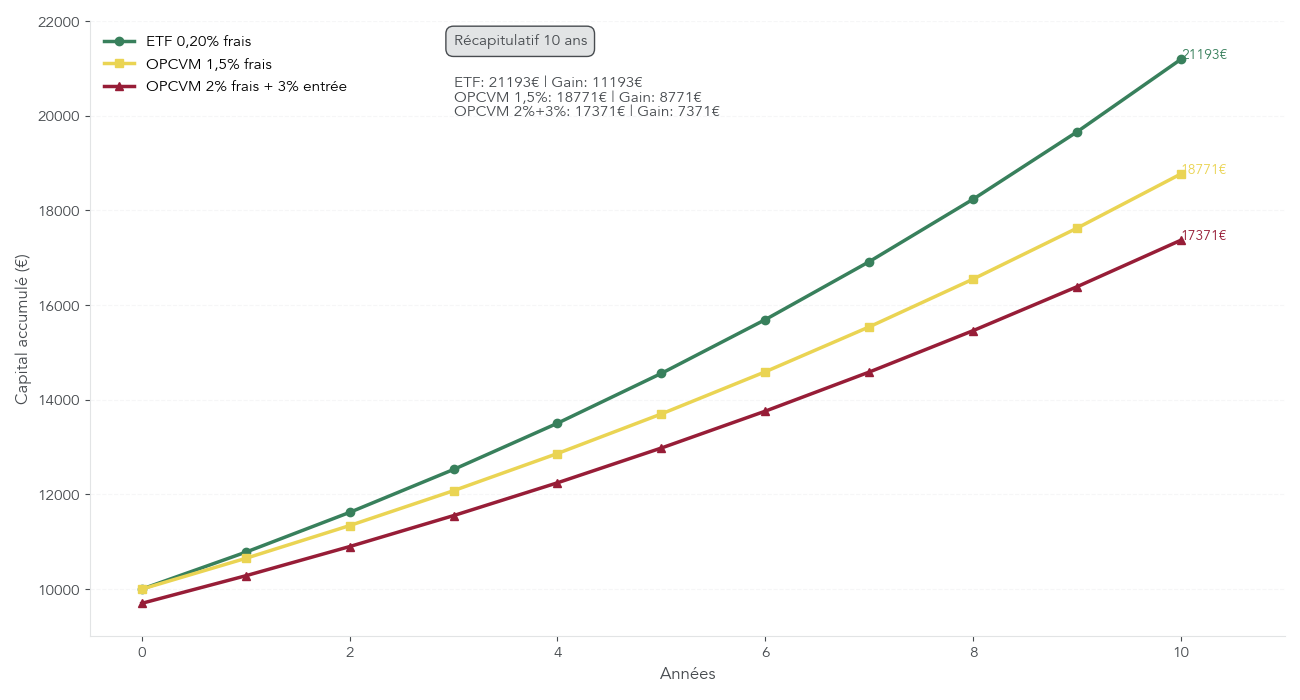

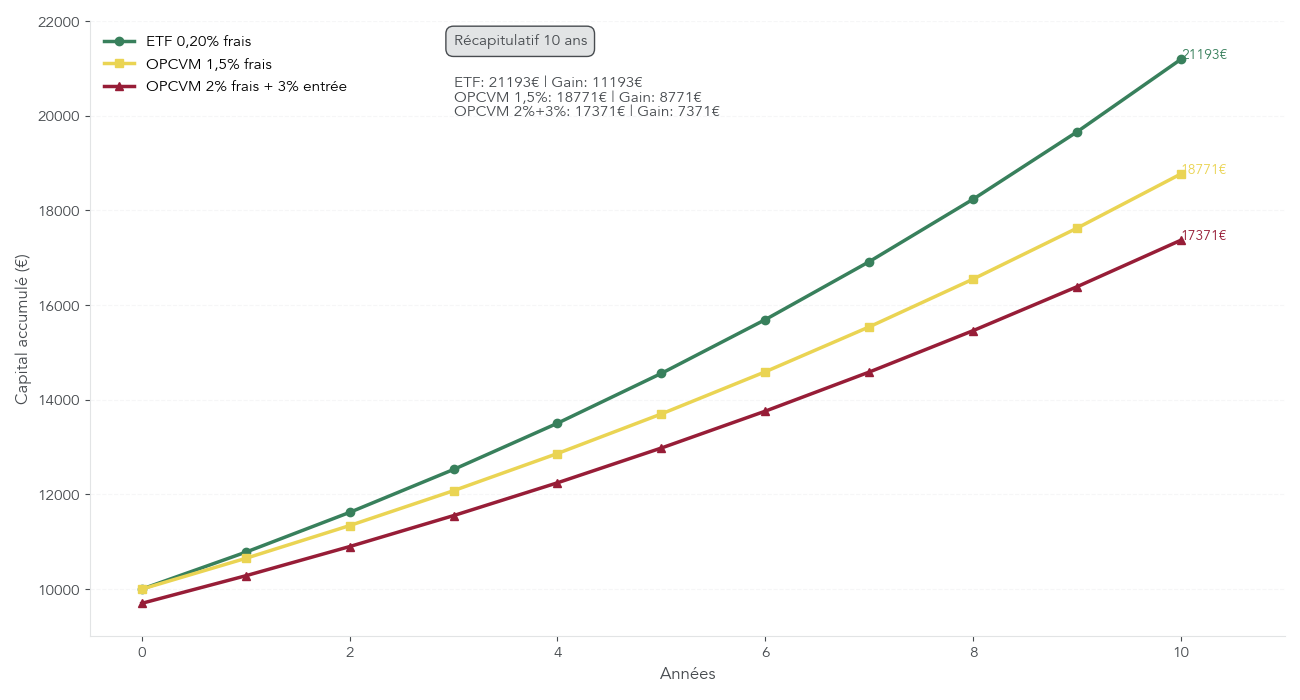

Sur 10 ans, à rendement brut identique, la différence de capital entre un ETF à 0,20 % de frais et un fonds actions à 1,5–2 % de frais, parfois assorti de 3 % de frais d’entrée, devient très visible. C’est une raison forte pour faire des ETF le cœur d’un portefeuille long terme, notamment via des plans d’investissement programmés.

Pour une explication détaillée des mécanismes de réplication d’indice, des frais et de l’usage des ETF en PEA, CTO ou assurance-vie, vous pouvez consulter ce guide dédié: Définition claire des ETF (trackers) et guide pratique.

Après ces produits « cœur de portefeuille » que sont actions, obligations, OPCVM et ETF, il reste une famille à situer clairement: les produits dérivés à effet de levier, très présents dans les discours marketing mais rarement adaptés à la majorité des épargnants.

2.5 Produits dérivés à effet de levier : pourquoi 90 % des particuliers perdent

Les produits dérivés tirent leur valeur d’un actif sous-jacent (action, indice, devise, matière première). Lorsqu’ils intègrent un effet de levier, ils permettent de multiplier les variations du sous-jacent: un mouvement de +2 % sur l’indice peut se traduire par +10 % sur le produit dérivé… ou -10 % dans l’autre sens.

Plusieurs grandes familles de produits dérivés sont accessibles aux particuliers français, principalement via le compte-titres.

Les CFD (Contracts for Difference) permettent de spéculer à la hausse ou à la baisse sur un sous-jacent sans le détenir. Depuis le durcissement de la réglementation européenne (ESMA), les leviers sont plafonnés à 1:30 sur les grandes paires de devises, 1:20 sur les indices et 1:5 sur les actions. Malgré ces limites, les statistiques sont sans appel: environ 90 % des clients particuliers perdent de l’argent sur le Forex et les CFD, avec une perte moyenne proche de 10 900 € par client.

Les warrants donnent un droit, mais non une obligation, d’acheter (call) ou de vendre (put) un sous-jacent à un prix prédéterminé jusqu’à une date d’échéance. La perte maximale est limitée à la prime payée pour l’acheteur, mais la valeur du warrant se dégrade au fil du temps (time decay), même si le sous-jacent ne bouge pas.

Les turbos fonctionnent avec une barrière désactivante: si le cours du sous-jacent touche cette barrière, le produit est en général désactivé et peut perdre la quasi-totalité de sa valeur. Il existe des turbos classiques, des turbos infinis (sans échéance fixe) et des turbos BEST qui prévoient parfois une valeur résiduelle.

| Type | Échéance | Barrière | Niveau de financement |

|---|---|---|---|

| Turbo limité (classique) | Oui (date fixe) | Fixe | Recalculé à l’échéance |

| Turbo illimité (infini) | Non | Réajustée mensuellement | Recalculé quotidiennement |

| Turbo BEST | Variable | Fixe | Avec valeur résiduelle si désactivation |

À côté de ces produits, on trouve aussi les options listées, négociées sur des marchés réglementés, avec un risque illimité pour le vendeur de l’option; les contrats futures, qui engagent à acheter ou vendre un actif à une date et un prix fixés avec des leviers typiques de 1:5 à 1:10; et le marché du Forex, qui permet de spéculer sur les variations de devises avec des leviers jusqu’à 1:30 sur les grandes paires.

Tous ces produits sont logés sur un compte-titres ordinaire et leurs gains, lorsqu’il y en a, sont soumis à la flat tax de 31,4 % en 2026. Mais l’enjeu principal n’est pas fiscal: c’est le risque de perte rapide, voire totale, du capital engagé. Les données de l’AMF montrent qu’entre 70 et 90 % des particuliers qui fréquentent ces marchés ressortent perdants sur la durée.

Dans une logique de finances personnelles, ces produits relèvent plutôt du spéculatif que de l’investissement boursier au sens classique. Ils ne devraient être envisagés que par des investisseurs très expérimentés, prêts à accepter une forte probabilité de perte et n’ayant pas besoin de ces montants pour leurs objectifs de vie.

Maintenant que l’on sait mieux « dans quoi » on peut investir – du simple ETF monde aux turbos les plus techniques –, il reste à voir « où » loger ces placements. C’est le rôle des enveloppes fiscales, et c’est souvent là que se jouent les écarts de performance nette après impôts.

3. Les enveloppes fiscales : PEA, CTO, assurance-vie, PER

On a vu les grandes familles de placements boursiers. La question suivante est de savoir dans quelles enveloppes fiscales françaises les loger pour optimiser la fiscalité, gérer les plafonds et respecter vos contraintes de liquidité. Les quatre grandes enveloppes à connaître sont le PEA, le compte-titres ordinaire, l’assurance‑vie et le PER.

3.1 PEA et PEA-PME : l’arme fiscale pour actions européennes

Le PEA (Plan d’Épargne en Actions) a été conçu pour encourager l’investissement en actions européennes en offrant une fiscalité très avantageuse à condition de respecter un horizon d’au moins 5 ans. Il s’agit d’un compte-titres logé dans une enveloppe spécifique: ce n’est pas un produit en soi, mais un contenant qui accueille certains types de placements boursiers.

Les plafonds de versement sont strictement encadrés.

| Type de PEA | Plafond versements | Cumulable | Nombre par personne |

|---|---|---|---|

| PEA classique | 150.000€ | Oui (avec PEA-PME) | 1 seul |

| PEA-PME | 225.000€ (plafond global PEA + PEA-PME: 225.000€) | Oui (avec PEA classique) | 1 seul |

| PEA Jeune (18-25 ans rattaché fiscalement) | 20.000€ | Non | 1 seul |

Le point qui prête le plus à confusion concerne le PEA-PME: même si son plafond individuel est affiché à 225 000 €, le plafond global PEA classique + PEA-PME ne peut pas dépasser 225 000 € de versements par personne. Ainsi, si vous avez déjà versé 150 000 € sur votre PEA, vous ne pourrez verser que 75 000 € sur votre PEA-PME; si votre PEA classique ne contient que 80 000 € de versements, vous pourrez monter jusqu’à 145 000 € sur le PEA-PME.

Les actifs éligibles sont centrés sur les actions:

- Actions de sociétés dont le siège est situé dans l’Espace Économique Européen (hors Liechtenstein).

- Parts d’OPCVM investies à au moins 75 % en actions EEE.

- ETF actions éligibles (108 ETF en janvier 2026).

Actifs éligibles: essentiellement des actions EEE (et des fonds qui en détiennent au moins 75 %), à la différence d’autres enveloppes plus larges qui peuvent mêler action et obligation. Les obligations en direct, les actions américaines ou asiatiques et les produits dérivés n’y sont pas logeables.

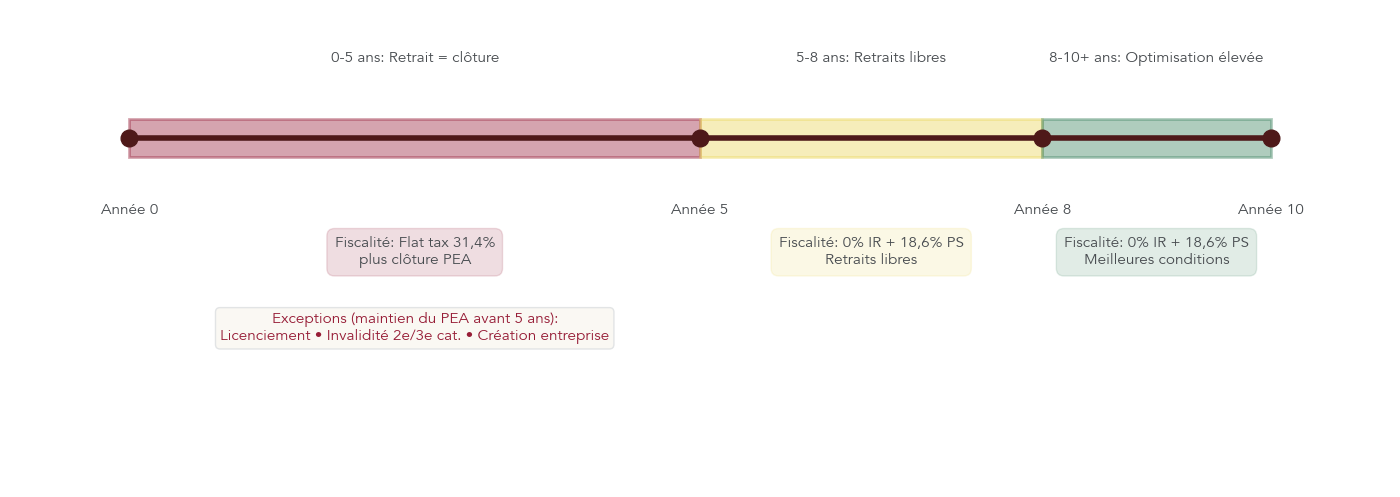

La fiscalité du PEA dépend de son ancienneté:

| Ancienneté PEA | Retrait | Impôt sur le revenu | Prélèvements sociaux | Conséquence |

|---|---|---|---|---|

| < 5 ans | Oui | 12,8 % (flat tax) | 18,6 % (2026) | Clôture du PEA |

| ≥ 5 ans | Oui | 0 % (exonération) | 18,6 % (2026) | PEA conservé, retraits libres |

| Quel que soit âge | Décès titulaire | 0 % | 18,6 % | Clôture, transmission selon droit commun |

Depuis 2026, les prélèvements sociaux sont passés de 17,2 % à 18,6 %, ce qui porte la flat tax sur un PEA de moins de 5 ans à 31,4 % et les prélèvements sur un PEA de plus de 5 ans à 18,6 %. La différence pour vous est énorme: conserver son PEA au moins 5 ans permet de ne plus payer d’impôt sur le revenu sur les gains, uniquement les prélèvements sociaux.

Il existe quelques exceptions pour retirer avant 5 ans sans clôturer le plan: licenciement du titulaire ou de son conjoint, invalidité de 2e ou 3e catégorie, mise à la retraite anticipée, création ou reprise d’entreprise. En dehors de ces cas, tout retrait avant 5 ans entraîne la fermeture du PEA et la perte définitive de l’enveloppe.

On comprend pourquoi le PEA est particulièrement intéressant pour des objectifs à horizon d’au moins 5 ans: il offre une fiscalité très favorable sur les actions européennes et leurs ETF, à condition de l’utiliser vraiment comme enveloppe de long terme, et de ne pas le confondre avec un simple compte d’actions françaises.

Cette frise met en évidence la bascule cruciale à 5 ans, à partir de laquelle vous pouvez effectuer des retraits sans perdre l’avantage fiscal. Une fois ces règles maîtrisées, il devient plus simple d’articuler PEA et autres enveloppes.

À l’inverse du PEA, très encadré mais fiscalement avantageux, le compte-titres ordinaire offre une liberté quasi totale… sans cadeau fiscal.

3.2 CTO : la liberté totale, sans avantage fiscal

Le compte-titres ordinaire (CTO) est la forme la plus simple d’enveloppe boursière: un compte sans plafond, sans restriction géographique et sans limitation de produits. Vous pouvez y loger des actions de tous les pays, des obligations, des ETF, des OPCVM, mais aussi des produits dérivés comme les CFD, warrants, turbos, options ou futures.

Son intérêt principal est justement cette liberté: c’est le support naturel pour investir en actions américaines ou asiatiques, pour acheter des obligations en direct ou pour pratiquer un trading actif. Il n’existe pas de limite de versement, et vous pouvez retirer vos liquidités à tout moment.

En contrepartie, le régime fiscal est beaucoup moins favorable que celui du PEA ou de l’assurance-vie. Par défaut, les dividendes et les plus-values de cession sont imposés au Prélèvement Forfaitaire Unique (PFU) de 31,4 % en 2026, qui combine 12,8 % d’impôt sur le revenu et 18,6 % de prélèvements sociaux.

| Type de revenu | Régime par défaut | Option barème IR | Condition barème |

|---|---|---|---|

| Dividendes | PFU 31,4 % (12,8 % IR + 18,6 % PS) | IR selon TMI + 18,6 % PS | Intéressant si TMI ≤ 11 % |

| Plus-values | PFU 31,4 % (12,8 % IR + 18,6 % PS) | IR selon TMI + 18,6 % PS | Intéressant si TMI ≤ 11 % |

Vous pouvez, sous conditions, opter pour le barème progressif de l’impôt sur le revenu à la place de la flat tax, mais cela n’a de sens que si votre tranche marginale d’imposition est à 11 % ou moins. Dans ce cas, l’impôt sur le revenu est plus faible que 12,8 %, mais les prélèvements sociaux de 18,6 % restent dus.

La grande différence par rapport aux autres enveloppes tient au timing de l’impôt: sur un CTO, chaque dividende encaissé et chaque plus-value réalisée lors d’une vente sont imposés l’année suivante. Une rotation trop fréquente du portefeuille alourdit donc la facture fiscale et limite l’effet de capitalisation.

Pour approfondir l’ouverture d’un CTO, le choix des courtiers en ligne et les premières étapes pour se lancer dans l’investissement boursier, vous pouvez suivre ce guide pas à pas pour débuter.

Le CTO est donc une enveloppe très souple mais fiscalement neutre. L’assurance-vie, elle, combine souplesse, avantage fiscal progressif et dimension de transmission, au prix d’une structure un peu plus complexe.

3.3 Assurance-vie : combinaison sécurité (fonds euros), performance (UC) et transmission

L’assurance-vie est un contrat d’épargne qui fait office de couteau suisse pour les particuliers français. Elle permet de loger à la fois un support garanti, le fonds euros, et des supports dynamiques, les unités de compte (UC), tout en préparant la transmission du patrimoine dans de bonnes conditions fiscales.

Les fonds euros offrent une garantie de capital et un effet cliquet: les intérêts crédités chaque année ne peuvent pas être repris. Le rendement moyen observé en 2024 se situe entre 2,5 et 2,6 %, avec des contrats haut de gamme pouvant monter jusqu’à 4,65 %… mais seulement à condition d’investir une part très importante (souvent 70–75 %) en unités de compte. Le rendement annoncé est toujours net de frais de gestion du fonds euros.

| Fonds euros | Garantie capital | Rendement moyen 2024 | Effet cliquet | Liquidité |

|---|---|---|---|---|

| Classique | 100 % | 2,50-2,60 % | Oui | Totale (rachat partiel/total possible) |

| Premium/boosté | 100 % | 2,75-4,65 % (sous conditions) | Oui | Totale, parfois conditions UC |

Les unités de compte regroupent tout ce qui n’est pas garanti en capital: OPCVM actions ou obligataires, ETF, supports immobiliers (SCPI), voire fonds structurés ou private equity sur des contrats plus sophistiqués. Leur performance varie au fil des marchés; le capital n’est pas garanti.

La fiscalité de l’assurance-vie dépend de l’ancienneté du contrat et du moment où vous effectuez un rachat (partiel ou total). Avant 8 ans, les gains inclus dans le rachat sont imposés au PFU de 30 % (12,8 % d’impôt + 17,2 % de prélèvements sociaux), ou au barème de l’impôt sur le revenu sur option.

Après 8 ans, la mécanique devient nettement plus avantageuse, avec un abattement annuel sur les gains de 4 600 € pour une personne seule (9 200 € pour un couple) et, au-delà, un taux d’impôt réduit à 7,5 % sur une grande partie des versements.

| Ancienneté contrat | Prélèvements sociaux | Impôt sur gains | Abattement annuel |

|---|---|---|---|

| < 8 ans | 17,2 % | 12,8 % (PFU) ou barème IR | Aucun |

| ≥ 8 ans, versements avant 27/09/2017 | 17,2 % | 7,5 % après abattement | 4.600€ (célibataire) / 9.200€ (couple) |

| ≥ 8 ans, versements après 27/09/2017, <150k€ | 17,2 % | 7,5 % après abattement | 4.600€ / 9.200€ |

| ≥ 8 ans, versements après 27/09/2017, >150k€ | 17,2 % | 12,8 % après abattement | 4.600€ / 9.200€ |

Point clé depuis 2026: contrairement au PEA, au CTO et au PER, les prélèvements sociaux restent à 17,2 % sur l’assurance-vie. Cet écart de 1,4 point en votre faveur renforce encore son intérêt pour les stratégies de moyen et long terme.

En cas de décès du souscripteur, l’assurance-vie devient un formidable outil de transmission. Les versements effectués avant 70 ans bénéficient d’un abattement de 152 500 € par bénéficiaire, puis sont taxés à 20 % (et 31,25 % au-delà de 700 000 €). Attention: cet abattement ne s’applique qu’en cas de décès; il ne joue pas lors des rachats de votre vivant.

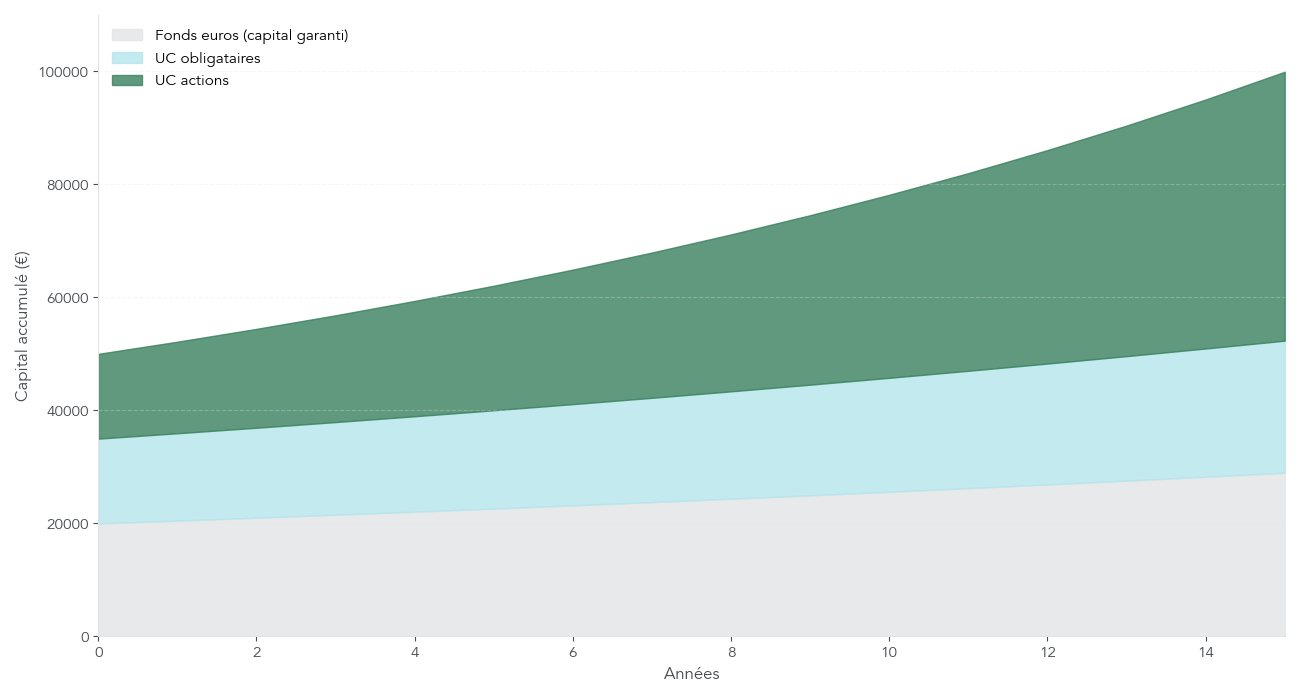

Visualiser la répartition entre fonds euros et UC sur la durée aide à trouver un équilibre entre sécurité du capital et recherche de performance. Beaucoup de contrats « équilibrés » commencent avec une part significative d’UC actions, puis augmentent progressivement la part du fonds euros à l’approche de l’objectif (retraite, grand projet).

Pour un dossier complet sur le rôle des fonds euros, des unités de compte et la fiscalité des rachats ou des successions, vous pouvez consulter: Comprendre l’assurance‑vie de A à Z.

Pour la préparation spécifique de la retraite, une autre enveloppe entre en scène: le PER, qui offre un avantage fiscal dès le versement en contrepartie d’un blocage plus long.

3.4 PER : optimiser sa fiscalité pour la retraite

Le Plan Épargne Retraite (PER) est une enveloppe dédiée à la constitution d’un capital ou d’une rente pour la retraite. Sa grande particularité est la déductibilité possible des versements de votre revenu imposable, ce qui permet de réduire immédiatement votre impôt, en échange d’un blocage des fonds jusqu’au départ à la retraite, sauf cas très encadrés de déblocage anticipé.

En 2026, le plafond annuel de déduction correspond à 10 % de vos revenus professionnels de l’année N-1, plafonnés à 8 fois le Plafond Annuel de la Sécurité Sociale (PASS). Avec un PASS à 48 060 €, cela donne:

- Un plafond maximal de déduction de 38 448 € (10 % × 8 × 48 060 €).

- Un plafond minimal de 4 806 € pour les personnes aux revenus faibles ou irréguliers.

Selon que vous choisissez de déduire ou non vos versements, la fiscalité à la sortie change.

| Versements | Déduction à l’entrée | Fiscalité à la sortie capital | Fiscalité à la sortie rente | Profil cible |

|---|---|---|---|---|

| Déduits | Oui (économie IR selon TMI) | Capital imposé barème IR + gains PFU 31,4 % | Rente imposée comme pension (après abattement 10 %) | TMI élevée aujourd’hui, plus faible à la retraite |

| Non déduits | Non | Seuls gains imposés PFU 31,4 % | Fraction gains imposée | TMI faible ou stable |

Depuis 2026, les gains du PER supportent des prélèvements sociaux à 18,6 % comme le PEA et le CTO, ce qui porte la flat tax à 31,4 % lorsque l’on ne déduit pas les versements. En revanche, pour les versements déduits, l’enjeu principal est le différentiel entre votre tranche marginale d’imposition aujourd’hui et celle prévue à la retraite.

Un exemple concret illustre l’intérêt du dispositif: si votre TMI est de 41 % et que vous versez 10 000 € sur un PER en choisissant de les déduire, vous réduisez immédiatement votre impôt de 4 100 €. Le « coût réel » du versement n’est donc que de 5 900 €, tout en faisant travailler 10 000 € pour votre retraite.

Les cas de déblocage anticipé sont limités mais importants: décès du conjoint ou partenaire de PACS, invalidité, surendettement, fin de droits au chômage, cessation d’activité non salariée suite à liquidation judiciaire, et achat de la résidence principale.

Les supports d’investissement disponibles dans un PER sont très proches de ceux de l’assurance-vie: fonds euros et unités de compte (OPCVM, ETF, SCPI, etc.). Le positionnement par rapport aux autres enveloppes est donc clair: le PER est particulièrement pertinent pour les contribuables en TMI élevée, avec un horizon retraite long et une capacité à immobiliser une partie de leur épargne jusqu’à cette échéance, en complément d’un PEA et d’une assurance-vie.

Pour savoir si le PER est pertinent dans votre situation, et comprendre en détail la déductibilité des versements, le blocage et les cas de déblocage anticipé, vous pouvez consulter: Guide complet pour comprendre le PER.

Vous connaissez les principaux produits et les enveloppes fiscales associées. La prochaine étape consiste à passer du catalogue d’outils aux décisions concrètes: comment choisir, en fonction de votre profil de risque, de votre horizon, des frais et de la fiscalité, les combinaisons de placements boursiers et d’enveloppes qui vous conviennent réellement.

4. Choisir ses placements selon son profil et son horizon

Dans la première partie, nous avons passé en revue les grandes familles de placements boursiers et les enveloppes fiscales. On peut désormais les relier à quelque chose de très concret : votre tolérance au risque et la durée pendant laquelle vous êtes prêt à laisser l’argent investi.

4.1 Quel niveau de risque pour quel type de produit ?

La première question à trancher est simple : jusqu’où acceptez-vous que la valeur de votre portefeuille évolue, à la hausse comme à la baisse ? C’est ce qui permet de se situer dans l’un des trois grands profils d’investisseurs et d’en déduire une allocation type.

On distingue, en général, trois profils.

- Profil prudent : priorité à la préservation du capital, vous acceptez une faible volatilité et des performances modérées. L’horizon typique est inférieur à 5 ans ou bien vous dormez mal dès que votre portefeuille perd 5 à 10 %.

- Profil équilibré : vous cherchez un compromis entre sécurité et performance. Vous acceptez des variations plus marquées, en échange d’un rendement attendu plus élevé, sur un horizon de 5 à 10 ans.

- Profil dynamique : vous recherchez la performance à long terme et vous acceptez une forte volatilité, avec des phases de baisse parfois importantes, sur un horizon supérieur à 10 ans.

En synthèse, le tableau ci-dessous résume l’allocation type associée à chaque profil, ainsi que l’horizon et le rendement annuel moyen attendu (non garanti) d’après les ordres de grandeur historiques.

| Profil | Définition | Allocation type | Horizon | Rendement attendu p.a. |

|---|---|---|---|---|

| Prudent | Priorité préservation capital, accepte faible volatilité | 70% fonds euros / 20% obligations / 10% actions via ETF | < 5 ans | 2-3,5% |

| Équilibré | Équilibre sécurité/performance, accepte volatilité modérée | 40% fonds euros / 20% obligations / 40% actions (ETF + OPCVM) | 5-10 ans | 3,5-5% |

| Dynamique | Recherche performance long terme, accepte forte volatilité | 10% fonds euros / 20% obligations / 70% actions (dont émergents, sectoriels) | > 10 ans | 5-7% |

Ce tableau illustre bien le compromis rendement/volatilité : plus la part d’actions et d’ETF en unités de compte augmente, plus le rendement espéré est élevé… mais plus les variations à court terme deviennent importantes.

En pratique, les briques sont toujours les mêmes. Les fonds euros d’assurance-vie et les obligations (via ETF ou fonds obligataires) sont la « poche stabilisatrice » du portefeuille. Ils servent à limiter les à-coups et à offrir un rendement plutôt prévisible à court et moyen terme. À l’inverse, les ETF actions diversifiés (par exemple un ETF actions monde ou Europe) constituent le moteur de croissance de long terme, indispensable pour viser 4, 5 ou 6 % par an sur la durée.

Attention : dans ce cadre, les produits dérivés à effet de levier (CFD, turbos, options, etc.) ne devraient entrer, au mieux, que dans la marge d’un profil extrêmement risquophile qui accepte le risque de perte totale sur une petite portion de son patrimoine. Pour la grande majorité des particuliers, ils restent à l’écart d’une allocation de base.

Pour vous aider à visualiser ce compromis risque/rendement selon les classes d’actifs, un schéma comparatif est particulièrement parlant.

Ce nuage de points montre immédiatement que les fonds euros se situent en bas à gauche (peu de risque, rendement modeste), tandis que les ETF actions monde montent beaucoup plus haut sur l’axe du rendement, au prix d’une volatilité bien plus élevée. Les allocations prudent, équilibré et dynamique ne sont finalement que des mélanges de ces « bulles » adaptées à votre tolérance au risque.

À ce stade, vous disposez donc d’un premier repère pour relier produits et profil d’investisseur. Le point suivant consiste à articuler cette logique avec l’horizon de placement, car la durée pendant laquelle vous restez investi change complètement la part que vous pouvez raisonnablement consacrer aux actions.

4.2 Quelles enveloppes privilégier selon votre horizon de placement ?

En pratique, une fois votre profil de risque clarifié, la deuxième brique consiste à adapter le choix des enveloppes fiscales à la durée de votre projet. On ne gère pas de la même façon un capital immobilisé pour 2 ans et une épargne retraite sur 20 ans.

Concrètement, on peut raisonner par grandes tranches d’horizon : moins de 3 ans, 3 à 5 ans, 5 à 8 ans, plus de 8 ans. Pour chacune, certaines enveloppes et allocations se détachent, notamment moins de 3 ans et plus de 8 ans.

| Horizon | Enveloppe(s) privilégiée(s) | Allocation suggérée | Justification |

|---|---|---|---|

| < 3 ans | Assurance-vie (100% fonds euros) ou Livrets réglementés | 100% sécurisé | Besoin liquidité, capital garanti |

| 3-5 ans | Assurance-vie (70% fonds euros / 30% UC obligataires) ou CTO obligations | Sécurisé majoritaire | Volatilité réduite, début optimisation fiscale AV |

| 5-8 ans | PEA + Assurance-vie | 50% ETF Europe (PEA) / 30% UC actions (AV) / 20% fonds euros | PEA devient fiscalement optimal après 5 ans |

| > 8 ans | PEA + Assurance-vie + PER | 60% actions (PEA/AV) / 25% obligations / 15% fonds euros | Fiscalité optimale AV après 8 ans, PER pour retraite |

Pour un horizon inférieur à 3 ans, la priorité absolue est la sécurité et la disponibilité du capital. On reste donc sur des supports garantis : livrets réglementés et assurance-vie investie à 100 % en fonds euros. L’objectif n’est pas ici de maximiser la performance, mais de ne pas risquer une moins-value au moment où l’on a besoin des fonds.

Entre 3 et 5 ans, on peut commencer à introduire une petite part de supports obligataires, par exemple via des unités de compte obligataires en assurance-vie ou des ETF d’obligations en compte-titres ordinaire. La majeure partie reste cependant en fonds euros ou produits de taux pour maintenir une volatilité faible.

À partir de 5 ans, la donne change : le Plan d’Épargne en Actions (PEA) devient fiscalement intéressant, car l’exonération d’impôt sur le revenu sur les gains s’active après 5 ans. C’est la bonne fenêtre pour introduire progressivement des ETF actions (Europe ou monde éligible PEA) en complément d’une assurance-vie qui garde une part de fonds euros et d’unités de compte. On commence à capitaliser sur le moteur actions tout en conservant une poche sécurisée.

Au-delà de 8 ans, on peut exploiter simultanément les points forts des trois grandes enveloppes : PEA pour les actions européennes avec une fiscalité allégée, assurance-vie pour combiner fonds euros et UC avec un avantage fiscal renforcé après 8 ans, et PER pour préparer la retraite avec déduction des versements si votre tranche marginale d’imposition est élevée. Dans cette configuration, la part en actions peut devenir majoritaire, puisque l’horizon permet d’absorber les cycles de marché.

C’est précisément dans ce type de stratégie long terme que l’on commence à s’interroger sur la meilleure façon de préparer sa retraite via un mix d’enveloppes (PEA, assurance-vie, PER) cohérent avec vos objectifs de revenus futurs.

La logique temporelle est claire : plus l’horizon est long, plus la place des actions peut augmenter sans que le risque de devoir vendre au plus mauvais moment devienne écrasant. Avant d’aller plus loin, attention : un facteur peut totalement ruiner une bonne allocation : les frais.

4.3 Comprendre et minimiser les frais : courtage, TER, frais d’entrée

Même avec une allocation adaptée à votre profil et à votre horizon, la performance nette peut être fortement amputée si les frais sont trop élevés. Il est donc essentiel de comprendre qu’il existe trois couches principales de coûts.

- Les frais de courtage par ordre, lorsque vous achetez ou vendez des actions ou des ETF sur un PEA ou un compte-titres ordinaire.

- Les frais de gestion annuels, qui prennent la forme du TER (Total Expense Ratio) pour les ETF et OPCVM, ou des frais de gestion de contrat pour les unités de compte en assurance-vie.

- Les frais d’entrée et éventuellement de sortie, encore fréquents sur certains OPCVM distribués par les banques traditionnelles et sur des contrats d’assurance-vie en banque de réseau.

Le tableau suivant donne une vue d’ensemble des ordres de grandeur pour les principales combinaisons enveloppe × produit.

| Support / Enveloppe | Frais de courtage (ordre) | Frais de gestion annuels (TER / contrat) | Frais d’entrée / sortie |

|---|---|---|---|

| Actions / ETF via PEA (Bourse Direct, Fortuneo…) | 0,99-3,80€ (1 ordre gratuit/mois chez certains) | 0% hors TER des ETF | Pas de frais d’entrée, uniquement le courtage |

| Actions / ETF via CTO (Trade Republic, DEGIRO…) | 1-2€ l’ordre (0€ sur plans d’investissement programmés) | 0% hors TER des ETF | Pas de frais d’entrée, uniquement le courtage |

| OPCVM actions via CTO | Courtage selon courtier (souvent 0€ sur fonds maison) | 1-2% p.a. frais courants | 0-3% à l’entrée (négociable), rares frais de sortie 0-1% |

| OPCVM obligations via CTO | Idem OPCVM actions | 0,5-1% p.a. frais courants | 0-3% à l’entrée, rares frais de sortie |

| ETF actions via assurance-vie (UC) | 0€ (arbitrages gratuits chez la plupart des courtiers en ligne) | TER ETF 0,05-0,40% + 0,5-1% frais de contrat sur UC | 0% d’entrée sur contrats en ligne, jusqu’à 3% en banque traditionnelle |

| OPCVM via assurance-vie (UC) | 0€ (arbitrages gratuits) | 0,5-2,5% p.a. (fonds) + 0,5-1% frais de contrat sur UC | 0% d’entrée sur contrats en ligne, jusqu’à 3% en agence |

| Fonds euros en assurance-vie | 0€ (pas de courtage) | Frais inclus dans le rendement servi | 0% d’entrée sur contrats en ligne, jusqu’à 3% en agence |

Ce panorama met en évidence deux messages forts. D’abord, l’importance des courtiers en ligne et des contrats d’assurance-vie sans frais sur versement, qui évitent de perdre 1 à 3 % du capital dès l’entrée. Ensuite, l’avantage structurel des ETF indiciels, dont le TER se situe entre 0,05 % et 0,40 % par an, là où les OPCVM actions facturent typiquement 1 à 2 % par an.

L’impact cumulé de ces écarts se voit très bien sur une simulation à 10 ans de capitalisation avec des frais différents.

Dans cette simulation, les trois scénarios partent du même rendement brut de 8 % par an, mais la trajectoire nette diverge nettement à cause des frais. L’ETF à 0,20 % de TER laisse la majeure partie de la performance au détenteur, alors que l’OPCVM le plus cher finit très loin derrière après 10 ans, malgré un simple 2 % de frais annuels et 3 % de frais d’entrée.

En pratique, privilégier les ETF passifs low-cost et les contrats d’assurance-vie sans frais d’entrée est donc une décision structurante pour votre performance sur la durée. Pour approfondir le sujet et comparer les différents niveaux de frais selon les indices et les émetteurs, vous pouvez consulter ce guide détaillé sur les frais (TER) des ETF.

Il reste à comparer ce que vous conservez réellement après impôts selon l’enveloppe utilisée. C’est l’objet de la section suivante, qui met face à face PEA, compte-titres, assurance-vie et PER à fiscalité 2026.

4.4 Comparer la fiscalité : PEA, CTO, assurance-vie, PER

La fiscalité est le dernier grand levier qui influe sur votre rendement net. Deux investisseurs avec le même portefeuille brut peuvent aboutir à des résultats très différents selon qu’ils passent par un PEA, un compte-titres, une assurance-vie ou un PER.

Depuis le 1er janvier 2026, un changement majeur a eu lieu : les prélèvements sociaux ont été relevés à 18,6 % pour la plupart des revenus du capital (PEA, CTO, PER, produits dérivés). L’assurance-vie fait figure d’exception, puisque ses prélèvements sociaux restent à 17,2 %, renforçant légèrement son attrait relatif.

Le tableau ci-dessous synthétise la fiscalité 2026 avant et après le « seuil optimal » de chaque enveloppe.

| Enveloppe | Avant seuil optimal | Après seuil optimal | Seuil optimal | Transmission |

|---|---|---|---|---|

| PEA | Flat tax 31,4% + clôture en cas de retrait | 0% IR + 18,6% PS sur gains | 5 ans (à compter du 1er versement) | Succession classique |

| CTO | Flat tax 31,4% (12,8% IR + 18,6% PS) | Flat tax 31,4% en permanence | Aucun | Succession classique |

| Assurance-vie | PFU 30% (12,8% IR + 17,2% PS) sur la part de gains rachetée | 7,5-12,8% + abattement 4.600/9.200€ + 17,2% PS | 8 ans (date de souscription du contrat) | Abattement 152.500€ par bénéficiaire sur versements <70 ans |

| PER (versements déduits) | Déduction des versements à l’entrée (économie IR selon TMI) | IR au barème sur le capital déduit + 18,6% PS sur les gains | Déblocage à la retraite (ou cas anticipés) | Succession classique |

On peut rendre ces écarts plus concrets avec un exemple chiffré : une plus-value de 10 000 € réalisée après la durée de détention optimale dans chaque enveloppe (plus de 5 ans pour le PEA, plus de 8 ans pour l’assurance-vie, sans limite particulière pour le CTO).

- PEA après 5 ans : les gains sont exonérés d’impôt sur le revenu, seuls les prélèvements sociaux de 18,6 % s’appliquent. Sur 10 000 €, cela représente 1 860 € d’impôts, soit un gain net de 8 140 €.

- CTO : la flat tax de 31,4 % (12,8 % d’IR + 18,6 % de PS) s’applique intégralement, quel que soit l’horizon. L’impôt s’élève donc à 3 140 € pour 10 000 € de plus-value, soit 6 860 € nets.

- Assurance-vie après 8 ans : pour un célibataire ayant versé moins de 150 000 € sur ses contrats, les 10 000 € de plus-value bénéficient d’abord d’un abattement de 4 600 €, et seule la fraction restante (5 400 €) est imposée à 7,5 % au titre de l’impôt sur le revenu. Cela représente 405 €. Les prélèvements sociaux de 17,2 % portent, eux, sur l’intégralité des 10 000 €, soit 1 720 €. Au total, l’impôt s’élève à 2 125 €, pour un gain net de 7 875 €.

Dans cet exemple, le PEA reste légèrement plus efficace que l’assurance-vie à horizon optimisé pour des plus-values pures. L’assurance-vie compense en partie par ses avantages en matière de transmission et par le fait que ses prélèvements sociaux n’ont pas été relevés en 2026, contrairement au PEA et au CTO. Le CTO, lui, est clairement désavantagé fiscalement pour une détention longue, même s’il reste indispensable pour certaines stratégies (actions monde en direct, produits dérivés, trading).

Pour approfondir toutes les subtilités de la fiscalité de l’assurance‑vie (abattements, fraction imposable, cas de rachat partiel, etc.), un dossier dédié permet d’aller beaucoup plus loin que ce panorama synthétique. On y voit notamment comment jouer sur la durée de détention, le montant des rachats annuels et le choix des bénéficiaires pour optimiser à la fois l’impôt et la transmission.

Enfin, le Plan d’Épargne Retraite (PER) ajoute une couche supplémentaire à ce paysage : les versements volontaires peuvent être déduits de votre revenu imposable (jusqu’à 38 448 € en 2026), ce qui crée une économie immédiate d’impôt si votre tranche marginale est élevée. En contrepartie, le capital issu de ces versements déduits sera imposé à la sortie (en capital ou en rente), avec des prélèvements sociaux de 18,6 % sur les gains. Les détails pratiques et les cas d’usage du PER sont développés dans ce guide consacré au PER.

À ce stade, vous disposez donc des trois briques essentielles pour arbitrer entre produits, enveloppes, frais et fiscalité. La section suivante va transformer ces comparaisons en un mode d’emploi concret : un cheminement pas à pas pour choisir la bonne enveloppe, l’ouvrir et passer ses premiers ordres.

5. Mode d’emploi : de la théorie au premier investissement

Après avoir clarifié les mécanismes et les comparaisons, il est temps de passer à l’action. Cette deuxième grande partie est consacrée au « comment faire » : choix d’enveloppe, démarches d’ouverture, passage d’ordres et gestion dans le temps.

5.1 Choisir concrètement son enveloppe : un cheminement pas à pas

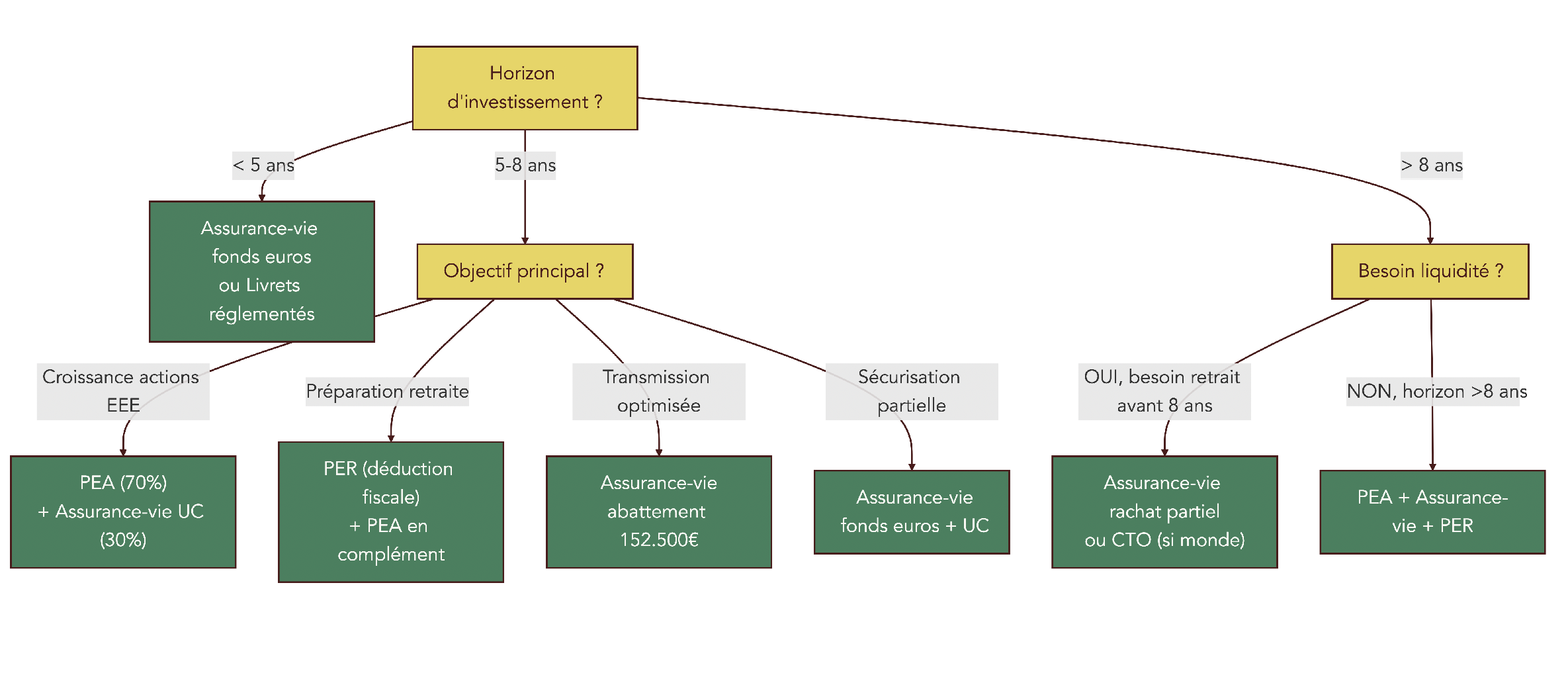

Traduire les comparaisons précédentes en un processus décisionnel concret permet d’aider à comprendre les placements financiers au moment de choisir son enveloppe. L’idée est de partir de quelques critères simples pour aboutir à une ou plusieurs enveloppes cohérentes avec votre situation.

Les critères de base sont toujours les mêmes : l’horizon de placement, la zone géographique souhaitée, l’objectif (croissance, retraite, transmission, sécurisation) et le besoin de liquidité.

En pratique, on peut raisonner avec quelques règles « si… alors… » très pragmatiques :

- Si votre horizon est inférieur à 5 ans, alors privilégiez l’assurance-vie investie majoritairement en fonds euros et les livrets réglementés. Le capital doit rester disponible et protégé des fortes variations.

- Si votre tranche marginale d’imposition est d’au moins 30 % et que votre horizon retraite est supérieur à 10 ans, alors vous avez tout intérêt à envisager des versements déductibles sur un PER, afin de profiter de l’économie d’impôt immédiate.

- Si votre objectif principal est la transmission et que votre patrimoine dépasse quelques centaines de milliers d’euros, alors l’assurance-vie devient centrale, avec plusieurs contrats et plusieurs bénéficiaires pour maximiser l’effet de l’abattement de 152 500 € par personne.

Dans la plupart des cas, PEA et assurance-vie ne s’opposent pas, ils se complètent. Le PEA est l’outil fiscal de référence pour les actions européennes à long terme, tandis que l’assurance-vie fait office de couteau suisse : fonds euros pour sécuriser, unités de compte pour diversifier et enveloppe de transmission. Le compte-titres ordinaire vient en renfort lorsque vous souhaitez investir en actions américaines ou asiatiques en direct, utiliser des ETF non éligibles PEA ou encore recourir à des produits dérivés.

Pour rendre ce cheminement plus visuel, un arbre décisionnel permet de relier horizon, objectif et besoin de liquidité aux enveloppes les plus adaptées.

Cet arbre ne remplace pas un conseil personnalisé, mais il offre un premier cadre clair pour orienter vos choix : quelques questions simples suffisent à faire émerger une combinaison PEA + assurance-vie + éventuellement PER dans la plupart des situations.

Dans de nombreux cas pratiques (épargne de moyen terme, préparation de la retraite, organisation de la succession), l’assurance-vie sera au cœur du dispositif. Si vous envisagez de la mettre en place ou de la compléter, vous pouvez suivre notre guide pour ouvrir une assurance‑vie dans de bonnes conditions. Et si le PER vous semble adapté pour structurer votre épargne retraite avec avantage fiscal, un guide pas à pas détaille aussi comment ouvrir un PER.

Une fois l’enveloppe choisie, la question suivante est très concrète : comment l’ouvrir, quels documents fournir, et quels délais prévoir avant de pouvoir investir ?

5.2 Ouvrir PEA, CTO, assurance-vie ou PER : étapes pratiques et délais

En pratique, l’ouverture d’un PEA, d’un compte-titres ordinaire, d’une assurance-vie ou d’un PER suit toujours la même trame. Le processus peut sembler administratif, mais il est largement standardisé et se fait désormais en ligne chez la plupart des acteurs.

Les grandes étapes sont les suivantes :

- Choisir votre courtier ou assureur en comparant les frais, la qualité de l’interface, l’univers de produits proposés et le niveau de garantie des dépôts et des titres.

- Remplir les formulaires en ligne : état civil, situation professionnelle, niveau de revenus et de patrimoine, coordonnées bancaires.

- Répondre au questionnaire réglementaire MiFID II, qui vise à évaluer votre expérience, vos connaissances financières, vos objectifs de placement et votre tolérance au risque. Ce questionnaire permet au prestataire de vérifier l’adéquation des produits proposés.

- Fournir les justificatifs demandés : pièce d’identité en cours de validité, justificatif de domicile de moins de 3 mois, relevé d’identité bancaire.

- Attendre la validation du dossier : les délais d’ouverture varient en général de 2 à 7 jours ouvrés selon les établissements.

- Effectuer un premier versement, dont le montant minimal dépend du produit : certains PEA ou CTO peuvent être ouverts avec 0 à quelques dizaines d’euros, tandis que certains contrats d’assurance-vie ou de PER exigent un versement initial plus élevé.

Toutes ces étapes ne sont pas là pour compliquer les choses : elles répondent à des obligations de connaissance client (KYC) et de protection de l’épargnant imposées par la directive MiFID II et par les autorités de supervision. L’objectif est de s’assurer que les produits proposés sont cohérents avec votre profil et que votre identité est correctement vérifiée.

Pour les démarches spécifiques liées à l’assurance-vie (sélection du contrat, choix des supports, fiscalité des rachats) et les documents à fournir, vous pouvez vous appuyer sur notre guide pour ouvrir une assurance‑vie. De même, si vous envisagez un PER pour votre retraite, un tutoriel détaillé explique les étapes et les délais pour ouvrir un PER dans de bonnes conditions.

Une fois le compte ouvert et alimenté, il reste à franchir une étape symbolique et technique : passer votre premier ordre de bourse. C’est là que le type d’ordre prend toute son importance.

5.3 Passer ses premiers ordres en Bourse sans erreur technique

Passer un ordre en Bourse n’a rien de sorcier, à condition de comprendre les quelques types d’ordres que les courtiers proposent et dans quels cas les utiliser. L’objectif est d’éviter les mauvaises surprises, comme un achat à un prix beaucoup plus élevé que prévu ou, à l’inverse, un ordre qui ne s’exécute jamais.

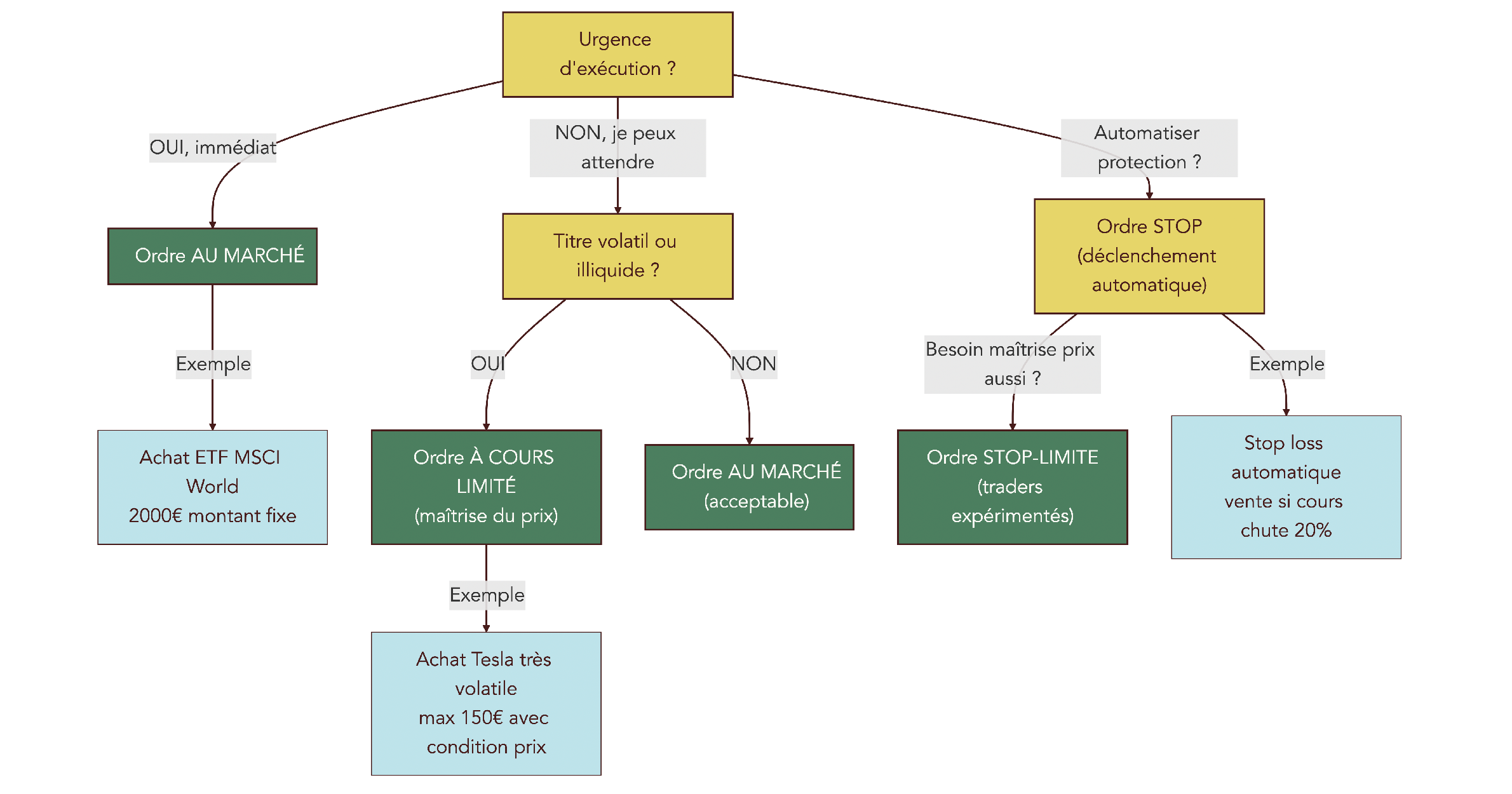

Les principaux types d’ordres sont les suivants :

| Type d’ordre | Définition | Avantage | Inconvénient | Usage recommandé |

|---|---|---|---|---|

| Au marché | Ordre exécuté immédiatement au meilleur prix disponible | Rapidité, exécution quasi garantie | Prix final inconnu à l’avance (slippage possible) | Titres liquides, petits montants |

| À cours limité | Ordre exécuté seulement si le prix reste inférieur (achat) ou supérieur (vente) à la limite fixée | Maîtrise du prix, protection contre un dérapage | Risque de non-exécution si limite trop éloignée | Titres volatils ou montants importants |

| Stop (stop loss) | Ordre déclenché si un seuil est atteint, puis exécuté au marché | Automatisation de la protection contre une baisse | Pas de maîtrise du prix après déclenchement | Protéger une position sans surveiller en continu |

| Stop limite | Ordre déclenché à un seuil, puis transformé en ordre à cours limité | Combinaison contrôle du prix + automatisation | Double risque de non-exécution (déclenchement + limite) | Plutôt pour investisseurs expérimentés |

La plupart des courtiers demandent par ailleurs un montant minimal d’ordre, souvent autour de 100 €, quel que soit le prix unitaire de l’action ou de l’ETF. Il est donc plus logique de regrouper ses petits achats plutôt que de multiplier des micro-ordres coûteux.

En pratique, quelques règles simples permettent d’éviter les principaux pièges :

- Sur des titres très liquides (grandes capitalisations, ETF principaux) et pour des montants modestes, un ordre au marché suffit généralement et permet d’être exécuté rapidement.

- Sur des titres plus volatils, moins liquides, ou pour des montants importants, un ordre à cours limité est préférable, car il vous protège contre un mouvement brutal de prix.

- Pour gérer vos risques sans rester connecté en permanence, la mise en place de stops (et éventuellement de stops limites si vous en maîtrisez le fonctionnement) permet d’automatiser une partie de la protection.

Pour résumer ces choix de manière simple, un flowchart de type « flowchart » aide à sélectionner le bon ordre selon la situation.

Ce type de schéma rend les arbitrages beaucoup plus concrets : en répondant à quelques questions (urgence, volatilité, besoin de protection automatique), vous aboutissez au type d’ordre le plus adapté, sans vous perdre dans le jargon.

Une fois vos premiers achats réalisés, l’aventure ne fait que commencer. Pour que votre stratégie tienne sur la durée, il faut apprendre à gérer votre portefeuille, à le rééquilibrer et à investir progressivement.

5.4 Gérer et ajuster son portefeuille dans la durée

Investir, ce n’est pas cocher une case une fois pour toutes. Même avec une stratégie simple, deux grands réflexes font une différence majeure sur le long terme : le rééquilibrage périodique et l’investissement programmé.

Le rééquilibrage consiste à ramener périodiquement votre allocation à sa cible. Par exemple, vous partez sur 60 % d’actions et 40 % d’obligations. Après plusieurs années de marché haussier, vos actions représentent 70 % du portefeuille et vos obligations 30 %. Rééquilibrer, c’est vendre une partie des actions qui ont le plus monté et racheter des obligations pour revenir vers 60/40. Ce geste peut sembler contre-intuitif, mais il permet de sécuriser une partie des gains et de limiter le risque de se retrouver trop exposé juste avant une correction.

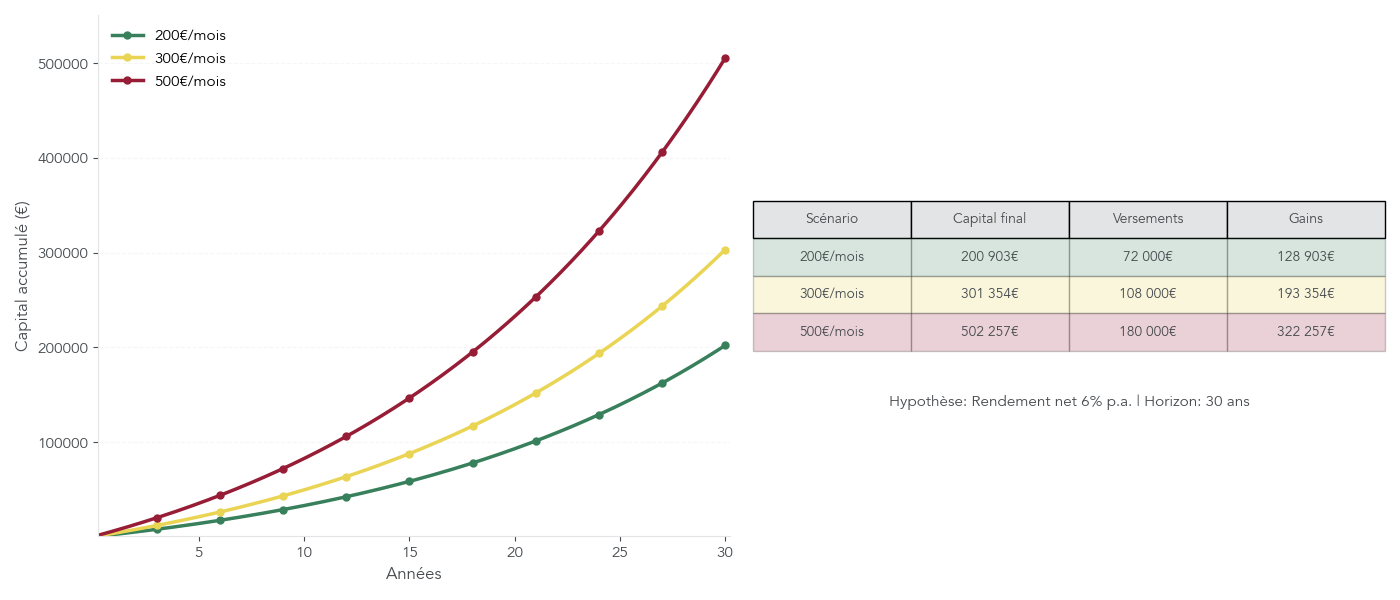

L’investissement programmé, souvent appelé DCA (Dollar-Cost Averaging), consiste à investir un montant fixe à intervalles réguliers (par exemple chaque mois ou chaque trimestre), quelles que soient les conditions de marché. Plutôt que de chercher à « timer » le marché, vous achetez plus de parts quand les cours sont bas et moins de parts quand ils sont hauts, ce qui lisse votre prix d’achat moyen.

On mesure très bien la puissance de cette approche avec un exemple de préparation de la retraite : investir 200, 300 ou 500 € par mois à un rendement net de 6 % sur 30 ans.

Avec 200 € par mois à 6 % net, le capital atteint environ 200 903 € après 30 ans, dont 72 000 € de versements et 128 903 € de gains. À 300 € par mois, on arrive à 301 354 € (108 000 € versés, 193 354 € de gains). À 500 € par mois, la projection atteint 502 257 € pour 180 000 € versés et 322 257 € d’intérêts composés. Cette simple illustration montre à quel point la régularité des versements et la durée jouent un rôle central.

Dans une assurance-vie, les arbitrages internes (fonds euros ↔ unités de compte, ou entre différentes UC) constituent un outil pratique pour ajuster le niveau de risque sans fermer le contrat. La plupart des contrats en ligne proposent ces arbitrages gratuitement, ce qui facilite les ajustements progressifs : augmenter la part en fonds euros à l’approche d’un projet important, réduire une exposition sectorielle devenue trop concentrée, etc.

Côté fréquence, il n’est pas nécessaire de passer son temps à toucher au portefeuille. Dans de nombreux cas, un point annuel ou semestriel suffit pour vérifier que l’allocation reste dans une fourchette acceptable autour de la cible (par exemple +/- 5 points sur la part d’actions) et pour décider d’un éventuel rééquilibrage.

Ce type de démarche s’inscrit naturellement dans une réflexion plus large sur la retraite : définir un rythme de versements, choisir les enveloppes adaptées (PEA, assurance-vie, PER) et projeter les montants atteignables. Si vous souhaitez aller plus loin dans cette logique de projection, vous pouvez consulter notre page dédiée à la projection retraite pour relier clairement montants investis, durée et capital cible.

Même avec une méthode structurée et des outils adaptés, les erreurs et confusions restent fréquentes. La suite du guide sera donc consacrée aux principaux pièges à éviter et aux idées reçues qui font dérailler de nombreuses stratégies boursières, afin de vous permettre de consolider vos choix et de les maintenir sur la durée.

6. Erreurs courantes, confusions et pièges à éviter

Une fois votre premier portefeuille en place, le vrai défi, c’est de ne pas saboter soi‑même le travail accompli. Les mêmes erreurs reviennent chez la plupart des particuliers, et la bonne nouvelle, c’est qu’elles se corrigent avec quelques règles simples.

6.1 Les 10 erreurs classiques des investisseurs débutants

En pratique, ce ne sont pas les produits boursiers en eux‑mêmes qui coûtent le plus cher, mais la manière de les utiliser. Voici les grands pièges observés chez les débutants, avec à chaque fois le contrepoids à mettre en face.

- Investir sans objectif ni horizon. Sans date, ni montant cible, on mélange épargne de court terme et investissements boursiers. La solution est de définir clairement ce qui relève de l’argent à garder disponible (moins de 3 ans) et ce qui peut être placé sur la longue durée.

- Ne pas définir son profil de risque. Beaucoup se retrouvent avec 80 % d’actions alors qu’ils dorment mal à la moindre baisse. Revenir à une allocation cohérente (prudent, équilibré, dynamique) comme vue plus haut permet d’ajuster le couple rendement/volatilité à sa tolérance réelle.

- Manquer de diversification. Se limiter à 3 actions « coup de cœur » ou à un seul secteur rend le portefeuille fragile. Utiliser des ETF actions monde ou Europe et quelques fonds obligataires permet au contraire de répartir les risques.

- Suivre les modes et les réseaux sociaux (FOMO). Acheter ce qui a déjà flambé parce que « tout le monde en parle » revient souvent à arriver en fin de cycle. S’en tenir à une allocation cible et à des versements programmés évite de courir après les tendances.

- Vouloir « timer le marché ». Chercher le point bas parfait fait rater plus d’opportunités qu’il n’en crée. Une stratégie d’investissement programmé (DCA) lisse le prix d’achat et réduit le risque de tout investir au plus mauvais moment.

- Tout investir d’un coup. Placer une grosse somme en une seule fois expose fortement à la volatilité de court terme. Étaler les entrées sur quelques mois ou trimestres réduit ce risque psychologique et financier.

- Ignorer les frais. Entre 0,20 % et 2 % de frais annuels, l’écart paraît faible, mais il finit par rogner des milliers d’euros sur 10 ou 20 ans. Privilégier les ETF low‑cost, les contrats d’assurance‑vie sans frais d’entrée et les courtiers en ligne compétitifs est un réflexe clé.

- Investir sans comprendre le produit. Acheter un produit structuré, un fonds exotiques ou des produits dérivés à effet de levier sans en maîtriser le fonctionnement, c’est accepter un risque dont on ne mesure pas l’ampleur. La règle simple: si l’on ne peut pas expliquer en deux phrases d’où vient le rendement et quel est le risque de perte en capital, on s’abstient.

- Paniquer et vendre en krach. Vendre par peur après une chute de 20 ou 30 % fige les pertes et empêche de profiter du rebond. Revenir à son horizon (5, 10 ou 20 ans) et à son profil de risque aide à tenir la stratégie dans les phases de marché difficiles.

- Croire que les performances passées se répètent. Un fonds ou un secteur très performant sur les cinq dernières années peut sous‑performer ensuite. Les rendements passés servent de repère, pas de promesse.

Ce « Top 10 » a un corollaire positif: on peut neutraliser l’essentiel de ces erreurs en combinant quelques briques simples vues précédemment. Définir son horizon, son profil de risque, utiliser des ETF diversifiés, mettre en place un DCA et se fixer des règles If‑Then (« si horizon <5 ans → pas d’actions », « si baisse >20 % → pas de vente forcée ») permet déjà de se comporter comme un épargnant avisé plutôt que comme un spéculateur au hasard.

Beaucoup de maladresses viennent aussi de simples malentendus sur les mots. Clarifier les notions de base évite d’empiler de mauvaises décisions sur un vocabulaire mal compris.

6.2 Clarifier les notions qui prêtent à confusion

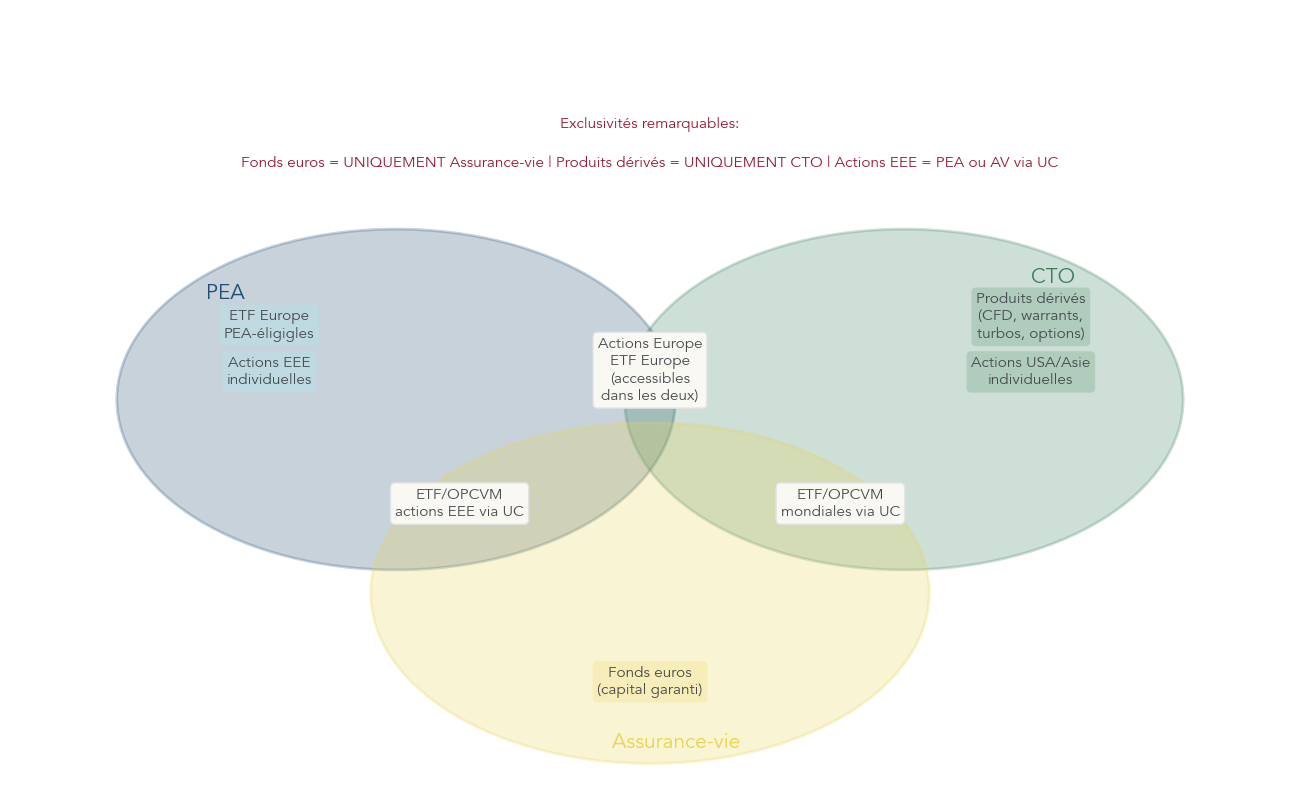

De nombreuses discussions entre épargnants tournent court parce que chacun parle d’une chose différente: enveloppe fiscale, produit, support… Distinguer le « contenant » du « contenu » change tout.

Une enveloppe fiscale (PEA, compte‑titres, assurance‑vie, PER) définit la fiscalité, les plafonds et les règles de retrait. Une classe d’actifs (actions, obligations, fonds d’investissement, ETF, fonds euros, unités de compte) définit le rendement et le risque. On peut par exemple détenir des actions via un PEA ou un compte‑titres ordinaire, mais la fiscalité ne sera pas la même.

Plusieurs confusions reviennent en boucle:

- PEA et assurance‑vie ne sont pas interchangeables. Le PEA (Plan d’Épargne en Actions) est centré sur les actions de l’Espace Économique Européen, avec un avantage fiscal après 5 ans. L’assurance‑vie permet de combiner fonds euros garantis et unités de compte, avec une fiscalité optimale après 8 ans et un gros atout pour la transmission. Les deux enveloppes sont complémentaires, pas concurrentes.

- ETF et actions ne sont pas du tout la même chose. Une action est un titre unique; un ETF (Exchange‑Traded Fund) est un panier d’actions ou d’obligations. Acheter un ETF MSCI World revient à détenir un petit morceau de plus de 1.500 entreprises; acheter une seule action concentre tout le risque sur cette société.

- OPCVM et ETF ne jouent pas dans la même catégorie de gestion. Les OPCVM (SICAV/FCP) sont gérés activement, avec un gérant qui sélectionne les titres; les ETF suivent passivement un indice. Résultat: des frais de gestion souvent de 1 à 2 % par an pour les OPCVM actions, contre 0,05 à 0,40 % pour les trackers ETF.

- Fonds euros et unités de compte en assurance‑vie répondent à deux logiques opposées. Le fonds euros offre un capital garanti et un rendement modeste (autour de 2,5–2,6 % récemment), avec effet cliquet. Les unités de compte (UC) ne sont pas garanties, mais donnent accès à la performance de fonds actions, obligataires, ETF ou immobilier. Construire une bonne diversification des supports en assurance‑vie consiste justement à doser ces deux briques.

- PEA et compte‑titres ordinaire n’ont pas les mêmes contraintes. Le PEA est plafonné (150.000 € pour le PEA classique), restreint aux actions et fonds majoritairement européens, avec une fiscalité très avantageuse après 5 ans. Le compte‑titres n’a pas de plafond, permet d’accéder à toutes les actions monde, aux obligations individuelles et aux produits dérivés, mais reste taxé à 31,4 % sur chaque gain réalisé.

- Obligation et absence de risque ne sont pas synonymes. Les obligations d’État de pays solides comme la France présentent un risque très faible, mais pas nul. Les obligations d’entreprises (corporate), surtout en high yield, portent un vrai risque de défaut; il faut donc les diversifier, généralement via des fonds ou des ETF.

Deux idées reçues méritent aussi d’être corrigées. Le PEA ne se limite pas aux actions françaises: il couvre tout l’Espace Économique Européen (hors Liechtenstein), et permet donc d’investir sur l’Allemagne, l’Italie, l’Espagne, les pays nordiques, etc. À l’inverse, l’assurance‑vie n’est pas un produit « pour vieux »: ouvrir un contrat tôt, même avec un petit montant, permet de faire tourner le compteur des 8 ans et de profiter plus vite de la fiscalité avantageuse.

Pour s’y retrouver visuellement, un diagramme montrant les recoupements entre enveloppes et produits aide beaucoup.

Il reste toutefois des zones rouges bien identifiées: certains produits et certains acteurs mettent les particuliers en difficulté de manière quasi systématique.

6.3 Produits et acteurs à risque : Forex, CFD, produits structurés

Tous les investissements boursiers comportent un risque, mais certains segments se distinguent par un taux d’échec massif chez les particuliers. C’est particulièrement vrai pour le Forex (marché des devises) et les CFD (Contracts for Difference) à effet de levier.

Les chiffres disponibles sont parlants: selon les données issues des dossiers de l’AMF, environ 90 % des clients particuliers perdent de l’argent sur Forex et CFD, avec une perte moyenne de 10.900 € par personne. La combinaison levier élevé, volatilité intraday et frais de financement nocturne rend ces produits très défavorables pour un investisseur non professionnel.

À ce risque « structurel » s’ajoutent des arnaques pures et simples. L’Autorité des Marchés Financiers (AMF) et l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) publient régulièrement des listes noires de sites non autorisés: plateformes Forex ou dérivés crypto basées hors UE, pseudo‑robots de trading « IA » censés générer des gains automatiques, signaux de trading vendus par des influenceurs sans aucun agrément. En 2025, des dizaines de nouveaux sites ont encore été ajoutés à ces listes.

Avant de confier le moindre euro à ce type d’acteur, deux vérifications sont indispensables: contrôler que le courtier est bien agréé (via le registre Regafi pour la France ou l’équivalent européen) et consulter les listes noires AMF/ACPR. Si la société n’apparaît nulle part ou figure sur une liste noire, on s’abstient.

Un autre terrain glissant concerne les produits structurés proposés dans certains contrats d’assurance‑vie. Ces « fonds à formule » promettent souvent des coupons conditionnels attractifs, des barrières de protection du capital, et une performance liée à un indice. En réalité, ils cumulent complexité, frais opaques et rendement très dépendant de scénarios précis de marché. Sans accompagnement indépendant, mieux vaut rester sur des supports simples: fonds euros, OPCVM classiques et ETF.

Pour un guide d’introduction aux mécanismes, aux avantages et aux risques des produits structurés (autocall, coupons conditionnels, barrières), consultez : Comprendre les produits structurés (fonds à formule).

Au‑delà de ces produits eux‑mêmes, une autre dimension trop souvent oubliée est la solidité de l’établissement qui garde vos titres et vos dépôts. C’est là qu’interviennent les garanties légales.

7. Sécurité, régulation et choix du courtier

Après avoir choisi ses placements boursiers, il reste trois questions très concrètes: que se passe‑t‑il si ma banque ou mon courtier fait faillite, comment choisir un intermédiaire adapté, et pourquoi me demande‑t‑on autant d’informations à l’ouverture du compte ? Cette section répond à ces trois points.

7.1 Comprendre les garanties FGDR sur dépôts et titres

Le Fonds de Garantie des Dépôts et de Résolution (FGDR) joue le rôle de filet de sécurité en cas de défaillance d’une banque ou d’un établissement d’investissement. Il ne protège pas contre les pertes de marché, mais contre l’incapacité d’un établissement à restituer dépôts ou titres.

Pour les dépôts bancaires (comptes courants, livrets bancaires, PEL/CEL), la garantie est de 100.000 € par personne et par établissement. En cas de faillite d’une banque, le FGDR doit indemniser les clients dans un délai de 7 jours ouvrables dans cette limite. Les livrets réglementés comme le Livret A ou le LDDS sont, eux, garantis directement par l’État.

Pour les titres financiers (actions, obligations, OPCVM, ETF) détenus sur un PEA ou un compte‑titres, la garantie porte jusqu’à 70.000 € par client et par établissement. Point essentiel: cette protection couvre la disparition des titres (fraude, impossibilité de les restituer), et non la baisse de leur valeur liée aux variations de marché.

Les espèces présentes sur un compte‑titres sont couvertes selon la nature de l’établissement: si le prestataire est une banque, ces espèces entrent dans la garantie dépôts de 100.000 €; s’il s’agit d’une entreprise d’investissement pure, elles relèvent de la garantie titres de 70.000 €. Dans tous les cas, au‑delà de ces plafonds, il devient pertinent de diversifier ses établissements.

Ça se voit immédiatement lorsqu’on regarde un exemple chiffré: un épargnant qui détient 150.000 € en cash et 80.000 € de titres chez un même courtier bancaire bénéficie d’une garantie de 100.000 € sur le cash et 70.000 € sur les titres, soit 170.000 € au total sur 230.000 € de patrimoine.

Ces repères permettent de dimensionner le montant à laisser chez un même intermédiaire, surtout si votre portefeuille boursier dépasse plusieurs centaines de milliers d’euros. Ils ne remplacent pas le choix d’un courtier adapté à votre usage quotidien, qui dépend aussi beaucoup des frais et des marchés que vous visez.

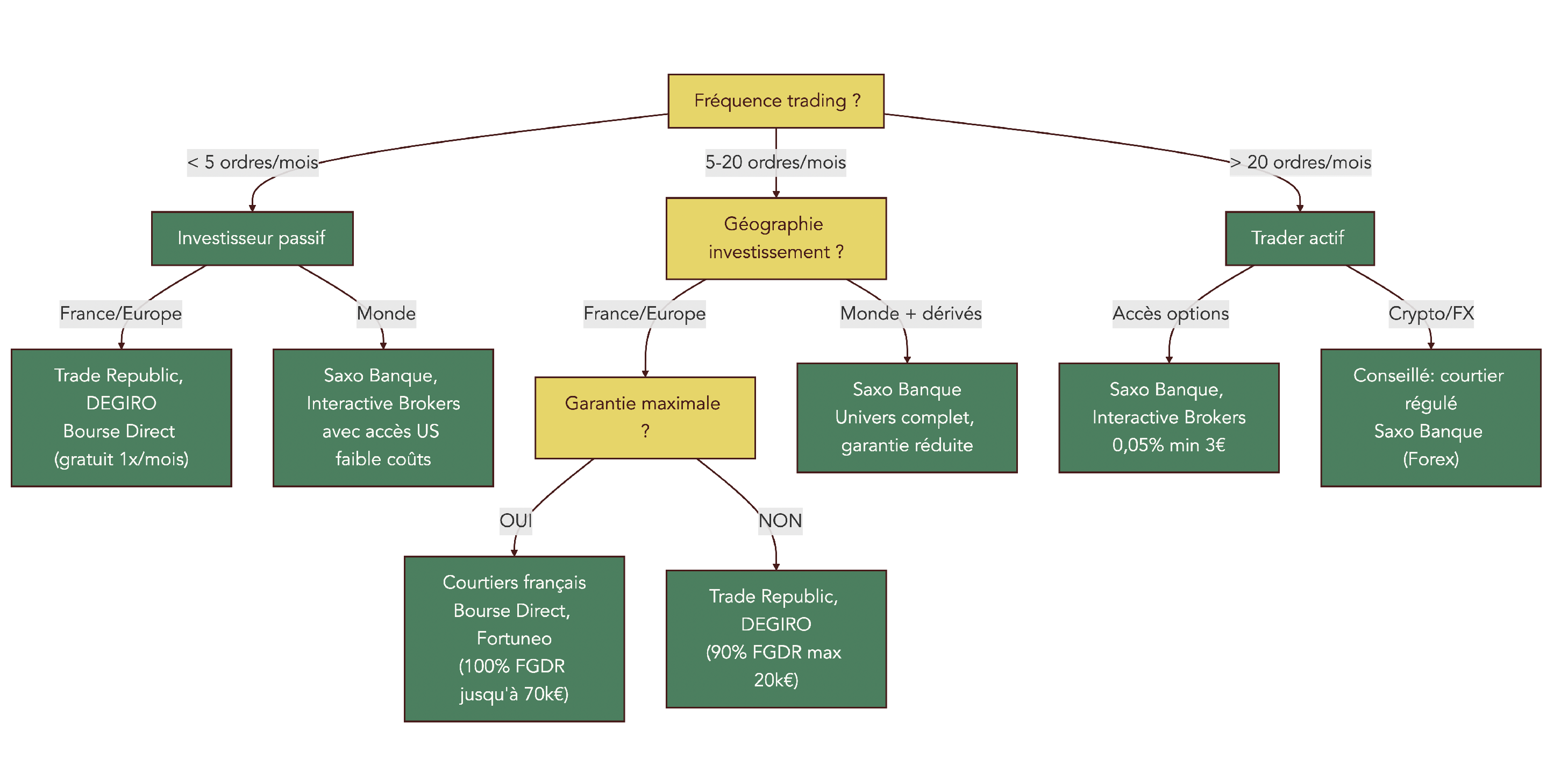

7.2 Choisir son courtier en fonction de ses besoins

Tous les courtiers en ligne ne proposent pas la même chose: certains sont très bons marché mais limités, d’autres plus chers mais ouverts à la plupart des marchés financiers mondiaux et aux produits dérivés. L’enjeu est donc de faire coïncider votre profil d’utilisateur avec le bon intermédiaire.

On peut d’abord distinguer trois grandes familles: les courtiers français (Bourse Direct, Fortuneo, etc.), les courtiers européens low‑cost (Trade Republic, DEGIRO, Interactive Brokers Europe, Saxo Banque) et les banques traditionnelles, généralement plus chères sur le courtage. Les différences de frais sur Euronext et sur les marchés américains sont significatives: de l’ordre de 1 € par ordre chez Trade Republic, 0,99 à 3,80 € chez Bourse Direct, autour de 9 € pour un ordre sur actions US chez certains acteurs bancaires.

Les courtiers étrangers low‑cost sont très compétitifs pour un investisseur passif qui achète quelques ETF par mois, surtout lorsque des plans d’investissement programmés à 0 € de frais existent. En revanche, la garantie sur les titres n’est souvent que de 90 % jusqu’à 20.000 €, conformément aux dispositifs européens standards, alors que les courtiers français s’appuient sur le FGDR avec une garantie à 100 % jusqu’à 70.000 € de titres et 100.000 € de dépôts.

Le choix dépend donc de trois critères: la fréquence de vos ordres, l’univers géographique visé (France/Europe ou monde entier), et votre exigence en matière de garantie « made in France ». Un investisseur passif qui réalise moins de cinq ordres par mois sur des ETF actions monde pourra privilégier un courtier low‑cost avec plans d’investissement, tandis qu’un trader actif sur dérivés ou un investisseur souhaitant un très large univers produits aura intérêt à regarder des acteurs plus complets, quitte à accepter des frais de courtage un peu plus élevés.

Pour visualiser ces arbitrages, un arbre décisionnel aide à rapprocher votre usage concret de 2 ou 3 courtiers adaptés.

Si ces contraintes existent, ce n’est pas par hasard: elles découlent directement du cadre réglementaire européen et français, conçu justement pour éviter les abus et limiter les prises de risque disproportionnées.

7.3 Régulation AMF / ACPR / MiFID II : ce que cela change pour vous

La régulation financière peut sembler abstraite, mais elle a des effets très concrets sur votre expérience d’investisseur et sur la protection de votre épargne.

En France, l’Autorité des Marchés Financiers (AMF) supervise les marchés financiers. Elle agrée les OPCVM et les sociétés de gestion, contrôle l’information diffusée par les sociétés cotées, enquête sur les abus de marché (délits d’initiés, manipulation de cours) et peut prononcer des sanctions. C’est aussi elle qui publie les listes noires de sites non autorisés proposant Forex, CFD sur crypto‑actifs ou options binaires.

L’Autorité de Contrôle Prudentiel et de Résolution (ACPR), adossée à la Banque de France, contrôle de son côté la solidité des banques et des assureurs: solvabilité, liquidité, gouvernance. Elle travaille notamment avec l’AMF sur la surveillance des produits structurés vendus en assurance‑vie, pour limiter les dérives.

Au niveau européen, la directive MiFID II encadre le comportement des prestataires de services d’investissement. Elle impose la transparence sur les frais, l’enregistrement et le reporting systématique des transactions, et surtout la réalisation de questionnaires de pertinence et d’adéquation. C’est pour cette raison que, lors de l’ouverture d’un PEA ou d’un compte‑titres, on vous interroge sur vos connaissances, votre expérience, vos objectifs et votre tolérance au risque.

Concrètement, cela signifie aussi que certains produits ne vous seront pas proposés si votre profil ne correspond pas au marché cible défini par l’émetteur: leviers élevés, options binaires (désormais interdites), instruments complexes sur matières premières, etc. Ce filtrage peut paraître contraignant, mais il vise à éviter que des particuliers se retrouvent exposés à des instruments dont ils ne mesurent ni les risques ni la complexité.

Après ce détour par la sécurité et la régulation, on peut revenir à une vue d’ensemble plus pratique: comment tout ce que nous avons vu (produits, enveloppes, frais, fiscalité) s’articule‑t‑il dans un seul tableau récapitulatif ?

8. Synthèse finale : panorama croisé produits × enveloppes

Tout au long de ce guide, on a déroulé les briques une par une: types de placements boursiers, enveloppes fiscales, choix du courtier, erreurs à éviter. Il est maintenant temps de rassembler l’ensemble en un outil unique pour vérifier la cohérence de vos choix.

8.1 Lecture du tableau récapitulatif général