Au fil des années, on se retrouve avec un patrimoine qui grossit et une assurance-vie ouverte depuis longtemps — mais sans stratégie vraiment claire pour la transmission ni pour la fiscalité à long terme. Dans ce contexte, le contrat de capitalisation, souvent méconnu et pourtant une alternative à l’assurance-vie, mérite qu’on s’y attarde : comprendre comment il fonctionne, en quoi il se distingue réellement de l’assurance-vie, et comment l’utiliser pour optimiser la fiscalité, préparer une donation ou organiser une succession est, selon nous, un enjeu central de gestion de patrimoine.

Dans ce guide, nous allons détailler le fonctionnement concret du contrat de capitalisation, sa fiscalité pour personne physique ou personne morale, ses mécanismes de transmission patrimoniale, puis comparer en profondeur ses avantages et inconvénients avec l’assurance-vie afin que vous puissiez choisir et optimiser la solution la plus adaptée à votre situation.

1. À quoi sert un contrat de capitalisation ?

Avant de comparer des contrats ou de parler d’impôt, nous allons d’abord situer le contrat de capitalisation parmi les grandes enveloppes (assurance vie, PEA, compte-titres). Ensuite, on clarifiera sa nature juridique et ce qui le distingue vraiment de l’assurance vie, car c’est ce point qui change tout en transmission. Enfin, on passera à la mécanique concrète du quotidien (ouvrir, investir, gérer, retirer, payer des frais) pour que, dans la partie suivante, la fiscalité devienne beaucoup plus simple à lire.

1.1 Objectif et place du contrat de capitalisation dans une stratégie perso

Le contrat de capitalisation est un produit discret : on parle d’environ 30 000 ouvertures par an, quand l’assurance vie se compte en millions (environ 2,5 millions de nouveaux contrats par an). Ce décalage vient en partie d’une histoire de marché : les assureurs ont progressivement arrêté de pousser les anciens « bons » (notamment à cause de la fin des bons anonymes), et l’assurance vie a pris toute la place dans l’imaginaire des épargnants.

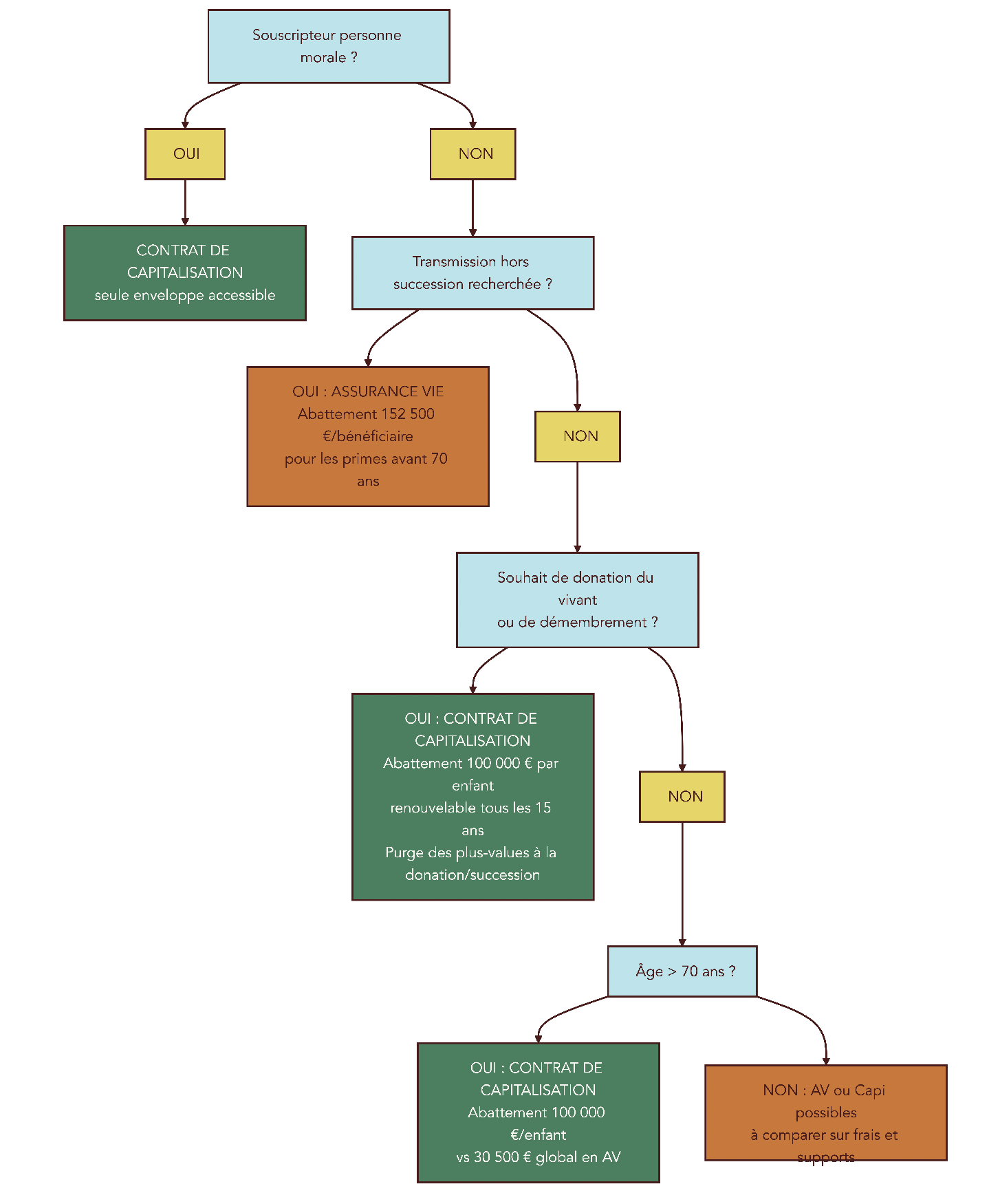

Pourtant, il répond à des besoins très précis. Première idée à garder : ce n’est pas un substitut à l’assurance vie, c’est un complément, quand on vise des objectifs ciblés. La grande différence, c’est la transmission : on peut donner un contrat de capitalisation de son vivant, et le contrat ne se dénoue pas au décès. Deuxième point qui change la donne : depuis fin 2019, la purge des plus-values latentes à la transmission a transformé l’intérêt du produit. Troisième cas fréquent : après 70 ans, l’assurance vie est limitée par l’abattement global de 30 500 € sur les primes versées après cet âge, alors que le contrat de capitalisation retombe sur les règles de droit commun (notamment 100 000 € par enfant). Enfin, c’est aussi le seul « équivalent assurance vie » accessible aux personnes morales, ce qui parle directement aux dirigeants (SCI, holding patrimoniale, association).

Dernière mise au point, souvent source de confusion : le contrat de capitalisation est une enveloppe fiscale. À l’intérieur, on trouve des supports (fonds euro, unités de compte, ETF, SCPI…). On ne compare donc pas « capi vs SCPI », mais « capi vs assurance vie / PEA / compte-titres ».

Pour situer le contrat face à l’assurance‑vie et comprendre ses différences pratiques (fonds en euros, unités de compte, fiscalité des rachats et transmission), consultez notre guide complet de l’assurance‑vie.

Une fois ce “pourquoi” clarifié, la question suivante est : qu’est-ce que c’est juridiquement, et pourquoi cette différence juridique entraîne des effets aussi concrets en succession ?

2. Comprendre la nature juridique du contrat de capitalisation

2.1 Définition simple et caractéristiques clés

Un contrat de capitalisation est un produit d’épargne de moyen/long terme, émis par une compagnie d’assurance, qui donne au souscripteur un bon de capitalisation nominatif. En clair : vous placez de l’argent dans une enveloppe, et vous choisissez des supports financiers pour chercher du rendement, avec un cadre fiscal proche de l’assurance-vie pendant la vie du contrat.

Ce qui fait sa singularité tient à quatre caractéristiques très concrètes.

- Il n’y a pas de clause bénéficiaire. Vous ne “programmez” pas un bénéficiaire comme en assurance vie.

- Il n’y a pas d’aléa viager : le contrat n’est pas lié à la durée de vie du souscripteur.

- Le contrat ne se dénoue pas au décès : il reste un actif du patrimoine et suit la succession.

- Il est transmissible sans clôture : on peut le donner ou le léguer, et le contrat continue d’exister.

Autrement dit, financièrement, on retrouve une construction très proche de l’assurance vie (multisupport, arbitrages, rachats), mais sans le mécanisme d’assurance qui permet à l’AV d’être “hors succession”.

À noter aussi, parce que cela explique une partie de la méconnaissance : les anciens bons « anonymes » ont disparu en deux temps. Depuis le 1er octobre 2016, tous les bons/contrats sont obligatoirement nominatifs (fin de l’anonymat). Puis, depuis le 1er janvier 2018, le régime fiscal majoré des bons anonymes préexistants a été supprimé : on est revenu au droit commun (PFU ou barème de l’impôt sur le revenu).

Une fois la définition posée, il faut relier le produit à ses textes de référence. C’est ce socle qui explique à la fois la protection de l’épargnant et les grandes règles fiscales qui suivent.

2.2 Base juridique, textes de référence et implications pratiques

Le contrat de capitalisation s’inscrit dans le Code des assurances et, pour la fiscalité, dans le Code général des impôts. L’intérêt de citer les textes n’est pas “juridique pour faire sérieux” : c’est de traduire immédiatement ce que cela implique pour vous.

| Texte de référence | Contenu | Impact pratique |

|---|---|---|

| Code des assurances L.132-1 et suivants | Régime de protection de l’épargnant | Garanties identiques à l’assurance vie |

| Code des assurances R.321-1 | Définition du bon de capitalisation nominatif | Tous les contrats sont nominatifs (anonymat supprimé) |

| CGI art. 125-0 A | Fiscalité des produits | PFU ou barème IR, identique à l’AV |

| CGI art. 669 | Barème de l’usufruit et de la nue-propriété | Clé de répartition pour le démembrement |

| BOFIP BOI-RPPM-RCM-20-10-20-50 §225 | Purge des plus-values à la transmission | Modification majeure du 20/12/2019 |

Deux commentaires pratiques méritent d’être soulignés. D’abord, le fait d’être régi par le Code des assurances (L.132-1 et suivants) place le contrat dans le même univers de protection que l’assurance vie : même cadre prudentiel, même logique de documentation et de sécurité contractuelle.

Ensuite, l’article 669 du CGI, qui fixe un barème usufruit/nue-propriété par tranches d’âge, sert de fondation à toutes les stratégies de démembrement… mais avec une subtilité : on raisonne en âges révolus (par exemple “moins de 61 ans révolus”). Concrètement, selon la date exacte d’un transfert, on peut changer de tranche, donc de valorisation fiscale.

Enfin, quand on parle de transmission et de taxation au décès, on retombe sur les règles de droits de succession. On détaillera ces mécanismes plus loin, mais l’idée est déjà là : le contrat de capitalisation est traité comme un actif du patrimoine.

Sur ce socle juridique commun à l’assurance vie, mais sans aléa viager, on peut maintenant expliquer la différence structurelle avec l’assurance vie, car c’est ce qui oriente le choix de l’enveloppe.

2.3 Différences fondamentales avec l’assurance vie : ce qui change pour vous

La comparaison la plus éclairante tient en une phrase : l’assurance vie organise une transmission via une clause bénéficiaire (stipulation pour autrui), tandis que le contrat de capitalisation reste un actif patrimonial “classique” qui suit les règles de donation et de succession.

| Critère | Contrat de capitalisation | Assurance vie |

|---|---|---|

| Nature juridique | Produit d’épargne pur | Contrat d’assurance avec aléa viager |

| Base juridique | Code des assurances (art. L.132-1 et suivants) | Code des assurances (art. L.132-1 et suivants) |

| Clause bénéficiaire | Absente | Obligatoire |

| Aléa viager | Non | Oui (durée de vie de l’assuré) |

| Souscripteurs éligibles | Personnes physiques ET morales | Personnes physiques uniquement |

| Dénouement au décès | Non — contrat transmis aux héritiers | Oui — versement aux bénéficiaires désignés |

| Limite d’âge à la souscription | Aucune | Aucune (mais France Assureurs recommande le contrat de capitalisation aux personnes d’âge très élevé) |

| Possibilité de donation du vivant | Oui | Non |

| Traitement successoral | Intégré à l’actif successoral | Hors succession (régime spécifique art. 990 I et 757 B CGI) |

C’est souvent ici que les erreurs coûtent cher : on confond les abattements. Le contrat de capitalisation n’ouvre pas droit à l’abattement de 152 500 € par bénéficiaire propre à l’assurance vie (sur les versements avant 70 ans). Il tombe sur les abattements de droit commun (par exemple 100 000 € par enfant). On reviendra en détail sur la transmission, mais il faut déjà avoir ce repère pour ne pas bâtir une stratégie sur une fausse promesse.

En contrepartie, le contrat de capitalisation permet ce que l’assurance vie ne permet pas : donner le contrat de son vivant, sans clôture. Et pour les entrepreneurs, la différence est encore plus tranchée : une personne morale peut souscrire un contrat de capitalisation, alors qu’elle ne peut pas souscrire une assurance vie.

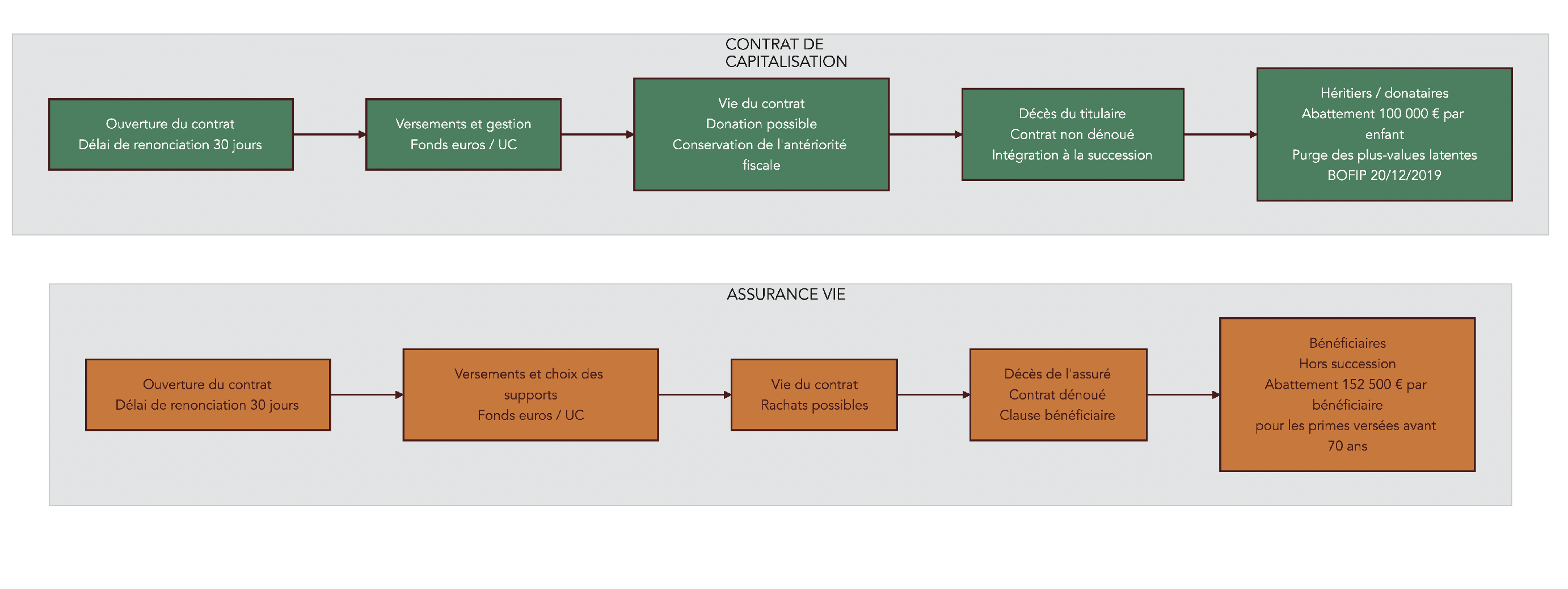

Pour rendre cette différence “visuelle” sur la durée (ouverture, vie du contrat, donation, décès), voici une timeline comparative.

Le décor juridique est planté. Place à la mécanique : comment le contrat fonctionne au quotidien, de la souscription aux retraits, en passant par les supports, la gestion et les frais.

3. Fonctionnement pratique : souscription, supports, gestion, frais

3.1 Souscription, versements et droit de renonciation

En pratique, on peut ouvrir un contrat de capitalisation soit via un courtier en ligne, soit via une banque ou un conseiller en gestion de patrimoine. La logique est la même, mais les conditions d’accès et la rapidité changent sensiblement.

| Élément | Contrats en ligne (Linxea, Placement-direct…) | Contrats traditionnels (banques, CGP) |

|---|---|---|

| Ticket d’entrée minimum | 500-1 000 € | 1 000-10 000 € |

| Versements complémentaires | Dès 100 € | Dès 500 € |

| Versements programmés | Dès 50-100 €/mois | Dès 150 €/mois |

| Souscription 100% en ligne | Oui | Parfois (rendez-vous souvent requis) |

| Délai d’ouverture | 2-5 jours ouvrés | 1-3 semaines |

| Pièces requises | Pièce d’identité, RIB, justificatif de domicile | Idem + questionnaire patrimoine approfondi |

Sur une souscription en ligne, le parcours est généralement fluide : création d’un compte, questionnaire MIF2 (Markets in Financial Instruments Directive 2) pour évaluer votre connaissance et votre profil de risque, dépôt des justificatifs, choix des supports, signature électronique, puis virement du premier versement. La validation prend souvent 2 à 5 jours ouvrés.

Un point protecteur, trop souvent oublié : vous disposez d’un délai de renonciation de 30 jours calendaires, comme pour l’assurance vie, à compter de la conclusion du contrat. C’est un filet de sécurité si la documentation reçue ne correspond pas à ce qui était attendu.

Si vous voulez comparer les étapes avec l’AV, on détaille aussi le parcours pour ouvrir une assurance‑vie.

Une fois le contrat ouvert, tout se joue sur le choix des supports. C’est là que vous arbitrez rendement, risque de perte en capital et liquidité, selon votre horizon.

3.2 Quels supports d’investissement peut-on loger dans un capi ?

Le contrat de capitalisation est une enveloppe multisupport : on y loge exactement les mêmes grandes familles de supports que dans une assurance vie. L’enjeu n’est pas d’empiler des supports, mais de choisir ceux qui collent à votre horizon et à votre tolérance aux variations.

| Type de support | Caractéristiques détaillées | Risque | Rendement 2024 | Liquidité |

|---|---|---|---|---|

| Fonds en euros | Capital garanti (98-100%), effet cliquet annuel, gestion prudente (obligations d’État principalement) | Quasi nul | 2,60% moy. (jusqu’à 4,65% pour les meilleurs contrats) | J+1 à J+30 |

| Unités de compte (UC) OPCVM | Fonds d’investissement actions, obligations, mixtes | Variable | Selon marchés | J+3 à J+5 |

| ETF/Trackers | Fonds indiciels cotés, frais réduits | Variable | Selon indice répliqué | J+3 |

| Titres vifs (actions) | Actions individuelles (disponibles sur certains contrats) | Élevé | Selon entreprises | J+3 |

| Fonds immobiliers | SCPI, SCI, OPCI | Moyen à élevé | 4,72% (TD moyen SCPI 2024) | J+15 à J+60 |

| Private Equity | Fonds non cotés, capital-investissement | Élevé | 6-12% cible | Limitée |

| Fonds structurés/datés | Produits à formule avec rendement cible | Moyen | 5-7% brut (2025) | Selon produit |

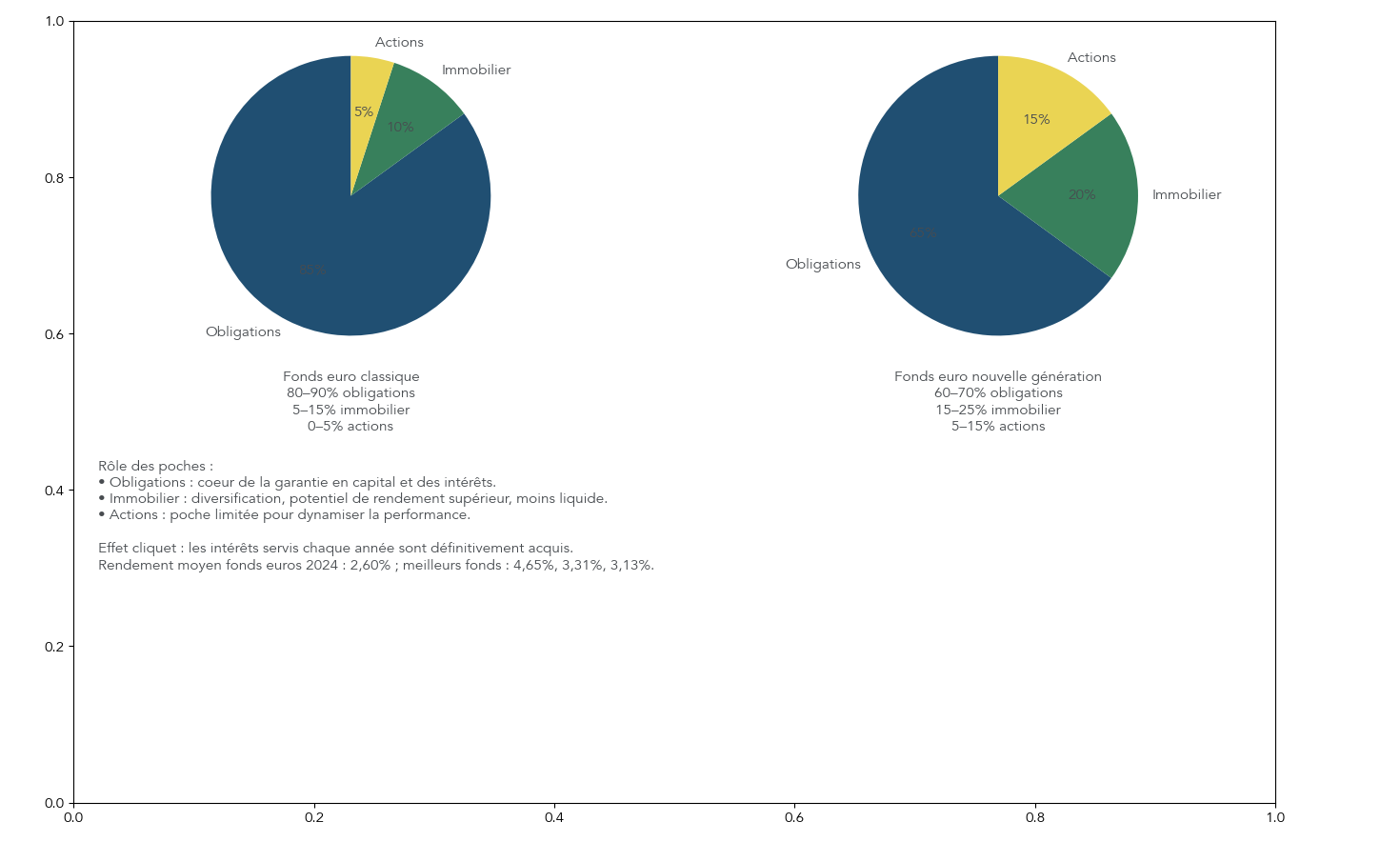

Le fonds en euros mérite un focus, car c’est souvent la “poche socle” du contrat. Le capital y est garanti à 98–100 % selon les fonds, avec un effet cliquet : les intérêts crédités chaque année deviennent définitivement acquis. La garantie ne vient pas de l’État, mais de l’engagement contractuel de l’assureur, rendu possible par une allocation prudente, majoritairement obligataire.

Pour matérialiser cette logique de protection, la composition type ci-dessous aide à comprendre ce que vous achetez vraiment quand vous choisissez un fonds euro.

Astuces importantes

Pour que le choix des supports reste simple, on peut s’appuyer sur deux repères robustes.

- Si votre horizon est inférieur à 8 ans, une allocation majoritaire en fonds euro limite le risque de devoir racheter en moins-value.

- Les unités de compte (UC) apportent du potentiel de performance, mais elles exposent à un risque de perte en capital : on les réserve plutôt à un horizon plus long.

- Ne confondez pas enveloppe et supports : un ETF ou une SCPI sont des briques possibles dans l’enveloppe, pas des “concurrents” du contrat lui-même.

Avec ces repères, l’enjeu devient moins “quoi acheter” que “comment gérer” : en autonomie, avec accompagnement, ou en délégation.

Pour un panorama détaillé des supports (fonds euros, SCPI, ETF, private equity) et des repères rendement/risque, voyez notre dossier : Panorama des supports en assurance‑vie.

En parallèle du “quoi”, il faut choisir le “comment” : le mode de gestion, qui conditionne votre niveau d’implication et une partie de vos frais.

3.3 Modes de gestion : libre, pilotée, conseillée

Le contrat de capitalisation peut se piloter de plusieurs façons, et vous pouvez changer de mode en cours de route sans incidence fiscale. Le bon choix n’est pas celui qui “performe le plus” sur une année, mais celui que vous serez capable de tenir sur la durée.

| Mode de gestion | Description détaillée | Pour qui ? | Frais additionnels |

|---|---|---|---|

| Gestion libre | L’épargnant choisit lui-même ses supports et effectue ses arbitrages | Investisseur averti, autonome | 0% |

| Gestion pilotée / sous mandat | Délégation complète à un gestionnaire professionnel selon un profil de risque (prudent, équilibré, dynamique, offensif) | Investisseur souhaitant déléguer | +0,20-0,40%/an |

| Gestion conseillée | L’assureur propose des recommandations, mais l’épargnant décide | Investisseur souhaitant être accompagné | Variable |

| Gestion mixte / multipoche | Combinaison de plusieurs modes sur un même contrat | Investisseur souhaitant personnaliser | Selon poches |

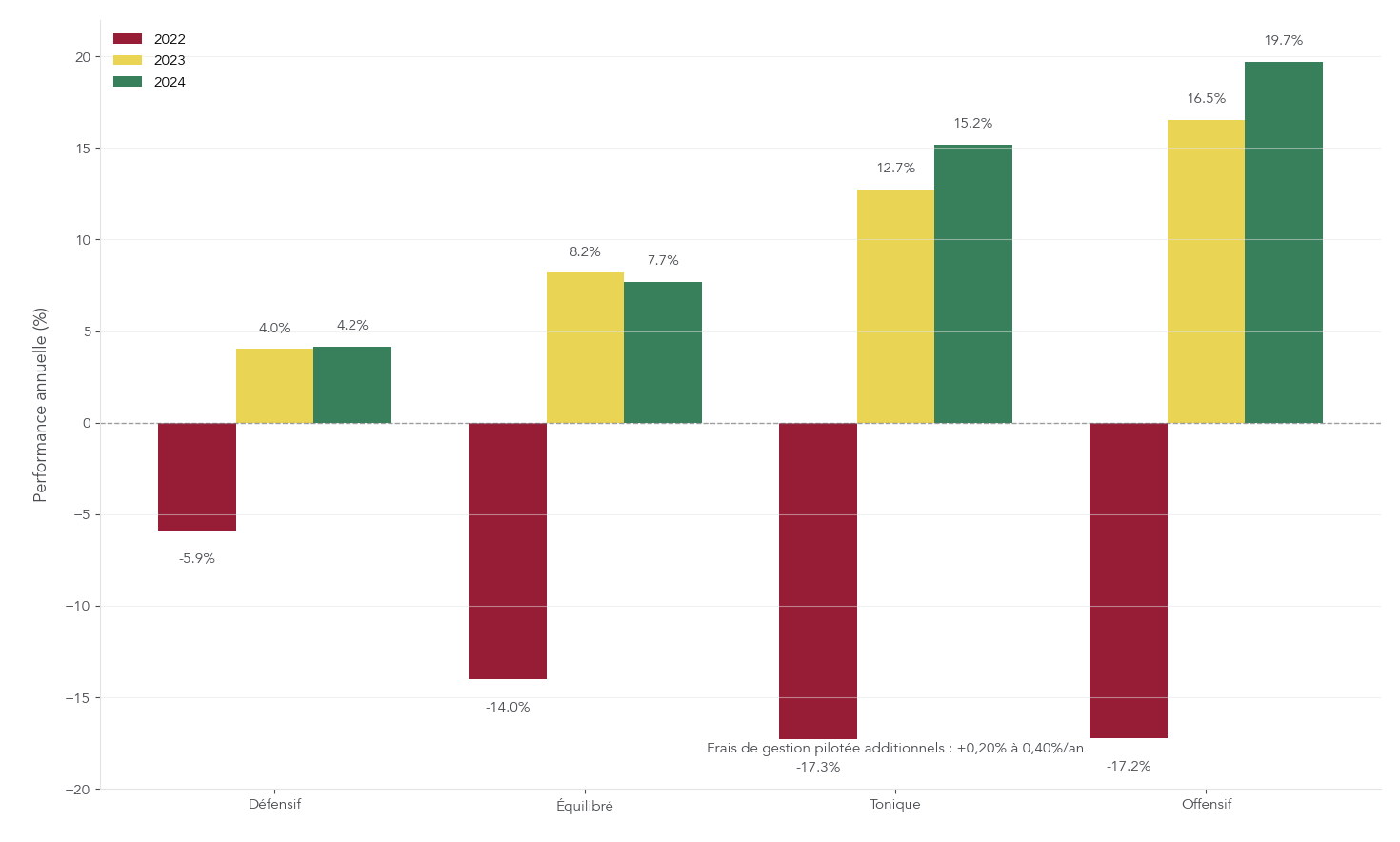

La gestion pilotée est souvent choisie par ceux qui ne veulent pas “mettre les mains dans le cambouis”. Elle a un coût additionnel (souvent +0,20 à +0,40 % par an), qui réduit mécaniquement la performance nette. Et surtout, elle n’élimine pas la volatilité : selon le profil, une année peut être nettement négative.

On le voit très bien sur un exemple de gestions pilotées : en 2022, les profils ont baissé (de -5,88 % à environ -17 % selon le niveau de risque), puis les années 2023 et 2024 ont été positives, avec des écarts importants entre profils.

Si vous voulez aller plus loin sur les bonnes pratiques de gestion de portefeuille, cela aide à choisir entre délégation et autonomie, et à définir des règles simples d’arbitrage.

Une fois l’allocation et le mode de gestion choisis, la question suivante devient très concrète : comment bougent les supports à l’intérieur du contrat, et comment récupérer son argent sans se tromper sur la part imposable ?

3.4 Arbitrages, rachats et mécanique des retraits

Dans un contrat de capitalisation, il faut bien distinguer deux opérations qui n’ont pas du tout le même effet fiscal.

D’abord, l’arbitrage : vous transférez de l’argent d’un support vers un autre à l’intérieur du contrat (par exemple, d’un fonds obligataire vers un fonds actions). Tant que vous restez dans l’enveloppe, cela n’a pas d’incidence fiscale. C’est un avantage majeur : vous pouvez réallouer sans déclencher d’impôt.

Ensuite, le rachat (le retrait). Il peut être partiel (le contrat reste ouvert) ou total (le contrat est clôturé). Ici, l’imposition se déclenche, mais uniquement sur la part de gains contenue dans le rachat, jamais sur le capital investi.

La règle de calcul est “au prorata” : chaque euro retiré est considéré comme un mélange de capital et de plus-value, dans la même proportion que le contrat à l’instant du rachat. On le comprend immédiatement avec un exemple simple.

- Vous avez versé 50 000 € de primes.

- Votre contrat vaut 70 000 € (donc 20 000 € de gains).

- Vous retirez 10 000 €.

La part imposable est : 10 000 € moins la part de capital contenue dans ces 10 000 €. La part de capital remboursée vaut 50 000 € × (10 000 / 70 000) = 7 143 €. Donc le gain imposable est 10 000 € – 7 143 € = 2 857 €.

Cette mécanique est la clé pour comprendre la fiscalité ensuite : le taux s’applique à la part de gains, et ce taux dépend de l’ancienneté du contrat et de la date des versements. C’est exactement ce qu’on va détailler dans la suite.

3.5 Les différents types de frais et leur impact sur la performance

Sur le papier, deux contrats de capitalisation peuvent donner accès aux mêmes supports. Dans la réalité, ce qui fait la différence sur la durée, ce sont souvent les frais : ceux du contrat, et ceux des supports à l’intérieur.

Côté contrat, on retrouve principalement :

- des frais sur versement (souvent 0 % en ligne, et 1 à 5 % dans les réseaux traditionnels) ;

- des frais de gestion annuels sur unités de compte, typiquement autour de 0,50–0,60 % par an en ligne, contre 0,80–1,00 % par an ailleurs ;

- des frais d’arbitrage (souvent 0 % en ligne, et 0,50–1,00 % sur certains contrats traditionnels) ;

- parfois des frais de sortie ;

- et, si vous déléguez, un surcoût de gestion pilotée.

À cela s’ajoutent les frais internes des supports : un ETF se situe typiquement entre 0,10 % et 0,30 % par an, alors que des fonds actifs tournent plutôt autour de 1,50–2,00 % par an. Pour l’immobilier papier, les SCPI ont des frais d’entrée et de gestion spécifiques : le rendement affiché doit être regardé net de tout cela.

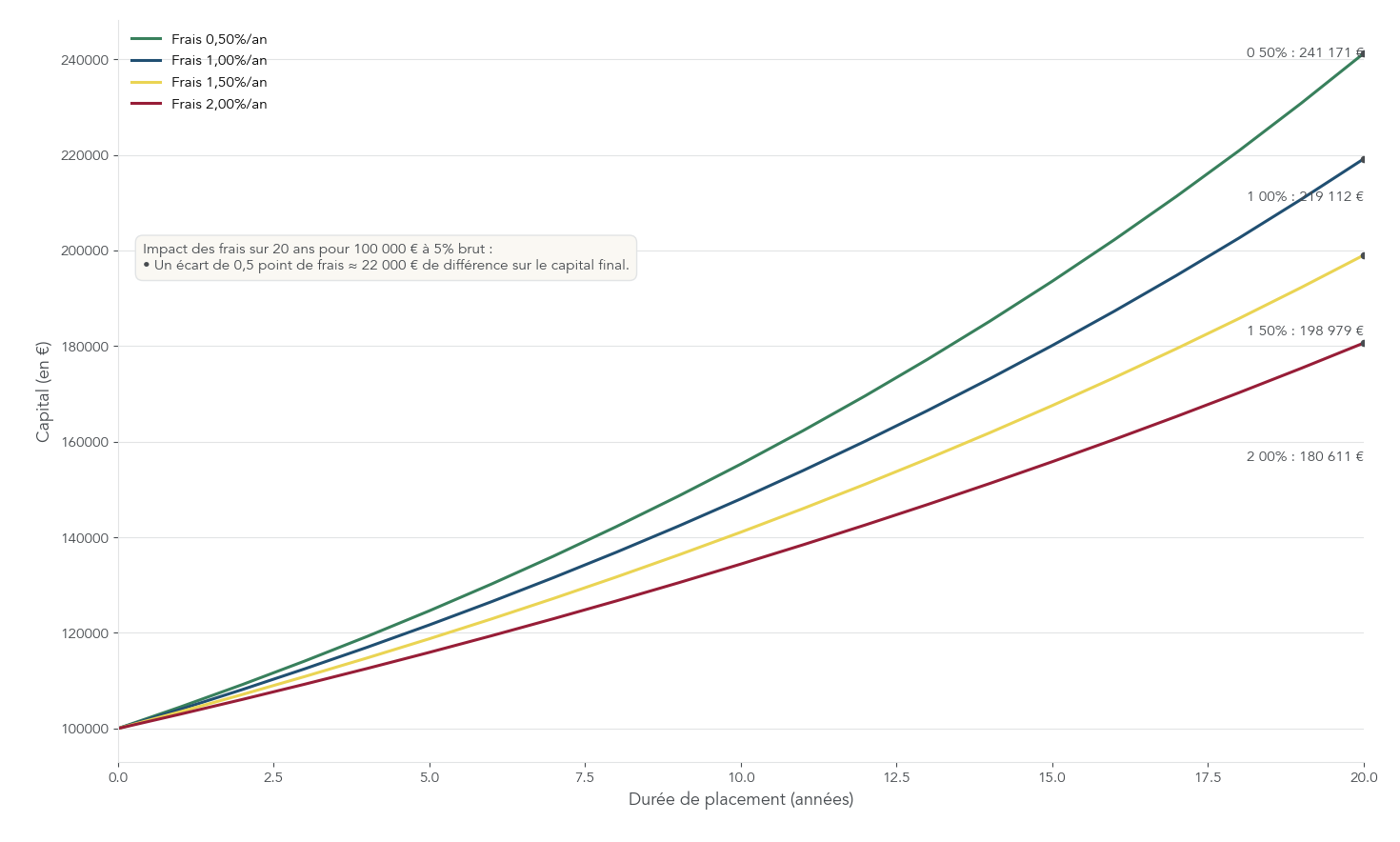

Pour quantifier l’enjeu, voici une simulation très parlante : 100 000 € placés sur 20 ans, avec 5 % de rendement brut, et différents niveaux de frais annuels. La conclusion est nette : 0,5 % de frais en plus, ce n’est pas un détail, c’est environ 22 000 € d’écart sur 20 ans.

| Capital initial | Rendement brut | Frais annuels | Capital final | Différence |

|---|---|---|---|---|

| 100 000 € | 5% | 0,50% | 241 171 € | Référence |

| 100 000 € | 5% | 1,00% | 219 112 € | -22 059 € |

| 100 000 € | 5% | 1,50% | 198 979 € | -42 192 € |

| 100 000 € | 5% | 2,00% | 180 611 € | -60 560 € |

Astuces importantes

Pour éviter que les frais ne grignotent votre performance, on peut appliquer quelques règles simples issues de la pratique.

- Privilégiez des contrats sans frais sur versement et sans frais d’arbitrage, car c’est un handicap immédiat et souvent évitable.

- Visez des frais de gestion sur unités de compte autour de 0,50–0,60 % par an, car l’écart se capitalise sur 10, 15, 20 ans.

- Regardez le coût total : frais du contrat + frais du support (un ETF à 0,10–0,30 % n’a pas le même poids qu’un fonds actif à 1,50–2,00 % par an).

Le principe est clair : à performance brute équivalente, c’est le rendement net qui compte, et les frais sont l’un des rares leviers que vous contrôlez vraiment.

Pour estimer l’impact des frais sur une stratégie de trésorerie et comparer contrats (compte à terme, contrat de capitalisation, CTO), consultez notre guide sur le placement de trésorerie : Placer sa trésorerie.

Maintenant que vous connaissez la mécanique du contrat et ses coûts, la vraie question devient : combien d’impôts et de prélèvements sociaux payez-vous lors d’un rachat, selon l’âge du contrat et la date des versements ? C’est le sujet de la prochaine partie.

4. Fiscalité des retraits : PFU, abattement 8 ans et calculs concrets

Après avoir vu comment le contrat fonctionne au quotidien (supports, arbitrages, rachats), la question qui vient naturellement est : combien coûte fiscalement un retrait ? Bonne nouvelle, la réponse ressemble beaucoup à celle de l’assurance vie.

4.1 Principe général : même fiscalité que l’assurance vie

En pratique, pour une personne physique, un rachat sur un contrat de capitalisation suit les mêmes règles qu’un rachat sur une assurance vie.

D’abord, retenez l’essentiel : on ne paie jamais d’impôt sur les sommes versées. Seule la part correspondant aux gains (les plus-values) est imposée. Ensuite, cette fiscalité ne s’applique que si vous retirez de l’argent (rachat partiel ou total). Tant que l’épargne reste dans l’enveloppe, il n’y a pas d’imposition annuelle.

Au moment du retrait, vous avez deux grands choix :

- Le PFU (prélèvement forfaitaire unique), souvent appelé flat tax, qui correspond à 12,8 % d’impôt + 17,2 % de prélèvements sociaux, soit 30 % au total sur la part de gains.

- Le barème progressif de l’impôt sur le revenu, auquel s’ajoutent les prélèvements sociaux (17,2 %), ce qui peut être intéressant si votre TMI est inférieur à 12,8 % (typiquement non imposable ou tranche à 11 %). L’arbitrage dépend toutefois de l’ensemble de vos revenus de l’année. Si vous voulez vérifier rapidement l’impact de cette option dans votre situation, vous pouvez vous appuyer sur notre guide sur l’impôt sur le revenu.

Un autre repère très concret : après 8 ans, vous bénéficiez d’un abattement annuel (4 600 € pour une personne seule, 9 200 € pour un couple marié ou pacsé) sur les gains retirés. Cet abattement réduit l’impôt sur le revenu, mais ne supprime pas les prélèvements sociaux.

Enfin, côté prélèvements sociaux, le taux reste de 17,2 % sur les gains pour l’assurance vie et le contrat de capitalisation. C’est un point à connaître depuis la LFSS 2026 : le taux est passé à 18,6 % pour d’autres revenus du capital, mais l’assurance vie et le contrat de capitalisation sont explicitement exclues de cette hausse.

La logique est claire ; maintenant, tout se complique souvent sur deux dates : l’ancienneté du contrat (avant/après 8 ans) et la date des versements (avant/après le 27 septembre 2017).

4.2 Avant/après 8 ans et avant/après 27 septembre 2017

Pour s’y retrouver, on peut raisonner en deux étages : la date des primes versées (car elle fixe le régime applicable) puis l’ancienneté au moment du rachat.

Pour les primes versées depuis le 27/09/2017 (régime actuel), les repères sont simples :

- Avant 8 ans : les gains sont taxés au PFU de 30 % (12,8 % + 17,2 %), quel que soit le montant détenu.

- À partir de 8 ans : la fiscalité devient plus douce sur une partie, grâce à l’abattement annuel, et à un taux d’impôt de 7,5 % (auquel s’ajoutent 17,2 % de prélèvements sociaux) pour la fraction d’encours inférieure ou égale à 150 000 €. Au-delà, la part excédentaire repasse à 12,8 % + prélèvements sociaux.

À l’inverse, pour les primes versées avant le 27/09/2017, le cadre historique subsiste : en cas d’option pour le prélèvement forfaitaire libératoire (PFL), le taux d’impôt dépend de l’ancienneté (35 % avant 4 ans, 15 % entre 4 et 8 ans, 7,5 % au-delà), avec la possibilité de choisir le barème progressif à la place.

L’abattement après 8 ans mérite une mise en pratique, parce qu’il se pilote très bien quand on organise ses retraits. Voici le mode d’emploi opérationnel.

| Situation familiale | Abattement annuel | Exemple de rachat optimisé |

|---|---|---|

| Célibataire | 4 600 € | Si gains = 30% du contrat, rachat max exonéré = 15 333 € |

| Couple marié/pacsé | 9 200 € | Si gains = 30% du contrat, rachat max exonéré = 30 667 € |

En pratique, l’idée derrière ce tableau est simple : l’abattement porte sur les gains retirés, pas sur le montant racheté. Plus votre contrat a une proportion de gains faible, plus vous pouvez retirer sans impôt sur le revenu.

Astuces importantes

Après 8 ans, on peut transformer l’abattement en routine annuelle, à condition de raisonner en part de gains.

- Si vous retirez régulièrement, visez des rachats dont la part de gains reste sous 4 600 € (personne seule) ou 9 200 € (couple), afin d’éviter l’impôt sur le revenu.

- Avant de programmer un gros retrait, regardez la proportion de gains dans la valeur du contrat : c’est elle qui détermine l’assiette imposable.

- Si votre TMI est à 11 % ou si vous êtes non imposable, l’option barème peut parfois battre le PFU, mais elle doit être cohérente avec vos autres revenus de l’année.

Avec ces repères, on connaît les taux. Mais dans la vraie vie, le point le plus piégeux reste le calcul de la part imposable quand on enchaîne plusieurs rachats sur un même contrat. Voyons un exemple complet.

4.3 Exemple détaillé de calcul de la part imposable

Concrètement, l’administration fiscale raisonne toujours au prorata : chaque rachat se décompose en une part de capital (non imposée) et une part de gains (imposable). Ce n’est pas parce que vous retirez 6 000 € que 6 000 € sont taxés.

On peut le visualiser avec un exemple chiffré (issu de la doctrine administrative) :

- Versement 1 : 15 245 € (15/06/2010)

- Versement 2 : 76 225 € (20/03/2015)

Soit un total de primes de 91 470 €.

Au 31/12/2025, le contrat vaut 216 500 €. L’épargnant réalise ensuite deux rachats partiels, avec une valeur de contrat légèrement différente à chaque date.

| Étape | Valeur du contrat au moment du rachat | Primes prises en compte | Montant du rachat | Prime remboursée (part non imposée) | Produit imposable (part de gains) |

|---|---|---|---|---|---|

| Rachat 1 | 218 294 € | 91 470 € | 6 098 € | 2 554,65 € | 3 543,35 € |

| Après rachat 1 | — | Primes restantes = 88 915,35 € | — | — | — |

| Rachat 2 | 216 769 € | 88 915,35 € | 4 573 € | 1 875,34 € | 2 697,66 € |

Ce tableau montre bien la mécanique : au premier rachat, on “rembourse” une petite partie des primes, et le reste est considéré comme un gain. Puis on met à jour le stock de primes restantes, et on recommence sur le deuxième rachat.

En pratique, c’est un réflexe précieux : avant d’arbitrer un retrait important (pour un projet, une acquisition, ou une réallocation), on peut anticiper l’ordre de grandeur de la fraction taxable. La suite logique, maintenant, est de voir comment cette fiscalité change quand le contrat est détenu par une société, car les règles n’ont plus rien à voir avec celles d’un particulier.

4.4 Fiscalité pour personnes morales (IR, IS) et optimisation du TME

Le contrat de capitalisation est l’enveloppe de référence quand une personne morale veut investir. Mais fiscalement, on doit distinguer deux mondes : sociétés à l’IR (impôt sur le revenu) et sociétés à l’IS (impôt sur les sociétés).

Pour les sociétés à l’IR, on est dans une logique de transparence fiscale (par exemple une SCI à l’IR, une EURL, ou une SARL de famille). Concrètement, les gains sont imposés chez chaque associé, au prorata de ses droits, comme s’il détenait le contrat en direct : PFU ou barème progressif, abattement après 8 ans appliqué individuellement, et prélèvements sociaux de 17,2 %.

La nuance opérationnelle à connaître est la suivante : les prélèvements sociaux ne sont pas précomptés par l’assureur. C’est la société qui a la qualité d’établissement payeur, ce qui change un peu le pilotage déclaratif.

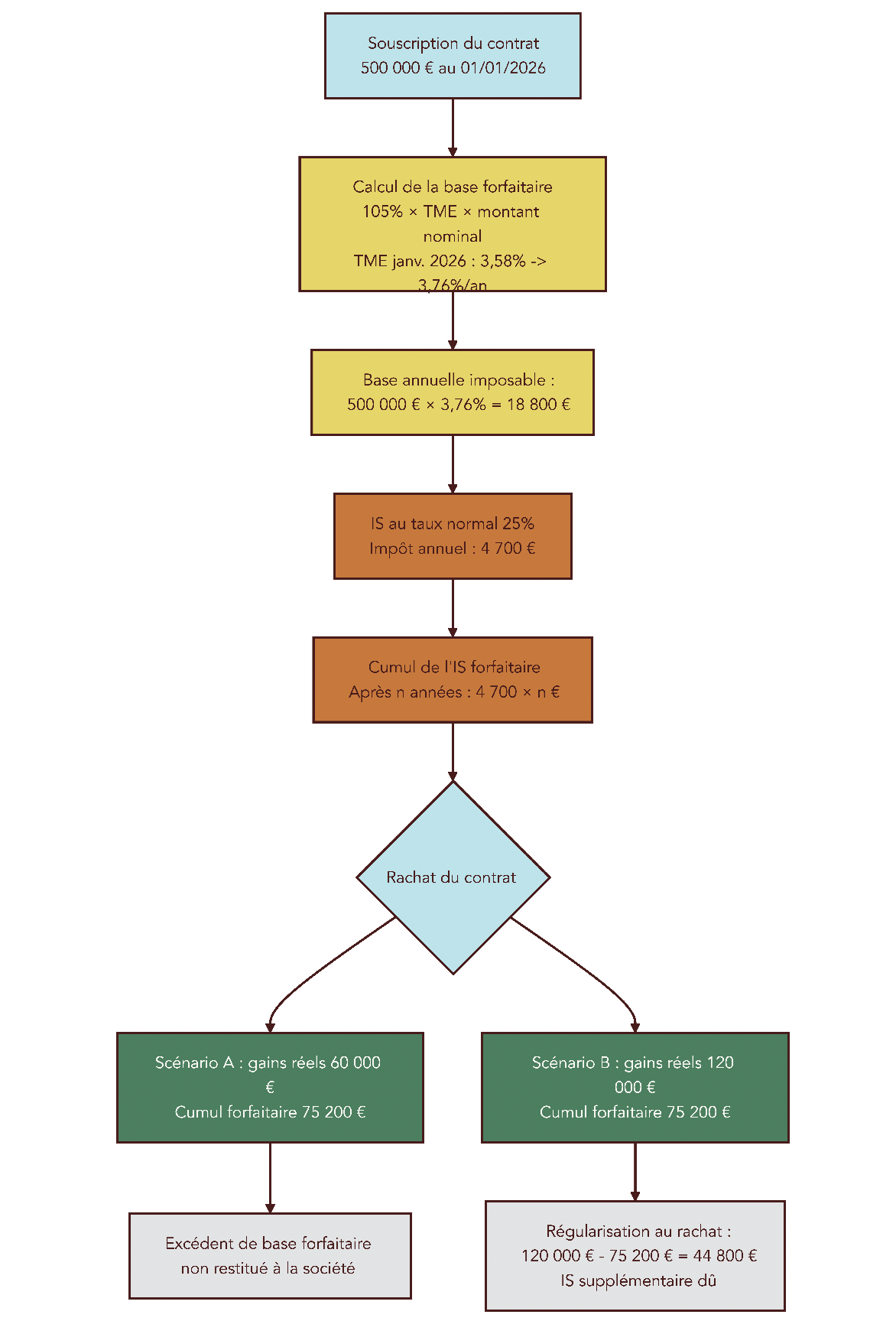

À l’IS, en revanche, la règle est spécifique : la société est taxée chaque année sur une base forfaitaire, indépendamment du gain réellement constaté. La base se calcule ainsi : 105 % × TME (taux moyen d’emprunt d’État) à la souscription × montant nominal du contrat. Le TME est figé à la souscription, ce qui rend le timing déterminant.

Pour fixer les idées, avec un TME de 3,58 % (janvier 2026), la base forfaitaire annuelle ressort à 3,76 % du nominal. Une holding qui souscrit 500 000 € se retrouve donc avec une base de 18 800 € par an, et un IS de 4 700 € par an si elle est au taux normal de 25 % (ou potentiellement 15 % si elle remplit les conditions PME).

| Scénario (rachat après 4 ans) | Valeur de rachat | Plus-value réelle | Cumul forfaitaire taxé | Régularisation |

|---|---|---|---|---|

| A – Gains inférieurs | 560 000 € | 60 000 € | 75 200 € (4 × 18 800) | Excédent non remboursé |

| B – Gains supérieurs | 620 000 € | 120 000 € | 75 200 € | 44 800 € imposable à l’IS |

Dans le scénario A, la société a payé “trop” d’IS par rapport aux gains réels, mais cet excédent n’est pas remboursé. Dans le scénario B, elle n’a pas assez payé en cours de vie, et la différence est rattrapée au rachat.

Astuces importantes

Pour une société à l’IS, l’arbitrage se fait souvent sur la date d’ouverture, pas uniquement sur les supports.

- Souscrire quand le TME est bas permet de figer une base forfaitaire réduite, parfois pour de nombreuses années.

- Gardez en tête que la taxation est annuelle même sans retrait : elle pèse sur la trésorerie.

- Si les gains réels sont faibles, l’IS payé d’avance n’est pas restitué. Il faut donc calibrer l’allocation et l’horizon.

Si votre objectif est de placer une trésorerie d’entreprise, ce mécanisme du TME est généralement le premier point à simuler.

Une fois ce bloc compris, il reste un dernier sujet fiscal pour les patrimoines élevés : l’IFI, qui dépend directement de la présence (ou non) de supports immobiliers dans le contrat.

4.5 Traitement IFI : que faut-il déclarer ?

Le contrat de capitalisation, comme l’assurance vie, n’entre pas dans l’assiette de l’IFI (impôt sur la fortune immobilière) en tant que tel. La seule exception est la fraction investie dans des supports à dominante immobilière : SCPI, SCI, OPCI, et autres fonds immobiliers.

Autrement dit : si votre allocation est 100 % fonds en euros et unités de compte financières, vous n’avez rien à déclarer à l’IFI au titre du contrat. En revanche, si vous logez de l’immobilier via des SCPI ou des SCI dans le contrat, alors cette fraction réintègre l’assiette.

| Situation | Déclaration IFI |

|---|---|

| Contrat 100% fonds euro + UC financières | 0 € à déclarer |

| Contrat avec 20% en SCPI (valeur 200 000 €) | 40 000 € à intégrer à l’assiette IFI |

| Contrat avec 50% en SCI (valeur 300 000 €) | 150 000 € à intégrer à l’assiette IFI |

Dans la pratique, l’assureur communique chaque année la fraction imposable, ce qui évite de recalculer soi-même la part immobilière.

Ce point rejoint une logique de gestion de patrimoine : le contrat peut héberger une poche financière hors IFI, tout en gardant la possibilité d’introduire un peu d’immobilier si on le souhaite. Et si vous investissez via des supports immobiliers, la question de la fiscalité immobilière devient évidemment centrale.

La fiscalité pendant la vie du contrat est maintenant claire. L’étape suivante, celle qui fait souvent basculer la décision vers un capi, concerne la transmission : donation, purge des plus-values, succession et démembrement.

5. Transmission : donation, purge des plus-values, succession et démembrement

La transmission est le domaine où le contrat de capitalisation se distingue vraiment de l’assurance vie. On retrouve la même mécanique d’investissement en cours de vie, mais au moment de transmettre, les règles changent, et elles ouvrent des stratégies très concrètes.

5.1 Donner un contrat de capitalisation de son vivant : un atout majeur

La première différence est simple à énoncer, mais très puissante : un contrat de capitalisation peut être donné de son vivant (en pleine propriété ou en nue-propriété), alors qu’une assurance vie ne se “donne” pas en tant que telle.

Cette donation a deux conséquences pratiques appréciables. D’une part, le contrat n’est pas clôturé : il continue d’exister entre les mains du donataire, qui peut le conserver, arbitrer, et même l’alimenter. D’autre part, l’antériorité fiscale est conservée : si le contrat a déjà plus de 8 ans, le bénéficiaire profite immédiatement de l’abattement annuel sur les gains retirés.

La fiscalité de la donation, elle, suit le droit commun : on applique les abattements selon le lien de parenté, renouvelables tous les 15 ans. Voici les montants clefs.

| Lien de parenté | Abattement | Renouvellement |

|---|---|---|

| Parent → Enfant | 100 000 € | Tous les 15 ans |

| Grand-parent → Petit-enfant | 31 865 € | Tous les 15 ans |

| Arrière-grand-parent → Arrière-petit-enfant | 5 310 € | Tous les 15 ans |

| Frère/Sœur | 15 932 € | Tous les 15 ans |

| Neveu/Nièce | 7 967 € | Tous les 15 ans |

Au-delà de ces abattements, on applique le barème progressif des droits de donation en ligne directe (tranches de 5 % à 45 %).

C’est précisément pour tirer le meilleur parti des abattements et du barème que la donation en nue-propriété revient très souvent dans les stratégies patrimoniales : elle permet de transmettre “plus” sur le papier fiscal, tout en gardant des revenus grâce à l’usufruit. Pour une vue d’ensemble des leviers (donation, démembrement, assurance vie) et des méthodes pour réduire la facture, vous pouvez aussi consulter notre panorama pour Optimiser sa succession.

Pour mesurer l’intérêt de cette donation, il manque encore une pièce maîtresse : la purge des plus-values latentes, dont l’effet a été profondément modifié depuis 2019.

5.2 Purge des plus-values latentes : ce qui a changé depuis 2019

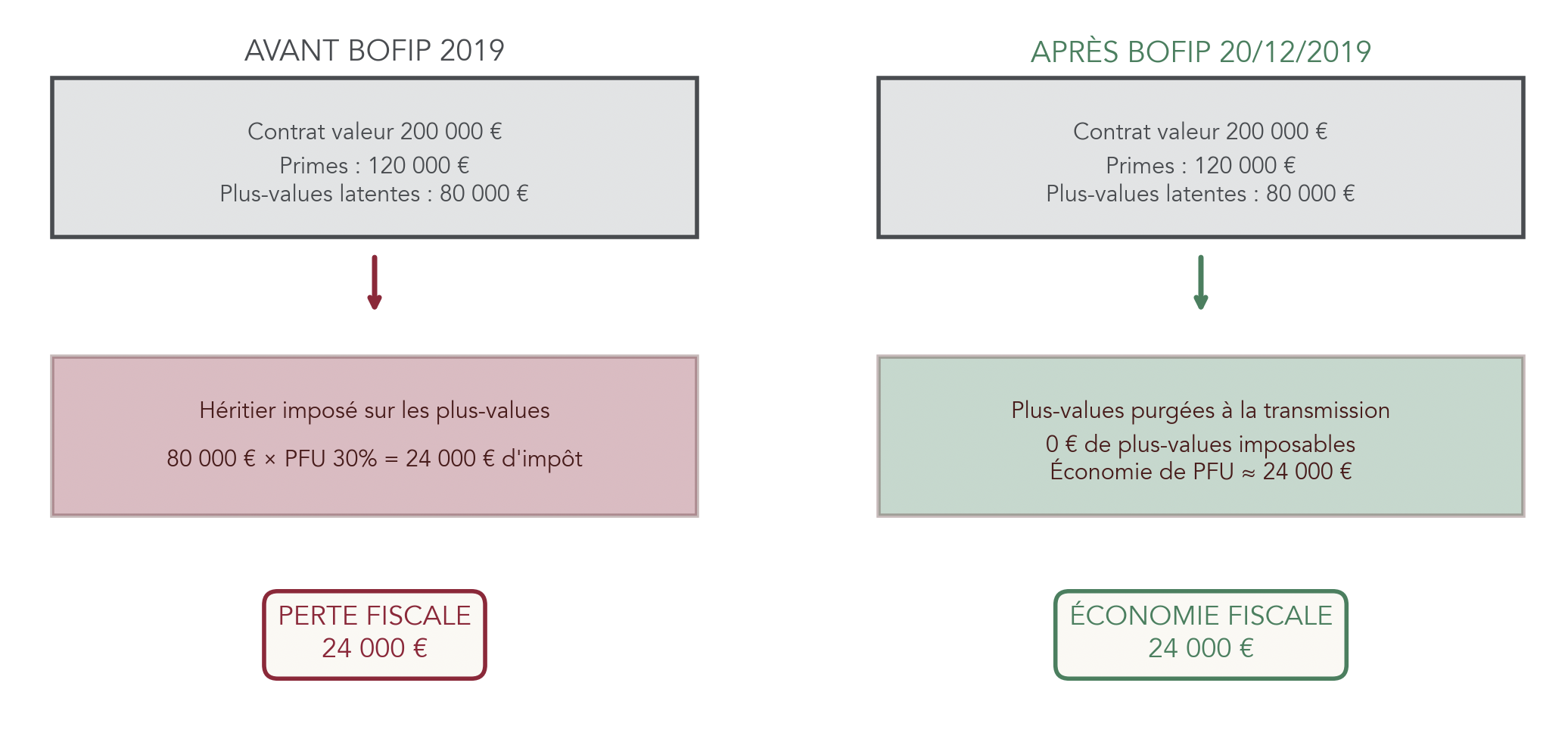

Le point technique qui change tout est le suivant : lors d’une transmission à titre gratuit (donation ou succession), le “prix d’acquisition” retenu fiscalement devient la valeur vénale utilisée pour calculer les droits de mutation.

Conséquence : les gains accumulés avant la transmission sont effacés fiscalement. Le donataire ou l’héritier ne sera imposé que sur les gains réalisés après la transmission.

Avant ce changement de doctrine (fin 2019), l’héritier pouvait se retrouver à payer de l’impôt sur des plus-values constituées par le souscripteur initial. Depuis, on repart sur une base “remise à zéro” à la date de transmission.

| Situation | Avant BOFIP 12/2019 | Depuis BOFIP 12/2019 |

|---|---|---|

| Contrat de 200 000 € (primes 120 000 €, PV 80 000 €) transmis par donation | Donataire imposé sur 80 000 € de PV au rachat | 0 € de PV imposable (nouvelle base = 200 000 €) |

| Impôt économisé (PFU 30%) | – | 24 000 € |

On voit immédiatement l’ordre de grandeur : 80 000 € de gains latents purgés représentent 24 000 € d’économie au PFU. Dans un autre exemple, un contrat passé de 100 000 € de primes à 200 000 € de valeur aboutit à 100 000 € de plus-value latente ; la purge peut alors représenter 30 000 € d’impôt évité au PFU.

Attention toutefois à une zone grise : le texte n’est pas explicite sur le sort exact des prélèvements sociaux. Certains raisonnements par analogie existent, mais sur ce point, mieux vaut valider avec un fiscaliste si l’enjeu est important.

Pour aller plus loin sur les abattements, le barème et des exemples chiffrés (donations et successions), vous pouvez lire : Comprendre les droits de succession.

Une fois cette purge comprise, la question suivante s’impose : que se passe-t-il au décès, puisque le contrat n’est pas dénoué comme une assurance vie ?

5.3 Au décès : comment est traité un contrat de capitalisation ?

Au décès du souscripteur, un contrat de capitalisation ne se dénoue pas. Il ne verse pas un capital à un bénéficiaire désigné, puisqu’il n’y a pas de clause bénéficiaire. Le contrat intègre donc l’actif successoral et suit les règles de la succession (dévolution légale ou testament).

C’est l’inverse de l’assurance vie, qui se clôture au décès et verse les fonds aux bénéficiaires, en dehors de la succession (avec son régime fiscal spécifique).

Pour les héritiers, le contrat de capitalisation ouvre plusieurs options pratiques :

- Ils peuvent conserver le contrat, avec son antériorité fiscale, et continuer à l’alimenter ou à arbitrer.

- Ils peuvent effectuer des rachats partiels selon leurs besoins.

- Ils peuvent racheter totalement et sortir du contrat.

Le point rassurant est le suivant : avec la purge des plus-values, les gains accumulés par le défunt ne sont pas re-taxés à l’impôt sur le revenu lors des retraits futurs. L’héritier est fiscalisé uniquement sur les gains postérieurs au décès.

| Critère | Contrat de capitalisation | Assurance vie |

|---|---|---|

| Dénouement au décès | Non, le contrat est transmis | Oui, versement aux bénéficiaires |

| Intégration à la succession | Oui, actif successoral | Non, hors succession |

| Droits dus au décès | Droits de succession (droit commun) | Régime spécifique (990 I / 757 B) |

| Conservation du contrat par l’héritier | Oui, possible | Non, contrat clôturé |

| Antériorité fiscale | Conservée | Sans objet |

| Purge des plus-values | Oui (depuis 12/2019) | Sans objet |

C’est souvent ce point qui intéresse les familles : transmettre un contrat ancien (déjà au-delà des 8 ans) pour laisser aux enfants un outil d’investissement immédiatement “mûr” fiscalement, tout en gardant de la souplesse. Pour approfondir les leviers et les scénarios, on peut aussi creuser comment optimiser la succession selon la composition du patrimoine.

Pour aller plus loin dans l’optimisation, on combine souvent donation et démembrement. C’est là qu’intervient le barème fiscal de l’usufruit et la nécessité d’une convention de quasi-usufruit bien rédigée.

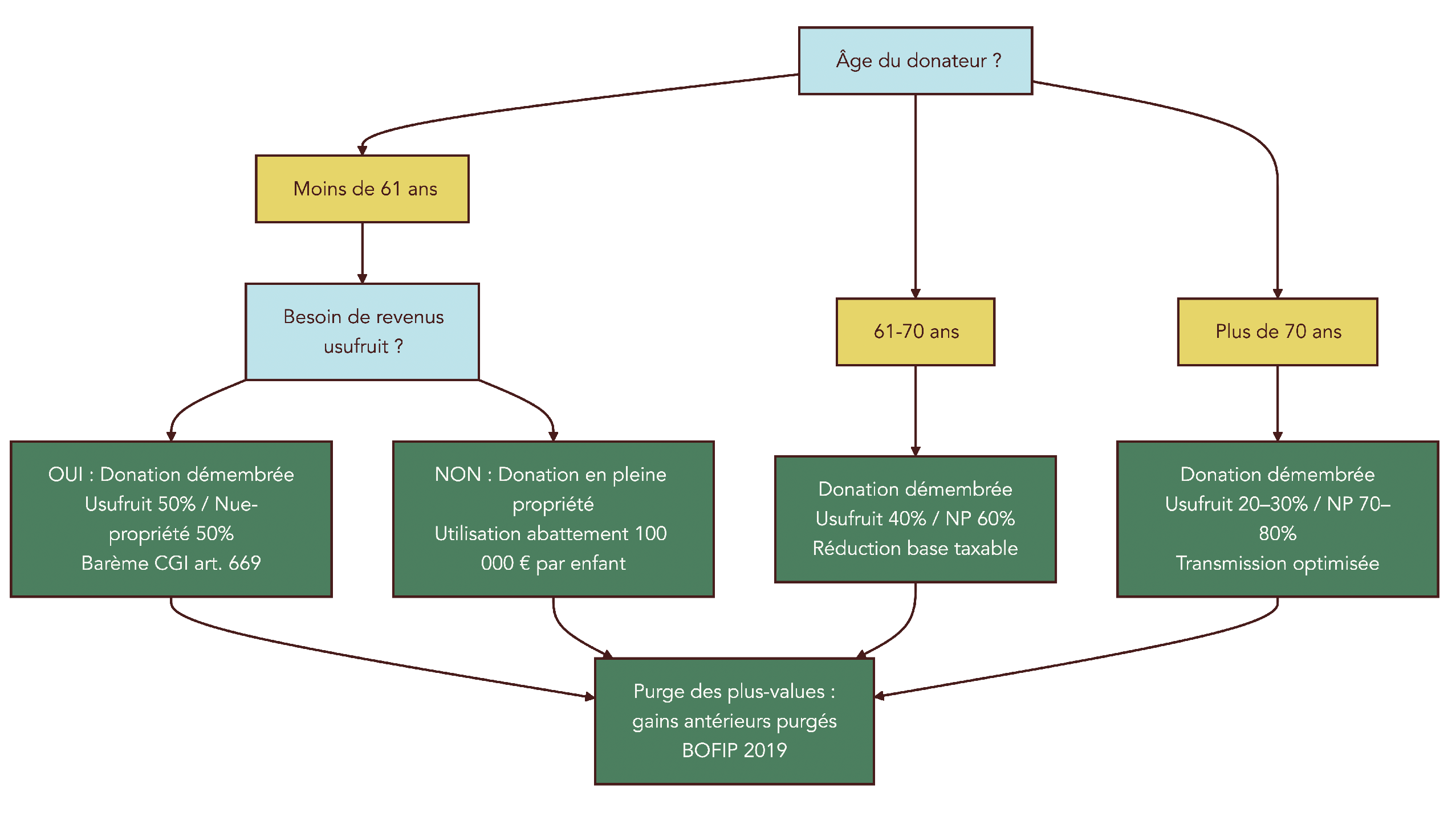

5.4 Démembrement : donation en nue-propriété et convention de quasi-usufruit

Le démembrement consiste à séparer l’usufruit (le droit d’utiliser, de percevoir, de faire des rachats selon les règles prévues) et la nue-propriété (la propriété “en attente”). Sur un contrat de capitalisation, cette stratégie est très utilisée : les parents transmettent la nue-propriété, conservent l’usufruit, puis au décès l’enfant récupère la pleine propriété sans droits supplémentaires (remembrement gratuit).

Fiscalement, on valorise usufruit et nue-propriété avec le barème de l’article 669 du CGI, en fonction de l’âge de l’usufruitier. Nuance importante : les âges sont appréciés en années révolues, ce qui peut faire varier la clé si on est à la frontière d’une tranche.

| Âge de l’usufruitier | Valeur usufruit | Valeur nue-propriété |

|---|---|---|

| Moins de 21 ans révolus | 90% | 10% |

| Moins de 31 ans révolus | 80% | 20% |

| Moins de 41 ans révolus | 70% | 30% |

| Moins de 51 ans révolus | 60% | 40% |

| Moins de 61 ans révolus | 50% | 50% |

| Moins de 71 ans révolus | 40% | 60% |

| Moins de 81 ans révolus | 30% | 70% |

| Moins de 91 ans révolus | 20% | 80% |

| Plus de 91 ans révolus | 10% | 90% |

Ce barème rend l’intérêt du démembrement très concret. Exemple : un contrat de 200 000 € détenu par un parent de 60 ans. La nue-propriété vaut 50 %, soit 100 000 €. Avec l’abattement parent-enfant de 100 000 €, la base taxable tombe à 0 € de droits, donc 0 € de droits. En pleine propriété, la base taxable aurait été 100 000 € (200 000 € – 100 000 €), et les droits ressortent à environ 20 393 €.

Le point juridique qui ne doit pas être négligé est celui du quasi-usufruit. Un contrat de capitalisation est un bien “consommable” : l’usufruitier peut faire des rachats. Pour protéger le nu-propriétaire et éviter les conflits entre héritiers, une convention de quasi-usufruit est indispensable afin de formaliser la créance de restitution et les règles de fonctionnement.

Cette approche s’inscrit plus largement dans une stratégie de transmission de patrimoine : transmettre plus tôt, réduire l’assiette taxable, tout en préservant le niveau de vie des parents.

On a vu la logique côté capi. Pour arbitrer correctement, il faut maintenant comparer directement, dans les situations courantes, ce que donne la transmission en assurance vie versus contrat de capitalisation, notamment avant et après 70 ans.

5.5 Capi vs assurance vie pour la transmission : avant/après 70 ans

Quand on compare assurance vie et contrat de capitalisation en transmission, il faut éviter un piège classique : les abattements ne sont pas les mêmes, et ils ne s’appliquent pas sur les mêmes assiettes.

Sur l’assurance vie, si les versements ont été faits avant 70 ans, chaque bénéficiaire dispose d’un abattement de 152 500 € et on applique ensuite une taxation spécifique (20 % puis 31,25 %). C’est très efficace quand on veut transmettre hors succession, et/ou quand on multiplie les bénéficiaires.

Après 70 ans, l’assurance vie change de logique : l’abattement devient 30 500 € global (tous bénéficiaires confondus) sur les primes, puis on retombe sur les droits de succession. En contrepartie, les intérêts générés après 70 ans sont exonérés de droits de succession, ce qui peut être un avantage si le contrat fructifie fortement.

Le contrat de capitalisation, lui, relève du droit commun : il entre dans la succession, avec les abattements habituels (par exemple 100 000 € par enfant) et le barème des droits appliqué sur la valeur vénale.

| Critère | Assurance vie (versements avant 70 ans) | Assurance vie (versements après 70 ans) | Contrat de capitalisation |

|---|---|---|---|

| Abattement par bénéficiaire | 152 500 € | 30 500 € global (tous bénéficiaires) | 100 000 € par enfant (droit commun) |

| Assiette taxable | Capital + gains | Primes uniquement (gains exonérés) | Valeur vénale – abattements |

| Barème applicable | 20% puis 31,25% (spécifique) | Barème droits de succession | Barème droits de succession |

| Donation du vivant | Impossible | Impossible | Possible (avec purge des plus-values) |

| Intégration succession | Non | Partiellement | Oui |

Deux conséquences pratiques ressortent.

D’abord, si vous souhaitez transmettre à un tiers (ami, association), l’assurance vie est généralement l’outil naturel : clause bénéficiaire libre + abattement propre au régime. Le contrat de capitalisation ne permet pas de “cibler” une personne hors héritiers sans passer par la succession.

Ensuite, après 70 ans, le match se joue souvent entre l’abattement de 100 000 € par enfant du capi et l’abattement global de 30 500 € de l’assurance vie, tout en intégrant l’exonération des intérêts après 70 ans en assurance vie. Dans les transmissions à des descendants et sur des montants élevés, le capi revient fréquemment dans les arbitrages.

Enfin, une stratégie classique consiste à mixer : utiliser l’assurance vie (dans la limite de 152 500 € par bénéficiaire pour les versements avant 70 ans), puis compléter avec un contrat de capitalisation pour le surplus, notamment si l’objectif est d’anticiper via donation.

Pour rappel sur les aspects pratiques et les spécificités de l’assurance vie, vous pouvez consulter notre guide pour ouvrir une assurance‑vie.

La suite est d’isoler deux blocs encore plus spécifiques : l’usage du contrat de capitalisation par les personnes morales (types de sociétés, contraintes, bon timing), et un cas à part pour les gros patrimoines, celui des contrats luxembourgeois. Nous verrons ensuite comment en tirer parti en société, découvrir le cas luxembourgeois et sélectionner le contrat le plus adapté à votre situation.

6. Capi pour personnes morales et cas luxembourgeois

On a vu la fiscalité et les ressorts de transmission pour les particuliers. La suite est un cas à part, mais très fréquent dans la vraie vie patrimoniale : que faire de la trésorerie d’une société (holding, SCI, association) quand on veut la faire travailler sans sortir du cadre assurantiel ? C’est précisément là que le contrat de capitalisation se distingue, car il est accessible aux personnes morales — contrairement à l’assurance vie.

6.1 Quelles sociétés peuvent ouvrir un contrat de capitalisation ?

En pratique, la règle de base est simple : l’assurance vie est réservée aux personnes physiques, alors que le contrat de capitalisation peut être souscrit par une personne morale… à condition que l’assureur considère que la structure est bien dans une logique patrimoniale. En pratique, il s’agit souvent de placer une trésorerie stable (par exemple après cession d’une activité, ou après une vente d’actif immobilier), pas de gérer une trésorerie d’exploitation qui doit rester ultra‑liquide.

Voici les profils généralement acceptés par les assureurs, et ceux qui posent plus de difficultés.

| Type de société | Éligibilité | Conditions particulières |

|---|---|---|

| Société patrimoniale (> 90% activité = gestion patrimoine) | Oui | Vérification par l’assureur |

| Holding passive | Oui | Objet social = gestion de patrimoine |

| SCI (gestion biens immobiliers) | Oui | IR ou IS selon option |

| Association loi 1901 | Oui | Sous conditions |

| Fondation | Oui | Sous conditions |

| Société commerciale / d’exploitation | Difficile | Trésorerie excédentaire non liée à l’activité |

| EURL / SARL | Possible | Si activité patrimoniale prépondérante |

Le point de vigilance, c’est la notion d’activité patrimoniale prépondérante. Une société d’exploitation peut avoir du mal à être acceptée si la trésorerie à placer reste trop liée au besoin de roulement de l’activité (ou si l’assureur estime qu’il y a un risque de retraits rapides). À l’inverse, une structure clairement patrimoniale est dans le « bon couloir » : typiquement une holding patrimoniale, ou une SCI qui capitalise des loyers.

Dès lors que l’éligibilité est assurée, la question devient le calendrier : pour une société à l’IS, l’enjeu n’est pas seulement d’être éligible. Il faut aussi choisir le bon moment, car la fiscalité annuelle dépend du TME, figé à la souscription.

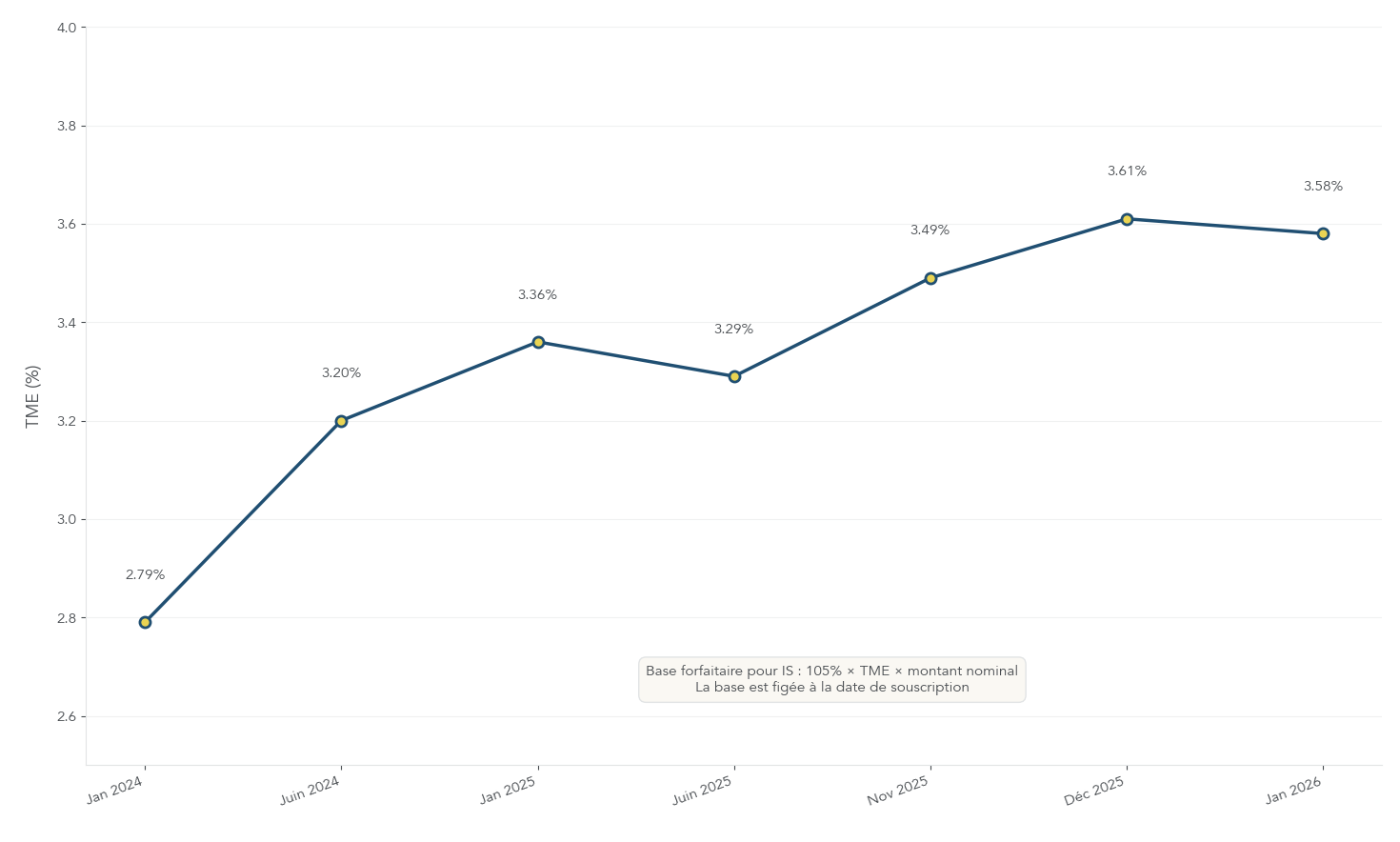

6.2 IS, TME et choix du bon moment pour souscrire

Pour une société soumise à l’IS, la fiscalité du contrat de capitalisation ne fonctionne pas comme pour un particulier : on est sur une taxation forfaitaire annuelle, calculée à partir du TME (Taux Moyen d’Emprunt d’État) en vigueur au moment de la souscription. La formule est la suivante : base forfaitaire = 105 % × TME × montant nominal. Et surtout, ce TME est figé à l’ouverture du contrat.

Autrement dit : si vous souscrivez quand le TME est bas, vous réduisez structurellement la base imposable annuelle de la société, potentiellement pour des années. L’historique récent montre bien l’enjeu.

| Mois | TME |

|---|---|

| Janvier 2026 | 3,58% |

| Décembre 2025 | 3,61% |

| Novembre 2025 | 3,49% |

| Juin 2025 | 3,29% |

| Janvier 2025 | 3,36% |

| Juin 2024 | 3,20% |

| Janvier 2024 | 2,79% |

Pas de suspense : souscrire avec un TME à 2,79 % (01/2024) est mécaniquement plus avantageux qu’avec un TME à 3,61 % (12/2025). Prenons une illustration simple : avec un TME de 3,58 % (01/2026), la base forfaitaire annuelle devient 105 % × 3,58 % = 3,76 % du nominal. Sur 500 000 € de nominal, cela représente 18 800 € de base par an, imposée à l’IS.

Astuces importantes

Pour les holdings et SCI à l’IS, la date d’ouverture est un vrai levier de fiscalité, car elle fixe la base annuelle.

- Si le TME est bas au moment où vous placez une grosse trésorerie, vous « verrouillez » une base imposable plus faible pour toute la durée.

- À l’inverse, ouvrir en période de TME haut crée une avance d’IS plus lourde chaque année, même si les gains réels sont modestes.

- Avant de souscrire, faites un calcul rapide : base forfaitaire = 105 % × TME × nominal, puis appliquez votre taux d’IS.

Cette approche ne remplace pas l’analyse globale, mais elle évite de se tromper sur un paramètre qui, lui, ne se rattrape pas après coup.

Gardez cette règle en tête : une fois le sujet du TME compris, un autre point devient déterminant dans la gestion de trésorerie, les contraintes spécifiques sur le fonds euro quand le contrat est détenu par une personne morale, car elles influencent la répartition fonds euro / unités de compte.

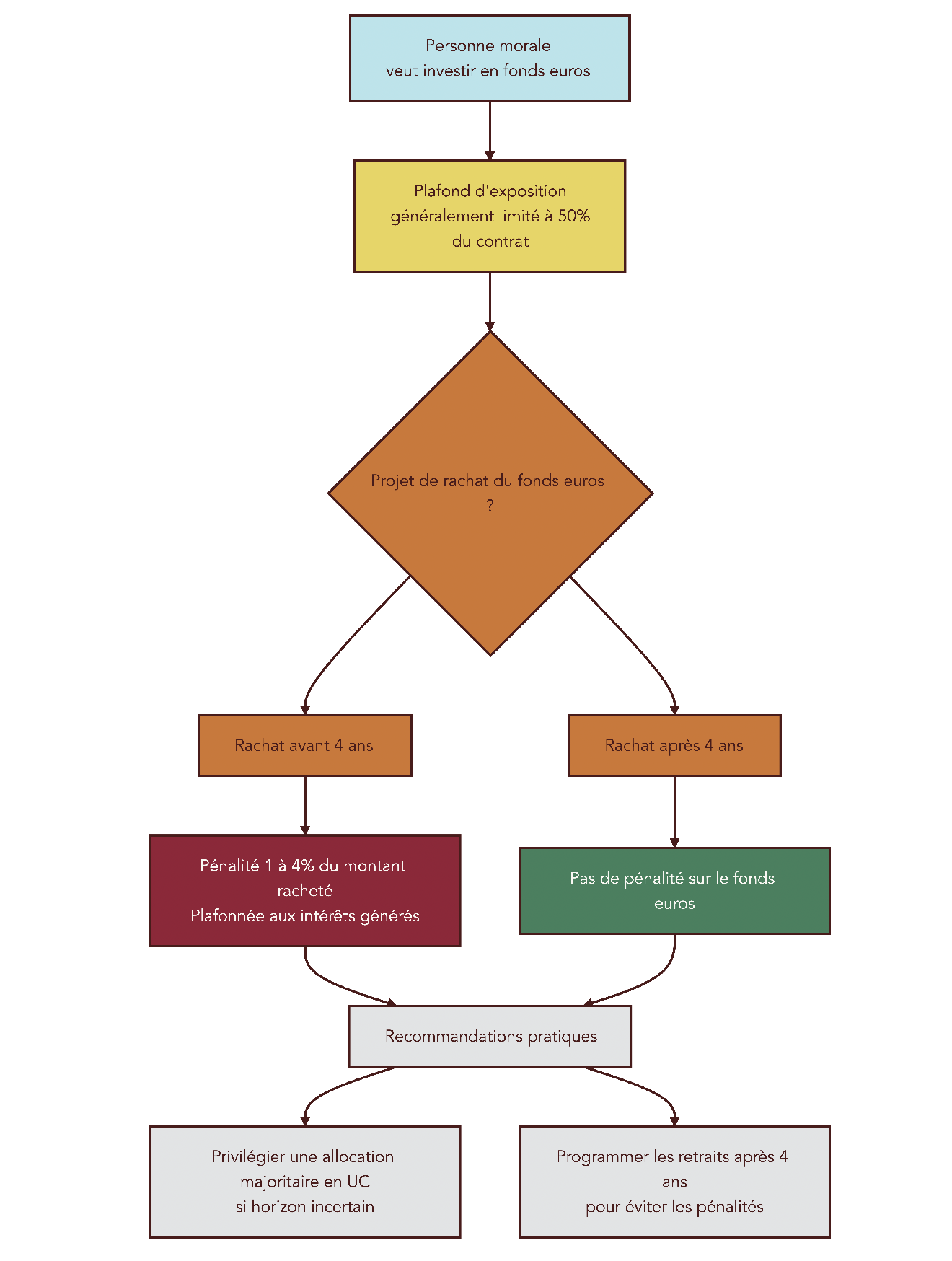

6.3 Contraintes sur le fonds euro et cas pratiques de stratégie de trésorerie

Quand une personne morale détient un contrat de capitalisation, la poche « fonds euro » n’a pas toujours la même souplesse que pour un particulier. Les assureurs limitent souvent son utilisation, principalement parce que le fonds euro est moins liquide et qu’ils veulent décourager les sorties rapides.

Voici les restrictions à connaître avant de construire votre allocation.

| Contrainte | Détail |

|---|---|

| Plafonnement fonds euro | Généralement limité à 50% du contrat |

| Pénalité rachat < 4 ans | 1-4% du montant racheté sur le fonds euro, plafonné aux intérêts générés |

| Justification | Protection de l’assureur contre les retraits rapides sur un actif peu liquide |

| Contournement | Investir majoritairement en UC ou attendre 4 ans avant rachat fonds euro |

Concrètement, cela pousse à distinguer deux poches de trésorerie : celle qui doit rester disponible pour l’activité (à ne pas enfermer), et celle qui est vraiment « stable » sur plusieurs années, que l’on peut investir plus sereinement.

Deux cas pratiques aident à visualiser la logique.

- Cas SCI à l’IR avec 200 000 € de trésorerie : la société est fiscalement transparente. Les gains sont imposés chez les associés, comme s’ils détenaient le contrat en direct, avec l’abattement après 8 ans applicable individuellement. Ici, le contrat de capitalisation sert surtout d’enveloppe de capitalisation et de gestion (arbitrages sans fiscalité), tout en gardant une fiscalité des rachats alignée sur celle des personnes physiques.

- Cas holding à l’IS avec 500 000 € : si la souscription a été faite en 01/2026 (TME 3,58 %), on retombe sur une base forfaitaire de 18 800 € par an (soit 4 700 € d’IS/an au taux de 25 %), puis une régularisation au rachat selon que les gains réels sont inférieurs ou supérieurs au cumul forfaitaire déjà taxé. Côté allocation, il faut intégrer les règles du fonds euro : 50 % maximum et horizon plutôt supérieur à 4 ans pour éviter la pénalité.

Très bien. Maintenant, mettons le tout en perspective internationale : pour certains patrimoines importants ou des situations internationales, une autre option apparaît, le contrat luxembourgeois, avec une protection juridique et opérationnelle très spécifique.

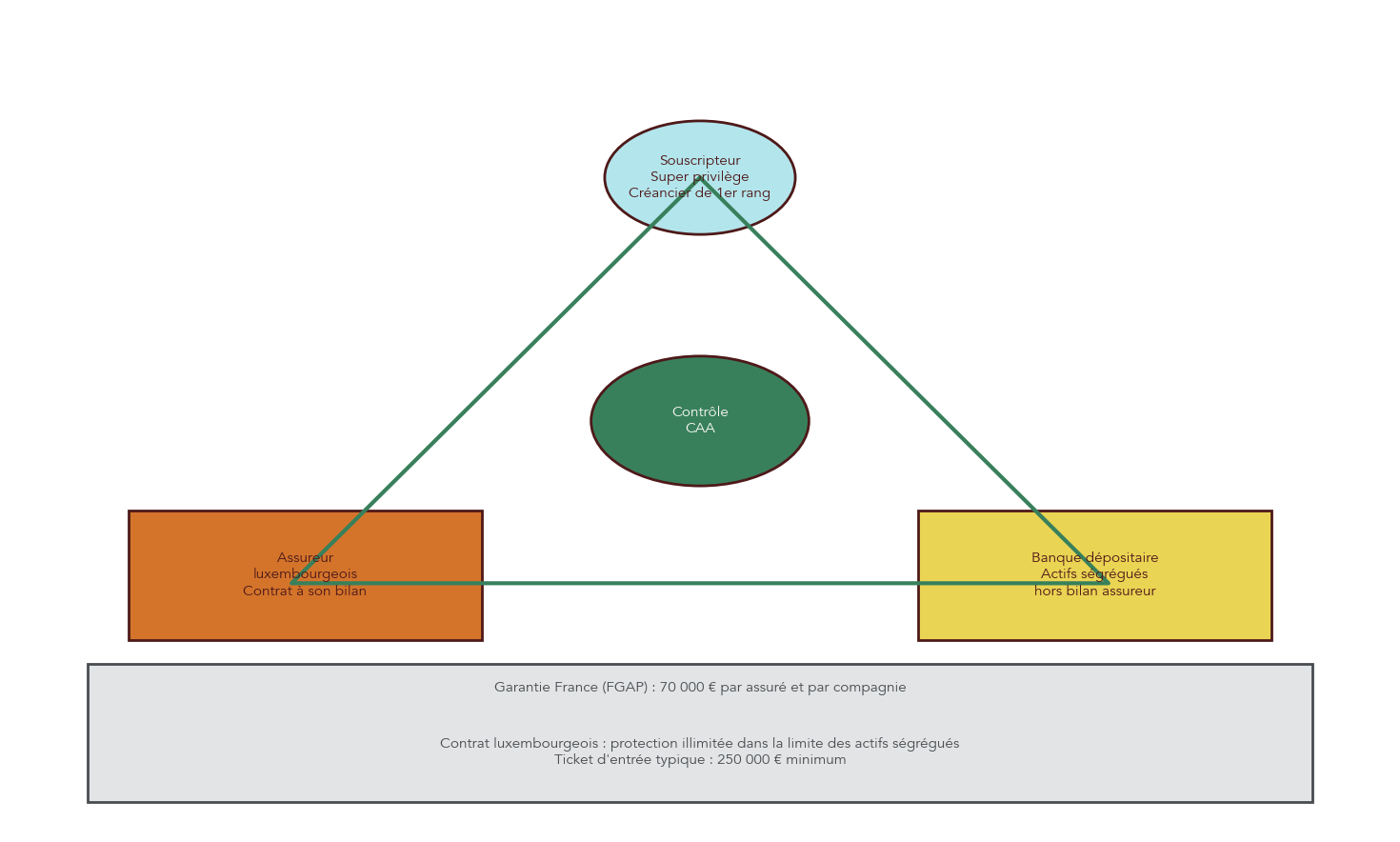

6.4 Le contrat de capitalisation luxembourgeois : protections, avantages, limites

Le Luxembourg ne change pas la nature du contrat (on reste sur une enveloppe de type assurance/capitalisation), mais il change fortement la protection de vos avoirs. Deux notions structurent le sujet : le super privilège et le triangle de sécurité.

Le super privilège signifie que le souscripteur devient créancier de 1er rang en cas de défaillance de l’assureur, avec remboursement prioritaire sur des actifs ségrégués. La nuance clé est la suivante : cette protection est illimitée dans la limite des actifs ségrégués, alors qu’en France la garantie du FGAP (Fonds de Garantie des Assurances de Personnes) est plafonnée à 70 000 € par assuré et par compagnie.

| Protection | Description |

|---|---|

| Super privilège | Le souscripteur est créancier de 1er rang en cas de défaillance de l’assureur, avec remboursement prioritaire et illimité sur les actifs ségrégués (avant même l’État luxembourgeois) |

| Triangle de sécurité | Actifs ségrégués chez un dépositaire tiers (banque dépositaire), distincts du bilan de l’assureur |

| Contrôle CAA | Commissariat aux Assurances (autorité luxembourgeoise) supervise la séparation des actifs |

| Différence avec la France | En France, le FGAP garantit les contrats à hauteur de 70 000 € par assuré et par compagnie. Au Luxembourg, la protection par le super privilège est illimitée dans la limite des actifs ségrégués |

Sur les avantages « pratiques », le contrat luxembourgeois se distingue aussi par une neutralité fiscale (c’est la fiscalité du pays de résidence qui s’applique) et une portabilité appréciée des expatriés. Il peut aussi donner accès à des supports plus spécifiques (FID, Private Equity) et à une gestion sur‑mesure pour gros patrimoines.

En contrepartie, il faut accepter des contraintes claires : un ticket d’entrée autour de 250 000 €, des frais potentiellement plus élevés, et une complexité administrative supérieure. Et, point important : pour un résident français, il n’apporte pas d’avantage fiscal supplémentaire par rapport à un très bon contrat français.

Au final, le Luxembourg est une solution de niche pour des profils bien identifiés : expatriés (ou mobilité à venir), recherche de sécurité maximale, patrimoine financier souvent supérieur à 500 000 €, ou besoin de supports spécifiques. Pour beaucoup de résidents français avec un patrimoine inférieur à 250 000 €, un contrat français compétitif suffit largement.

Pour une présentation complète du super‑privilège, du triangle de sécurité et des cas où le contrat luxembourgeois a un intérêt, consultez : Assurance‑vie au Luxembourg.

Après ces cas particuliers, on revient à une question très concrète : comment choisir un bon contrat de capitalisation, comparer les offres, et éviter les erreurs qui coûtent cher sur la durée.

7. Choisir et optimiser son contrat de capitalisation

Le contrat de capitalisation est une enveloppe. Donc, comme pour l’assurance vie, tout se joue ensuite dans le choix du contrat (frais, qualité des supports, solidité de l’assureur) et dans l’usage que vous en faites (arbitrages, rachats, transmission). On passe ici en mode opérationnel.

7.1 Les critères à examiner avant de signer

En pratique, si vous devez comparer deux contrats de capitalisation, commencez par une checklist simple : les frais d’entrée, les frais annuels, puis la qualité de l’offre financière. Le marché du capi est moins « bousculé » que d’autres produits, donc on trouve encore des grilles tarifaires nettement moins compétitives chez certains acteurs traditionnels.

Voici les critères prioritaires et les seuils recommandés.

| Critère | Importance | Seuil recommandé | Impact |

|---|---|---|---|

| Frais sur versement | Critique | 0% | Économie immédiate à chaque versement |

| Frais de gestion UC | Critique | ≤ 0,60%/an | Impact cumulatif majeur sur 20 ans |

| Frais d’arbitrage | Élevée | 0% | Liberté de réallocation |

| Rendement fonds euro | Élevée | > 2,60% (moyenne 2024) | Performance sécurisée |

| Nombre et diversité UC | Élevée | > 300 UC dont ETF et SCPI | Capacité de diversification |

| Accessibilité personnes morales | Selon profil | Vérifier éligibilité | Indispensable pour sociétés |

| Solidité assureur | Élevée | Ratio solvabilité > 150% | Sécurité long terme |

| Qualité plateforme/app | Modérée | Ergonomie, suivi | Confort de gestion |

On retrouve ici un point déjà chiffré plus haut : quelques dixièmes de frais annuels de gestion finissent par peser très lourd sur la performance nette. Avant de signer, prenez aussi le temps de vérifier les frais des supports (ETF, fonds actifs, SCPI), car ils s’ajoutent aux frais du contrat.

Pour aller plus loin sur la logique globale de sélection des enveloppes et des supports, vous pouvez aussi lire notre méthode pour choisir ses placements.

Une fois les bons critères identifiés, le plus parlant est souvent de regarder des contrats concrets : on voit immédiatement ce que signifie « un contrat compétitif » en termes de frais et de gamme.

7.2 Comparatif de quelques contrats de référence

Plutôt que de rester théorique, voici un comparatif de contrats de capitalisation qui illustrent les standards actuels du marché : frais sur versement à 0 %, frais de gestion UC autour de 0,50 % à 0,60 %, et une offre de supports suffisamment large pour construire une allocation sérieuse.

| Contrat | Assureur | Frais versement | Frais gestion UC | Fonds euro 2024 | Nombre UC | Ticket entrée | SCPI disponibles |

|---|---|---|---|---|---|---|---|

| Linxea Spirit Capitalisation 2 | Spirica (Crédit Agricole) | 0% | 0,50% | 3,13% / 3,31% | 700+ | 500 € | 31 |

| Lucya Cardif Capi | BNP Paribas Cardif | 0% | 0,50% | 2,75% | 1 000+ | 500 € | 6 |

| Placement-direct Capi | SwissLife | 0% | 0,60% | 2,30% | 600+ | 500 € | 15 |

| Croissance Avenir Capi | Suravenir (Crédit Mutuel) | 0% | 0,60% | 2,50% | 800+ | 100 € | 20 |

| Capi Stratégic Premium | SwissLife | Négociables | 0,80% | 2,30% | 600+ | 3 000 € | 12 |

| Target+ Capi | Primonial | Négociables | 0,85% | 2,40% | 500+ | 10 000 € | 25 |

Un contrat comme Linxea Spirit Capitalisation 2 illustre bien ce qu’on peut viser : 0 % de frais sur versement, 0,50 % de frais de gestion sur unités de compte, deux fonds euros affichant 3,13 % et 3,31 % en 2024, et une gamme très large (plus de 700 UC et 31 SCPI), avec un ticket d’entrée à 500 €. Ce n’est pas une promesse de performance future, mais un bon repère de compétitivité sur les frais et la profondeur de gamme.

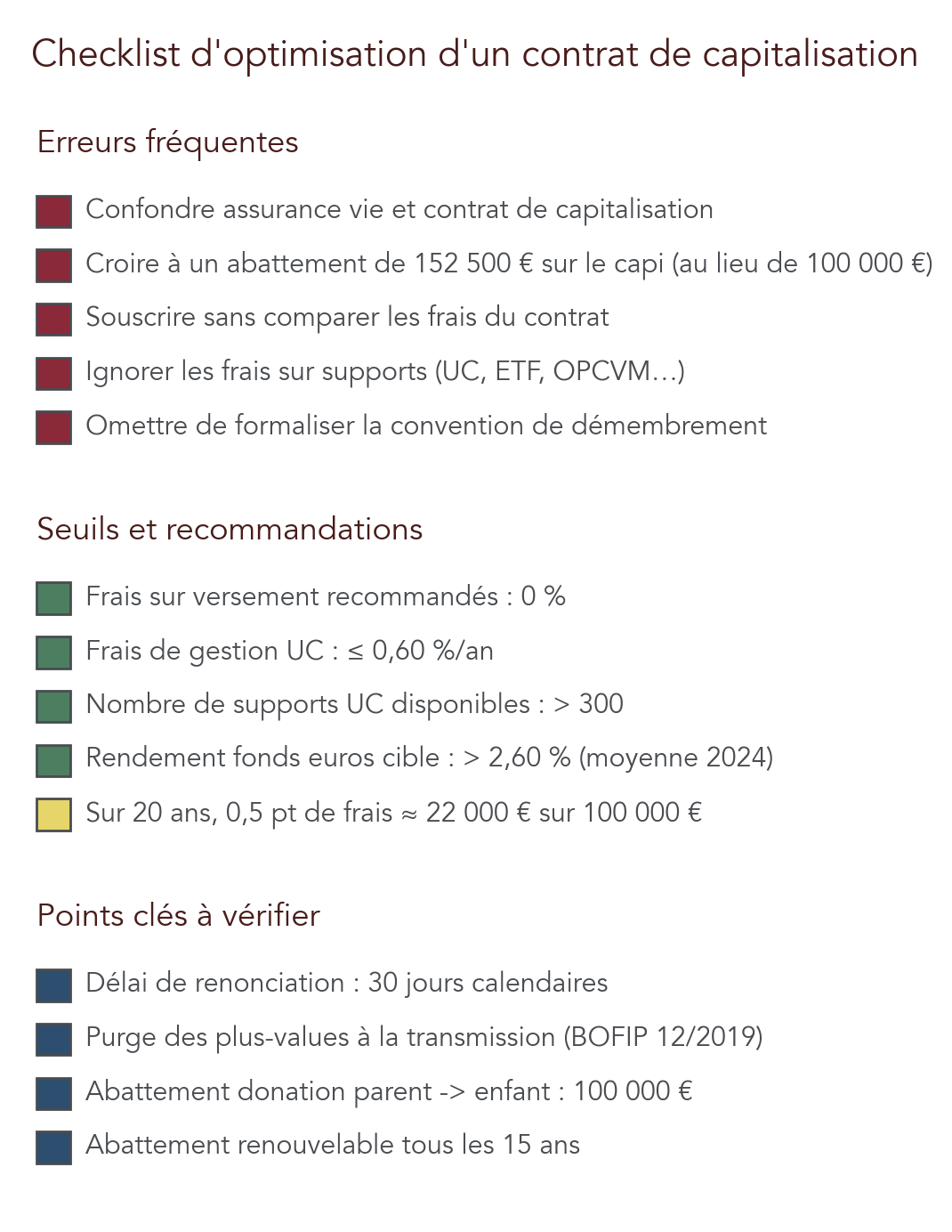

Une fois le contrat choisi, l’étape suivante consiste à éviter les pièges classiques : confondre assurance vie et capi, mal utiliser les abattements, ou oublier la convention en cas de démembrement. C’est souvent là que les erreurs coûtent le plus cher.

7.3 Erreurs fréquentes et checklist d’optimisation

Les erreurs sur un contrat de capitalisation ne viennent pas d’une mauvaise « bourse ». Elles viennent d’une confusion de régime (transmission, abattements), d’un contrat trop chargé en frais, ou d’un montage patrimonial incomplet (démembrement sans convention). La liste ci-dessous sert de checklist avant d’ouvrir, ou pour auditer un contrat existant.

| Erreur / Confusion | Explication | Conséquence | Solution |

|---|---|---|---|

| Confondre AV et contrat de capitalisation | Penser qu’ils ont les mêmes avantages successoraux | Stratégie de transmission sous-optimale | Bien distinguer les régimes (152 500 € AV vs 100 000 € capi) |

| Croire que le capi a l’abattement 152 500 € | C’est exclusif à l’assurance vie | Déception au décès | Clarifier avec un notaire/CGP |

| Souscrire chez sa banque sans comparer | Frais souvent 2-3× plus élevés | Perte de performance significative | Comparer avec les contrats en ligne |

| Ignorer les frais des supports | Se focaliser uniquement sur les frais du contrat | Coût total sous-estimé | Vérifier les frais courants des UC choisies |

| Ne pas profiter de l’abattement 8 ans | Racheter sans optimiser la fiscalité | Impôt évitable | Attendre 8 ans si possible, racheter sous l’abattement |

| Oublier la purge des PV en donation | Ne pas planifier la transmission du vivant | Opportunité fiscale manquée | Étudier la donation (notamment démembrée) |

| Souscrire pour une société commerciale | Éligibilité restreinte aux sociétés patrimoniales | Refus de l’assureur | Vérifier l’éligibilité en amont |

| Ne pas rédiger de convention de démembrement | En cas de démembrement, droits usufruitier/NP flous | Conflits entre héritiers | Faire rédiger la convention par un notaire |

Si vous cochez deux cases ou plus côté « erreurs », ce n’est pas grave. L’intérêt d’une enveloppe comme le contrat de capitalisation, c’est qu’on peut souvent corriger : changer de contrat, réviser l’allocation, planifier des rachats après 8 ans, ou sécuriser juridiquement un démembrement.

Et si vous sentez que l’arbitrage fiscal/successoral dépasse votre situation (famille recomposée, objectifs contradictoires, société à l’IS), il peut être pertinent de vous faire accompagner pour choisir un conseiller financier.

Maintenant qu’on sait sélectionner un contrat et éviter les confusions, on peut passer à la vue d’ensemble : les avantages, les limites, et surtout les profils pour lesquels le contrat de capitalisation fait réellement la différence.

8. Synthèse : avantages, inconvénients, profils types et arbitrages clés

Après les mécanismes, les cas sociétés et le Luxembourg, il reste la question que tout lecteur finit par se poser : est‑ce un bon choix pour moi ? La réponse dépend rarement d’un seul critère. Elle dépend d’un usage précis (donation, démembrement, trésorerie de société, versements après 70 ans) et d’une comparaison honnête avec l’assurance vie.

8.1 Avantages : quand le contrat de capitalisation fait vraiment la différence

Le contrat de capitalisation n’est pas « meilleur » que l’assurance vie par nature. Il devient très puissant quand on exploite ses atouts patrimoniaux spécifiques, en particulier sur la donation et l’usage en personne morale.

| Avantage | Explication détaillée | Impact pratique |

|---|---|---|

| Donation possible du vivant | Contrairement à l’AV, le contrat peut être transmis par donation avec purge des plus-values latentes | Anticipation de la succession, économie de droits |

| Conservation par l’héritier | Le décès n’entraîne pas le dénouement ; l’héritier conserve l’antériorité fiscale | Flexibilité pour l’héritier, pas de décision forcée |

| Purge des plus-values (BOFIP 2019) | En cas de transmission à titre gratuit, les gains antérieurs ne sont plus imposés | Économie potentielle de plusieurs milliers d’euros |

| Accès personnes morales | Seul équivalent de l’AV pour les sociétés patrimoniales, holdings, SCI | Valorisation de la trésorerie d’entreprise |

| Démembrement optimisant | Transmission de la nue-propriété avec usufruit réservé, décote selon art. 669 | Réduction significative des droits de donation |

| Fiscalité identique à l’AV | PFU ou barème IR, abattement 4 600/9 200 € après 8 ans | Pas de surcoût fiscal par rapport à l’AV |

| Exclusion IFI (hors fraction immobilière) | Les UC financières et le fonds euro ne sont pas dans l’assiette IFI | Optimisation pour les patrimoines > 1,3 M€ |

| Arbitrages sans fiscalité | Réallocation possible au sein du contrat sans imposition | Souplesse de gestion |

| Pas de limite d’âge | Souscription possible à tout âge, recommandé pour les personnes d’âge élevé | Solution pour les seniors souhaitant épargner |

| PS maintenus à 17,2% (LFSS 2026) | Exclusion de la hausse des PS à 18,6% applicable aux autres placements | Avantage comparatif renforcé depuis 2026 |

Ce tableau raconte une seule histoire : le capi est une enveloppe d’investissement qui prend tout son sens quand on raisonne « gestion de patrimoine », pas seulement placement. Si votre sujet est la transmission du patrimoine, la donation (notamment démembrée) et la purge des plus‑values peuvent changer l’économie globale d’une stratégie.

À l’inverse, ces avantages ont un revers : dans certains cas, le contrat de capitalisation est moins adapté que l’assurance vie ou d’autres solutions. Il faut le dire clairement.

8.2 Inconvénients et limites : dans quels cas éviter le capi ?

Le principal point faible du contrat de capitalisation, c’est qu’il ne bénéficie pas du régime successoral dérogatoire de l’assurance vie. C’est logique : juridiquement, c’est un actif patrimonial « classique ». Si vous n’exploitez pas ses avantages spécifiques (donation, démembrement, trésorerie de société), vous risquez de payer sa complexité sans contrepartie.

| Inconvénient | Explication détaillée | Qui est concerné ? |

|---|---|---|

| Droits de succession | Soumis au barème de droit commun, pas au régime dérogatoire de l’AV | Héritiers au décès (sauf si donation anticipée) |

| Pas d’abattement 152 500 € | L’abattement spécifique de l’AV ne s’applique pas | Transmission au décès avec versements avant 70 ans |

| Pas de clause bénéficiaire | Transmission selon dévolution successorale légale, pas de liberté de désignation | Souscripteur souhaitant transmettre à un tiers non-héritier |

| Fonds euro limité pour personnes morales | Souvent plafonné à 50%, avec pénalités < 4 ans | Sociétés à l’IS |

| Moins connu du marché | Offre moins développée, conseil parfois moins disponible | Tous les épargnants |

| Complexité pour personnes morales IS | Taxation forfaitaire annuelle, régularisation au rachat | Dirigeants de sociétés IS |

| Ticket d’entrée parfois élevé (Luxembourg) | 250 000 € minimum pour les contrats luxembourgeois | Patrimoines modestes |

Le message à retenir est simple : le capi est un produit « de stratégie ». Si votre objectif principal est de transmettre hors succession à une personne de votre choix (ami, association), l’assurance vie garde un avantage structurel grâce à la clause bénéficiaire.

Avec cette grille avantages/limites, on peut maintenant dessiner des profils types. C’est souvent la façon la plus rapide de se situer et de décider si le contrat de capitalisation doit devenir une brique centrale, ou rester optionnel.

8.3 Quels profils pour le capi ? Et comment l’articuler avec l’assurance vie ?

Plutôt que de chercher une réponse universelle, on gagne du temps en se demandant : « dans quelle case je suis ? ». Les profils ci-dessous reprennent les situations où le contrat de capitalisation est le plus souvent pertinent, et celles où l’assurance vie reste le socle.

| Profil | Pertinence du contrat de capitalisation | Justification |

|---|---|---|

| Personne > 70 ans souhaitant transmettre | Très élevée | Évite la limite 30 500 € de l’AV après 70 ans |

| Parent souhaitant donner de son vivant | Très élevée | Donation avec purge PV, démembrement possible |

| Dirigeant avec holding patrimoniale | Très élevée | Placement de trésorerie avec report d’imposition |

| Épargnant ayant atteint 152 500 €/bénéficiaire en AV | Élevée | Complémentarité pour le surplus |

| Famille nombreuse (5 enfants ou plus) | À étudier | 5 × 100 000 € capi vs 5 × 152 500 € AV |

| Jeune actif sans objectif transmission | Modérée | AV souvent suffisante |

| Épargnant souhaitant transmettre à un ami | Faible | AV avec clause bénéficiaire préférable |

Deux idées reviennent presque toujours dans les stratégies patrimoniales abouties.

- L’assurance vie fait office de couteau suisse grand public, notamment pour la transmission hors succession et la souplesse de la clause bénéficiaire.

- Le contrat de capitalisation devient une enveloppe avancée : donation du vivant, démembrement, versements après 70 ans, ou trésorerie de personne morale.

Et pour les seniors, la réflexion s’inscrit souvent dans un sujet plus large (besoin de revenus, sécurisation, horizon). Si c’est votre cas, vous pouvez aussi relier ce choix à la façon de préparer sa retraite.

Une fois votre profil repéré, il reste un support de synthèse qui fait gagner du temps : un tableau d’arbitrages par objectif, pour vérifier rapidement que vous n’êtes pas en train de choisir l’enveloppe « par réflexe ».

8.4 Tableau des arbitrages AV vs contrat de capitalisation

Ce tableau résume les situations les plus fréquentes et l’enveloppe qui répond le mieux à l’objectif. L’idée n’est pas de remplacer une analyse au cas par cas, mais de vous donner un repère fiable.

| Situation / Objectif | Meilleur choix | Raison clé |

|---|---|---|

| Transmettre à des bénéficiaires librement choisis (hors héritiers légaux) | Assurance vie | Clause bénéficiaire + hors succession |

| Transmettre à ses enfants, versements < 70 ans, capital < 152 500 €/enfant | Assurance vie | Abattement 152 500 €/bénéficiaire > 100 000 € |

| Transmettre à ses enfants, versements > 70 ans, capital important | Contrat de capitalisation | 100 000 €/enfant > 30 500 € global + purge PV |

| Anticiper transmission du vivant (donation) | Contrat de capitalisation | Seul contrat permettant la donation |

| Donner avec démembrement (usufruit réservé) | Contrat de capitalisation | Démembrement + purge PV + abattements |

| Permettre aux héritiers de conserver le contrat | Contrat de capitalisation | Non-dénouement + antériorité conservée |

| Placer la trésorerie d’une société | Contrat de capitalisation | Seul produit accessible aux personnes morales |

| Optimiser IFI avec patrimoine immobilier | Contrat de capitalisation | Exclusion IFI (sauf fraction immo) identique, mais donation possible pour réduire patrimoine taxable |

| Diversification maximale des enveloppes | Les deux | Complémentarité stratégique |

| Fiscalité des rachats | Égalité | Identique (PFU, abattement 8 ans) |

Pour finir, on aligne maintenant, sur une seule vue d’ensemble, les différences de nature juridique, de fiscalité et de transmission. Cela permet de tout relire d’un coup, sans se perdre dans les détails.

8.5 Tableau récapitulatif Capi vs Assurance Vie

Ce tableau reprend les éléments structurants que l’on a déroulés tout au long du guide : ce que ces deux enveloppes ont en commun pendant la vie du contrat, et ce qui change réellement au moment de transmettre.

| Aspect | Contrat de capitalisation | Assurance vie | Implication pratique |

|---|---|---|---|

| Nature juridique | Produit d’épargne pur, sans aléa viager | Contrat d’assurance avec clause bénéficiaire | Le capi est un actif patrimonial transmissible |

| Fiscalité des rachats | PFU 30% ou barème IR ; abattement 8 ans (4 600 €/9 200 €) | Identique | Aucun avantage/désavantage en vie du contrat |

| Prélèvements sociaux | 17,2% (exclus de la hausse à 18,6% depuis 2026) | Identique | Avantage par rapport à d’autres placements |

| Transmission au décès | Intègre succession ; droits de mutation classiques | Hors succession ; abattement 152 500 €/bénéficiaire (< 70 ans) | AV plus favorable pour versements avant 70 ans |

| Transmission > 70 ans | Abattement 100 000 €/enfant | 30 500 € global (mais gains exonérés) | Capi souvent plus favorable selon le montant |

| Donation du vivant | Possible (purge des PV depuis 2019) | Impossible | Avantage majeur du capi |

| Personnes morales | Accessible (holdings, SCI, associations) | Réservé aux personnes physiques | Capi = seule option pour sociétés |

| Conservation par héritier | Avec antériorité fiscale | Dénouement automatique | Flexibilité successorale du capi |

| Profils prioritaires | > 70 ans, donation anticipée, démembrement, PM | Transmission hors succession, bénéficiaires multiples | Complémentarité recommandée |

Conclusion

Au final, le contrat de capitalisation fait figure d’enveloppe jumelle de l’assurance vie pendant la phase d’épargne, mais attention : la logique change complètement dès qu’on parle de donation et de succession. La clé à retenir est simple : la capi relève des abattements de droit commun de 100 000 euros par enfant, tandis que l’assurance vie conserve son abattement spécifique de 152 500 euros par bénéficiaire, d’où, selon nous, l’intérêt de combiner les deux plutôt que d’en opposer une à l’autre. En pratique, deux astuces sont a retenir : la donation en nue‑propriété d’un contrat de capitalisation, qui permet de purger les plus‑values et de profiter du barème de l’article 669, et l’usage ciblé de l’assurance vie pour transmettre à un tiers via la clause bénéficiaire.

Pour avancer, vous pouvez à présent creuser le fonctionnement détaillé de l’assurance vie et des abattements de donation, afin de bâtir un duo AV plus capi adapté à votre situation familiale. Ceux qui envisagent de transmettre tout en gardant la main sur les revenus auront aussi tout intérêt à approfondir le démembrement de propriété et la convention de quasi‑usufruit. Enfin, si vous êtes dirigeant ou à la tête d’une SCI, un détour par nos articles sur le placement de trésorerie d’entreprise et sur l’IFI vous aidera à intégrer le contrat de capitalisation dans une stratégie patrimoniale plus large, avec les mêmes exigences de clarté chiffrée et d’analyse que celles de ce guide.

FAQ – Questions fréquemment posées

Comment fonctionne concrètement un contrat de capitalisation ?

Le contrat de capitalisation est un produit d’épargne de long terme proposé par un assureur. Vous versez un capital initial puis des versements libres ou programmés, investis sur les mêmes supports qu’une assurance vie : fonds en euros, unités de compte (OPCVM, ETF, SCPI, private equity, fonds structurés). Vous arbitrez librement entre ces supports sans déclencher d’impôt tant que l’argent reste dans l’enveloppe. Pour récupérer des fonds, vous effectuez un rachat partiel (le contrat reste ouvert) ou total (clôture). Sur le plan fiscal, seule la part de gains incluse dans le rachat est imposée selon la règle du prorata, au PFU ou au barème, avec abattement annuel après 8 ans (4 600 € / 9 200 €). Contrairement à l’assurance vie, il n’y a pas de clause bénéficiaire : au décès, le contrat intègre la succession et peut être conservé par les héritiers en conservant son antériorité fiscale.

Quelle est la différence entre une assurance vie et un contrat de capitalisation ?

Pendant la vie du contrat, l’assurance vie et la capi fonctionnent de façon similaire : mêmes supports, mêmes arbitrages, même fiscalité des rachats (PFU 30 % ou barème IR, abattement après 8 ans) et mêmes prélèvements sociaux à 17,2 % (hors hausse à 18,6 % depuis 2026). La vraie différence est juridique et successorale. L’assurance vie se dénoue au décès et verse le capital hors succession aux bénéficiaires désignés, avec l’abattement spécifique de 152 500 € par bénéficiaire pour les versements avant 70 ans. Le contrat de capitalisation, lui, est un actif patrimonial sans clause bénéficiaire : il intègre la succession et applique les abattements de droit commun (100 000 € par enfant). Il peut être donné du vivant et reste accessible aux personnes morales, ce qui n’est pas le cas de l’assurance vie.

Quelle est la fiscalité d’un contrat de capitalisation en cas de rachat ?

Seule la part de gains comprise dans un rachat est imposée ; le capital versé n’est jamais taxé. Depuis 2018, le régime par défaut est le PFU : 12,8 % d’impôt + 17,2 % de prélèvements sociaux, soit 30 %. Après 8 ans, vous bénéficiez d’un abattement annuel sur les gains retirés de 4 600 € (célibataire) ou 9 200 € (couple). Au-delà, la fraction de gains est imposée à 7,5 % pour la part de primes ≤ 150 000 €, puis à 12,8 % au-delà, toujours + 17,2 % de PS. L’option pour le barème progressif de l’impôt sur le revenu reste possible et avantageuse pour les faibles TMI. En pratique, on planifie des retraits annuels dont la part de gains reste inférieure à l’abattement après 8 ans pour neutraliser l’IR.

Comment transmettre son patrimoine avec un contrat de capitalisation, et peut-on éviter des droits de succession ?

Le contrat de capitalisation se prête bien à une transmission anticipée par donation, en pleine propriété ou en nue-propriété, avec les abattements de droit commun (100 000 € par enfant tous les 15 ans). Depuis le BOFIP du 20/12/2019, la transmission à titre gratuit purge les plus-values latentes : la base fiscale du donataire ou de l’héritier devient la valeur vénale au jour de la transmission. Il est possible de recourir au démembrement en appliquant le barème de l’article 669 du CGI, et sécuriser les modalités par une convention de quasi-usufruit. Les héritiers peuvent aussi conserver le contrat avec son antériorité fiscale, ce qui offre de la souplesse. On ne supprime pas les droits de succession, mais on les réduit en combinant abattements, décote de la nue-propriété et purge des plus-values.

Quels sont les inconvénients d’un contrat de capitalisation par rapport à l’assurance vie ?

Le principal inconvénient apparaît à la succession : le contrat de capitalisation ne bénéficie pas de l’abattement de 152 500 € par bénéficiaire réservé à l’assurance vie pour les versements avant 70 ans. Au décès, il intègre l’actif successoral et subit les droits de mutation de droit commun après abattements. L’absence de clause bénéficiaire limite aussi la capacité à transmettre hors succession à un tiers ou à une association. Pour les personnes morales soumises à l’IS, la fiscalité est plus technique (taxation forfaitaire annuelle fondée sur le TME, avec régularisation au rachat). L’accès au fonds en euros est souvent plafonné à 50 %, avec pénalités en cas de rachat avant 4 ans sur cette poche. Enfin, le marché est moins diffusé et certains contrats bancaires cumulent des frais plus élevés et une offre de supports moins attractive que les meilleurs contrats en ligne.