On voit de plus en plus de salariés, freelances ou étudiants ouvrir un compte sur une plateforme de trading après quelques vidéos de finfluenceurs, puis, en quelques semaines, perdre la quasi-totalité de leurs premiers dépôts sans vraiment comprendre ce qui s’est passé. Entre des CFD très risqués, un effet de levier mal maîtrisé, des frais cachés chez les courtiers en ligne et une confusion entre trading spéculatif et investissement de long terme, attention : il devient facile de s’égarer dans un univers où 61 % à 89 % des comptes perdent de l’argent.

Dans ce guide, on déroule, pas à pas, tout ce qu’il faut savoir pour vous lancer en trading de façon structurée, depuis la différence entre trading et investissement jusqu’au choix de la stratégie, de l’enveloppe fiscale et de la plateforme de trading, en passant par la gestion des risques et les principaux pièges du secteur.

1. Comprendre ce qu’est vraiment le trading

Avant de se lancer, nous allons d’abord clarifier la différence entre trading et investissement long terme, car les deux n’ont ni le même horizon ni les mêmes risques. Ensuite, nous recadrerons ce que l’on peut réellement attendre du trading, notamment l’idée de « vivre de son trading ». Enfin, nous entrerons dans les mécanismes concrets des marchés, des produits, de l’effet de levier et des ordres de bourse, pour que chaque décision repose sur des bases solides.

1.1 Clarifier trading vs investissement long terme

On commence souvent le trading avec l’idée générale de « gagner de l’argent en bourse », sans distinguer clairement deux réalités très différentes : le trading actif et l’investissement long terme.

En pratique, le trading consiste à acheter et vendre des instruments financiers de façon fréquente pour profiter des variations de court terme. L’horizon va de quelques secondes (scalping) à quelques jours ou semaines (swing trading). On peut utiliser des produits à effet de levier comme les CFD, ce qui permet d’augmenter artificiellement la taille des positions, mais aussi les risques de pertes rapides.

À l’inverse, l’investissement long terme repose sur l’achat d’actifs (actions, ETF) que l’on conserve plusieurs années, voire plusieurs décennies. L’objectif est de profiter de la croissance des entreprises et des marchés via les dividendes, les intérêts et les plus-values, sans recourir au levier. C’est la logique des ETF diversifiés en PEA (Plan d’Épargne en Actions) ou sur un compte-titres, avec des renforcements réguliers.

Historiquement, les grands indices actions ont offert des rendements annualisés élevés sur la longue durée : autour de 10,2–10,5 % par an pour le S&P 500, 8,9–9,2 % pour le CAC 40 dividendes réinvestis, environ 8,5–9 % pour le MSCI World sur plusieurs décennies. Ces chiffres illustrent le potentiel de l’investissement patient, mais attention : les performances passées ne garantissent pas les résultats futurs. Pour approfondir les performances historiques et leurs limites, un dossier dédié détaille ces trajectoires sur longue période.

En termes de finances personnelles, la différence est majeure. En pratique, l’investissement passif en ETF demande peu de temps de suivi, génère un stress limité et, sur 10–20 ans, a historiquement mieux résisté que la plupart des stratégies de trading actif. À l’inverse, le trading quotidien consomme beaucoup de temps, expose à une forte pression émotionnelle et conduit une majorité de particuliers à la perte, comme le montrent les statistiques des régulateurs.

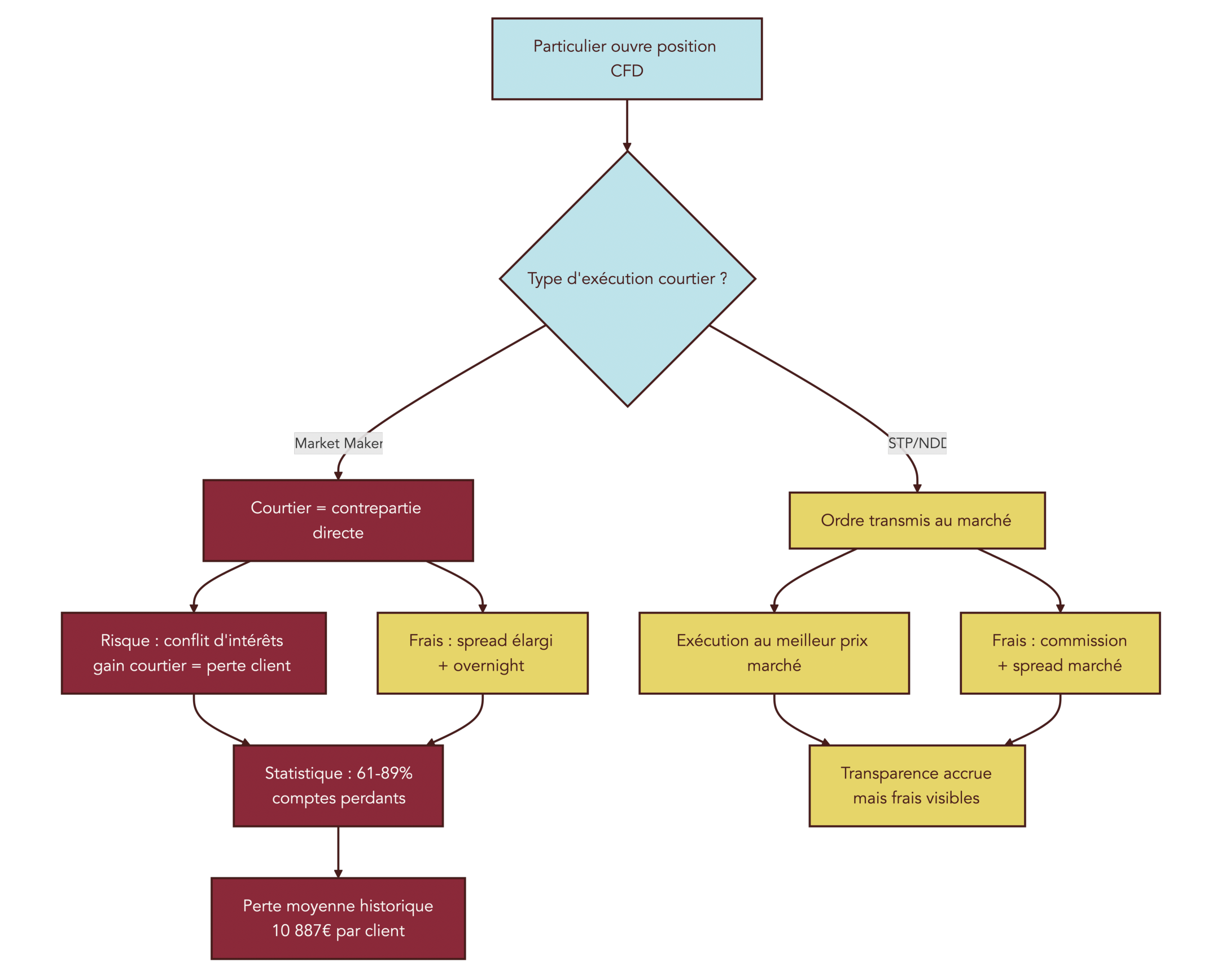

Les chiffres officiels sur les CFD sont parlants : selon l’AMF et l’ESMA, entre 61 % et 89 % des comptes de particuliers perdent de l’argent sur ces produits. Cette fourchette ne varie presque pas d’un courtier à l’autre ni d’une période à l’autre, ce qui montre que le problème est structurel, pas conjoncturel. À l’autre bout du spectre, une stratégie simple de gestion passive (ETF mondiaux, renforts réguliers, frais faibles) s’est révélée robuste sur la durée.

Si l’on ne devait retenir qu’une règle, ce serait celle-ci : pour l’immense majorité des particuliers, l’investissement passif (ETF, DCA, PEA) doit rester le cœur de la stratégie. Le trading peut venir en complément marginal, sur une petite poche de capital que l’on accepte de voir fluctuer fortement, voire de perdre, sans mettre en danger son patrimoine. Une part de 5–10 % du capital financier dans un premier temps reste un repère raisonnable.

Astuces importantes

Cette distinction entre trading et investissement permet déjà d’éviter plusieurs erreurs fréquentes.

- Commencer par un PEA (ou un compte-titres) avec des ETF diversifiés avant d’ouvrir un compte pour les produits très spéculatifs comme les CFD.

- Considérer le trading actif comme une activité annexe et expérimentale tant que le portefeuille long terme n’est pas en place.

- Limiter la part consacrée au trading spéculatif à une fraction réduite de son patrimoine, par exemple 5–10 % du capital financier dans un premier temps.

1.2 Fixer ses attentes : peut-on « vivre du trading » ?

Avec les réseaux sociaux, on voit fleurir des promesses de liberté financière en quelques mois grâce au trading. Pour évaluer ces discours, il faut ramener les chiffres à la réalité d’un niveau de vie concret.

Imaginons un trader individuel performant qui parvient à générer 10 % de rendement net par an sur son capital, ce qui est déjà un niveau très ambitieux et rare sur la durée. Avec un capital de 100 000 euros, cela représente 10 000 euros de gains annuels avant fiscalité. En France, ces gains sont soumis au PFU de 31,4 % en compte-titres ordinaire, soit un impôt d’environ 3 140 euros. Il reste donc environ 6 860 euros par an, soit un peu plus de 570 euros par mois.

On voit immédiatement le problème : même avec un rendement élevé, un capital de 100 000 euros ne permet pas de « vivre de son trading » au sens de financer logement, nourriture, charges et projets. Pour dégager l’équivalent d’un salaire net de 2 000 euros par mois avec ce même rendement annuel, il faudrait un capital de plusieurs centaines de milliers d’euros, et une régularité de performance que très peu de traders atteignent.

Les études disponibles convergent : moins de 5 % des traders particuliers seraient durablement gagnants. Sur les CFD, l’AMF a montré que, sur quatre ans, 89 % des clients étaient perdants avec une perte moyenne de 10 887 euros par personne. Les avertissements réglementaires récents parlent de 61 % à 89 % de comptes perdants selon les courtiers. Ces chiffres restent stables dans le temps, ce qui suggère que le trading, tel qu’il est pratiqué par la majorité, est structurellement défavorable.

Il faut aussi garder en tête que beaucoup de personnes qui se présentent comme « traders pros » cumulent en réalité plusieurs sources de revenus : salaires, prestations, vente de formations, affiliation à des courtiers, création de contenu, etc. Les revenus tirés du trading pur sont souvent minoritaires, voire ponctuels.

D’un point de vue de finances personnelles, la conclusion est claire : en phase d’apprentissage, il ne faut jamais compter sur le trading pour payer ses charges fixes ou remplacer un salaire. Le trading doit rester un poste variable, potentiellement à zéro pendant de longs mois, et non la base de son budget mensuel. Pour replacer la question du « vivre du trading » dans une perspective plus large, l’article sur l’indépendance financière détaille les sources de revenus passifs et la méthode pour estimer le capital nécessaire : Indépendance financière.

On peut désormais se concentrer sur la mécanique concrète des marchés et des produits.

2. Mécanismes fondamentaux : marchés, actifs et ordres

Maintenant que la différence entre trading spéculatif et investissement long terme est clarifiée, le point clé est de comprendre ce que l’on achète et vend réellement, comment les prix se forment et quels outils on utilise pour exécuter ses décisions. Nous allons d’abord voir comment fonctionnent les marchés et les grandes classes d’actifs accessibles, puis zoomer sur les CFD et l’effet de levier, avant de terminer par les principaux types d’ordres de bourse.

2.1 Comment fonctionnent les marchés et les types d’actifs disponibles

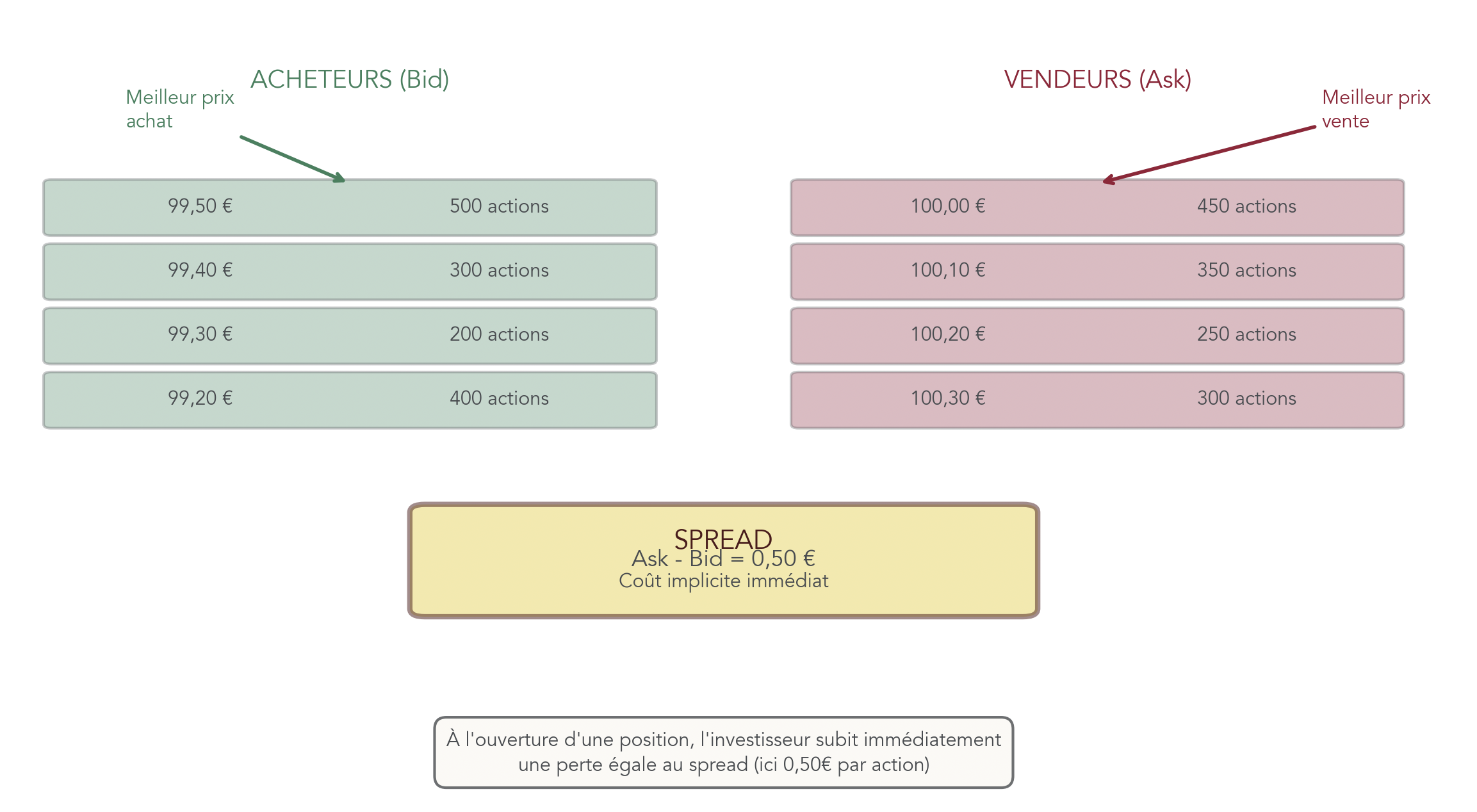

Sur un marché financier, chaque transaction résulte de la rencontre entre des ordres d’achat et des ordres de vente. À un instant donné, le meilleur prix proposé par les acheteurs s’appelle le prix bid et le meilleur prix demandé par les vendeurs s’appelle le prix ask. L’écart entre les deux, le spread, est un coût implicite : dès que vous ouvrez une position, vous « perdez » d’emblée ce spread.

Prenons un exemple simple : sur une action, le bid est à 99,50 euros et l’ask à 100 euros. Si vous achetez au prix ask (100 euros), et que vous revendiez immédiatement au bid (99,50 euros), vous perdez 0,50 euro par action, soit le spread. Sur des actifs peu liquides ou des produits comme certains CFD, ce spread peut représenter de 0,1 % à plusieurs pourcents de la valeur, ce qui pèse rapidement sur les performances nettes de vos placements boursiers. Un schéma du carnet d’ordres aide à bien visualiser cette mécanique.

Dans cet univers, on distingue plusieurs grandes classes d’actifs, chacune avec son profil de risque et ses usages principaux.

| Classe d’actifs | Caractéristiques | Risque | Accessibilité PEA |

|---|---|---|---|

| Actions | Titres de propriété d’entreprises | Moyen à élevé | Oui (Europe) |

| ETF/Trackers | Fonds indiciels cotés | Variable | Oui (certains) |

| Obligations | Titres de créance | Faible à moyen | Non |

| CFD | Produits dérivés à effet de levier | Très élevé | Non |

| Forex | Paires de devises | Très élevé | Non |

| Crypto-actifs | Actifs numériques décentralisés | Extrême | Non |

Ce tableau montre ce que vous pouvez réellement détenir ou trader. Il ne faut pas le confondre avec les enveloppes fiscales comme le PEA, le compte-titres ordinaire (CTO) ou l’assurance-vie, qui sont des « contenants » juridiques où l’on place ces actifs. Par exemple, des actions européennes ou certains ETF éligibles peuvent être logés dans un PEA, alors que les CFD, le Forex ou les crypto-actifs ne sont accessibles qu’en dehors du PEA, sur un compte-titres ordinaire (CTO) ou via des plateformes spécialisées.

Les ETF (ou trackers) occupent une place centrale pour l’investisseur particulier, car ils permettent de répliquer des indices comme le MSCI World ou le S&P 500 avec des frais très faibles, tout en offrant une diversification immédiate. Certains ETF sont compatibles avec le PEA, d’autres non, en fonction de leur structure et de la zone géographique ciblée. Un guide ETF détaillé explique comment choisir ses indices, ses frais et la bonne enveloppe pour les loger.

Une fois ce panorama en place, un produit retient particulièrement l’attention, car il est massivement mis en avant par certains courtiers en ligne : les CFD. Comprendre leur fonctionnement est indispensable pour mesurer le risque véritable de ce type de trading.

2.2 Focus sur les CFD : fonctionnement et risques spécifiques

Les CFD (Contract for Difference) sont des produits dérivés qui permettent de spéculer sur les variations de prix d’un actif sans le détenir. Quand vous achetez un CFD sur une action, une matière première ou un indice, vous ne recevez ni dividende, ni droit de vote, ni titre de propriété. Vous signez un contrat avec votre courtier : si le prix évolue dans votre sens, il vous verse la différence ; s’il évolue contre vous, vous lui payez la différence.

Prenons un exemple concret. Vous ouvrez un CFD sur l’action Tesla à 200 euros. Si le cours monte à 210 euros et que vous clôturez la position, vous gagnez 10 euros par CFD. Si au contraire le cours descend à 190 euros, vous perdez 10 euros par CFD. En apparence, cela ressemble à l’achat d’une action classique, mais dans la réalité, vous ne possédez rien dans le bilan de Tesla, et toute la relation se joue entre vous et le courtier.

Dans la pratique, les CFD sont presque toujours utilisés avec effet de levier. Avec quelques centaines d’euros de marge, on peut prendre des positions de plusieurs milliers d’euros. C’est précisément ce levier qui explique pourquoi autant de particuliers détruisent leur capital en quelques dizaines de trades. À cela s’ajoutent des frais spécifiques, comme les frais overnight si vous gardez vos CFD plus de 24 heures, qui viennent grignoter progressivement votre capital même si le cours ne bouge pas beaucoup.

Le tableau ci-dessous résume les principaux mécanismes des CFD et leurs impacts pour un trader individuel.

| Élément | Description | Impact sur le particulier |

|---|---|---|

| Effet de levier | Multiplication de l’exposition | Gains et pertes amplifiés |

| Pas de propriété | Aucun dividende, aucun droit de vote | Pur instrument spéculatif |

| Frais overnight | Coût de financement si position >24h | Érode le capital progressivement |

| Contrepartie | Le courtier peut être l’adversaire | Conflit d’intérêts potentiel |

Au-delà de la théorie, les chiffres officiels sont très clairs. Les avertissements réglementaires imposés aux courtiers indiquent que 61 % des comptes d’investisseurs particuliers perdent de l’argent en tradant des CFD chez certains acteurs comme eToro, et la fourchette monte à 70–89 % selon les plateformes. Une étude de l’AMF sur la période 2009–2013 a montré que 89 % des clients étaient perdants au bout de quatre ans, avec une perte moyenne de 10 887 euros.

Pour un particulier, la conséquence est simple : l’argent déposé sur un compte pour trader des CFD doit être considéré comme du capital que l’on accepte de perdre intégralement sans que cela remette en cause son équilibre financier. Pour une analyse approfondie de ce type de produits dérivés, ainsi que des options ou futures, vous pouvez consulter le dossier dédié : Guide des produits dérivés.

L’un des points centraux des CFD est donc l’effet de levier. Pour évaluer son impact réel sur votre épargne, il faut en comprendre les mécanismes mathématiques et les limites réglementaires.

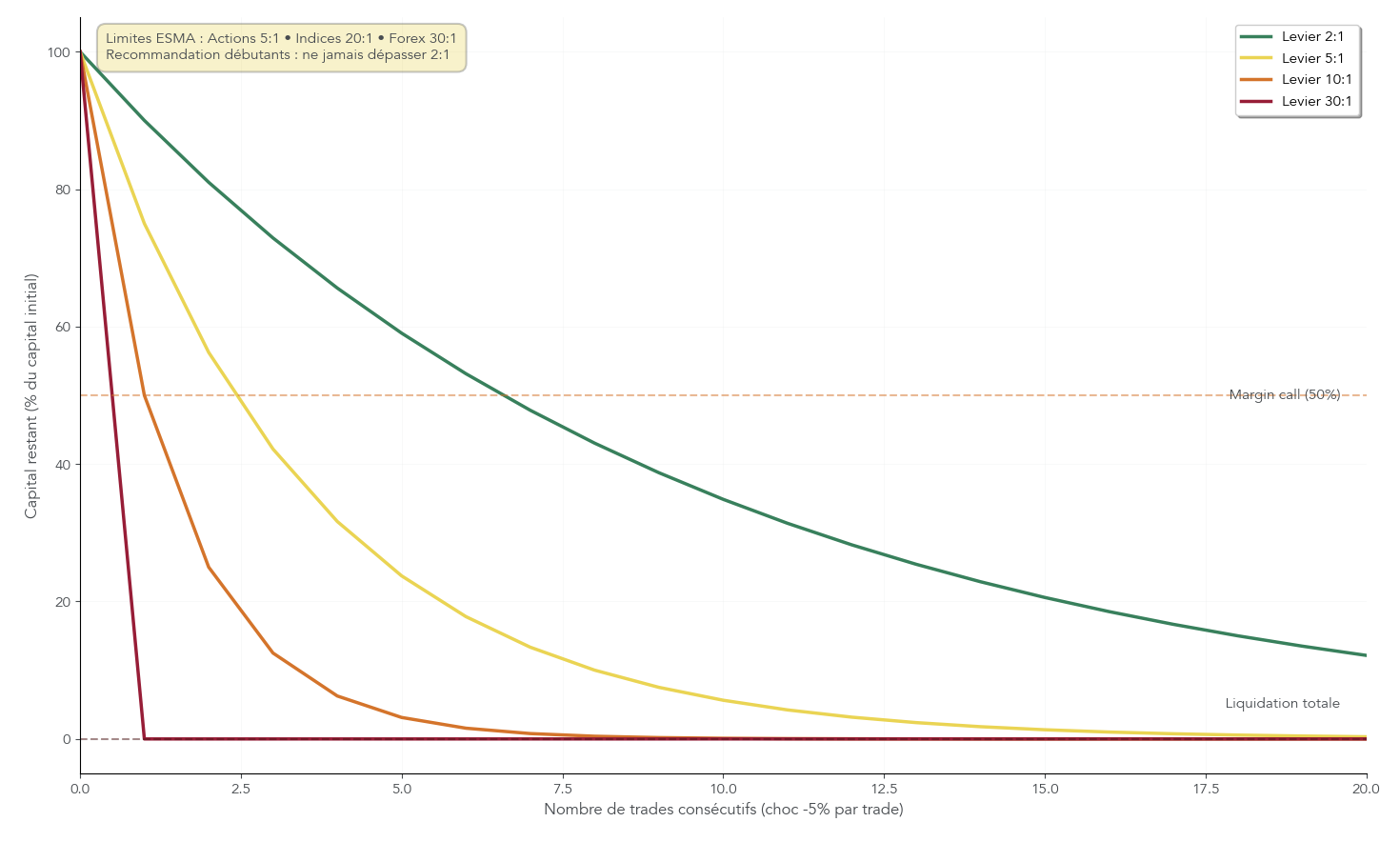

2.3 L’effet de levier : comprendre l’amplificateur de gains et de pertes

L’effet de levier permet de contrôler une position supérieure au capital réellement disponible sur votre compte. On le mesure avec une formule simple :

Levier = Valeur de la position / Capital sur le compte

Si vous disposez de 1 000 euros et que vous ouvrez une position pour 50 000 euros via des CFD, votre levier effectif est de 50:1. Un mouvement même faible de l’actif peut alors avoir un impact énorme sur votre capital.

Prenons l’exemple détaillé suivant : vous avez 1 000 euros de capital, vous achetez 1 000 CFD sur une action à 50 euros, soit une exposition de 50 000 euros. Le levier est donc de 50 000 / 1 000 = 50:1. Si l’action baisse de seulement 2 %, la perte est de 2 % × 50 000 = 1 000 euros. Votre capital est intégralement détruit, alors que le marché n’a baissé que de 2 %.

Ce mécanisme se retrouve pour tous les niveaux de levier. Le tableau ci-dessous résume l’effet d’un mouvement de +1 % ou -1 % et la baisse nécessaire pour perdre 100 % de son capital.

| Levier | Mouvement de +1% | Mouvement de -1% | Mouvement pour perte totale |

|---|---|---|---|

| 2:1 | +2% | -2% | -50% |

| 5:1 | +5% | -5% | -20% |

| 10:1 | +10% | -10% | -10% |

| 30:1 | +30% | -30% | -3,3% |

| 100:1 | +100% | -100% | -1% |

On voit que plus le levier est élevé, plus la baisse nécessaire pour ruiner le compte est faible. Avec un levier 30:1, une chute de 3,3 % suffit à effacer 100 % du capital.

Les régulateurs européens (ESMA, AMF) ont donc encadré les niveaux de levier maximums autorisés pour les particuliers sur les CFD.

| Sous-jacent | Levier maximum (particuliers) | Marge requise |

|---|---|---|

| Paires de devises majeures | 30:1 | 3,33% |

| Or, indices majeurs | 20:1 | 5% |

| Matières premières (hors or) | 10:1 | 10% |

| Actions individuelles | 5:1 | 20% |

| Crypto-actifs | 2:1 | 50% |

Concrètement, cela signifie que pour ouvrir une position de 10 000 euros sur une action via CFD, avec un levier maximum de 5:1, il faut immobiliser au moins 2 000 euros de marge sur le compte. À l’inverse, certains courtiers étrangers ou non régulés peuvent proposer des leviers bien supérieurs, au prix d’un risque de ruine extrêmement rapide.

Depuis 2018, les courtiers régulés en Europe doivent aussi offrir une protection du solde négatif aux clients particuliers. En cas de krach violent, le compte ne peut pas passer durablement en dessous de zéro : la perte est plafonnée à la totalité du capital déposé. Cette protection ne s’applique toutefois pas aux clients professionnels, qui peuvent se retrouver avec un solde négatif et une dette à rembourser.

La gestion de la taille de position devient donc centrale face à l’effet de levier. La manière de calculer combien acheter ou vendre par trade, en fonction d’un pourcentage de risque donné, est détaillée dans un guide spécifique : Dimensionner son risque et money management.

En pratique, même si la réglementation autorise des leviers allant jusqu’à 30:1 sur certaines classes d’actifs, une approche prudente consiste à ne jamais dépasser 2:1 tant que l’on est débutant. Au-delà, chaque erreur ou période de volatilité peut se transformer en perte majeure en quelques heures.

Astuces importantes

Face à l’effet de levier, quelques repères simples permettent de limiter les dégâts.

- Considérer qu’un levier supérieur à 5:1 sur un compte débutant revient à accepter une probabilité élevée de ruine rapide en cas de série de pertes.

- Vérifier systématiquement le levier réel de chaque position (exposition totale divisée par le capital disponible), et pas seulement le levier affiché par le courtier.

- Éviter de cumuler levier de marché (CFD) et levier de crédit (par exemple via un prêt ou un crédit lombard) pour financer son compte, ce qui multiplie les risques.

Ces repères ne garantissent pas de gagner, mais ils réduisent fortement le risque de tout perdre en quelques semaines.

2.4 Les ordres de bourse : outils pratiques pour exécuter vos décisions

Une fois que l’on sait sur quoi on veut se positionner et avec quel niveau de levier, il reste à passer l’ordre sur la plateforme de trading. Le type d’ordre choisi aura un impact direct sur le prix réellement obtenu et sur la gestion du risque.

Les principaux types d’ordres se résument ainsi :

| Type d’ordre | Fonctionnement | Avantage | Risque |

|---|---|---|---|

| Au marché | Exécution immédiate au meilleur prix disponible | Rapidité garantie | Prix d’exécution incertain (slippage) |

| À cours limité | Exécution uniquement si le prix atteint la limite fixée | Maîtrise du prix | Non-exécution si le cours n’atteint pas la limite |

| À seuil de déclenchement (Stop) | Se transforme en ordre au marché quand le seuil est atteint | Protection contre les retournements | Prix d’exécution peut différer du seuil |

| À plage de déclenchement | Comme le stop, mais avec une limite de prix en plus | Double sécurité | Risque de non-exécution |

| Stop suiveur (Trailing) | Le stop suit automatiquement le cours favorable | Protège les gains latents | Complexité de paramétrage |

Un ordre au marché privilégie la certitude d’être exécuté immédiatement, au détriment du prix exact. C’est adapté sur des actifs très liquides, mais plus risqué en période de forte volatilité. L’ordre à cours limité fait l’inverse : on fixe un prix maximum à l’achat (ou minimum à la vente), au risque de ne pas être exécuté si le marché ne revient jamais à ce niveau.

Les ordres stop et stop suiveur sont au cœur de la gestion des risques. Un stop-loss classique se déclenche lorsque le prix atteint un certain seuil défini à l’avance, ce qui permet d’encadrer la perte potentielle par trade. Le stop suiveur, lui, remonte progressivement avec le cours lorsqu’il évolue en votre faveur, pour sécuriser une partie des gains tout en laissant la position respirer.

Il faut néanmoins tenir compte du slippage. En cas de krach ou de gap important à l’ouverture du marché, le cours peut « sauter » plusieurs niveaux de prix sans transaction. Un stop-loss placé à 100 euros peut alors être exécuté à 97 euros si aucun acheteur ne se présente entre ces deux niveaux, ce qui peut augmenter la perte effective.

Enfin, chaque ordre passé subit le coût du spread, éventuellement complété par des commissions fixes du courtier. Sur des stratégies très actives (scalping, day trading), ces coûts répétés peuvent rogner une grande partie des gains bruts. Un article dédié aux placements boursiers revient en détail sur ces différents coûts et leurs effets sur la performance nette.

Une fois ces fondations techniques acquises, la question suivante se pose naturellement : quel style de trading adopter en fonction de son temps disponible, de son capital et de son tempérament ? C’est ce que la partie suivante viendra comparer en détail.

3. Choisir son style et son approche de trading

Dans la partie précédente, nous avons clarifié ce que l’on trade réellement, comment fonctionnent les ordres, les CFD et l’effet de levier. À ce stade, la question devient très concrète : quel style de trading est compatible avec votre temps, votre capital et votre expérience ?

3.1 Comparer les styles : scalping, day trading, swing trading, position trading

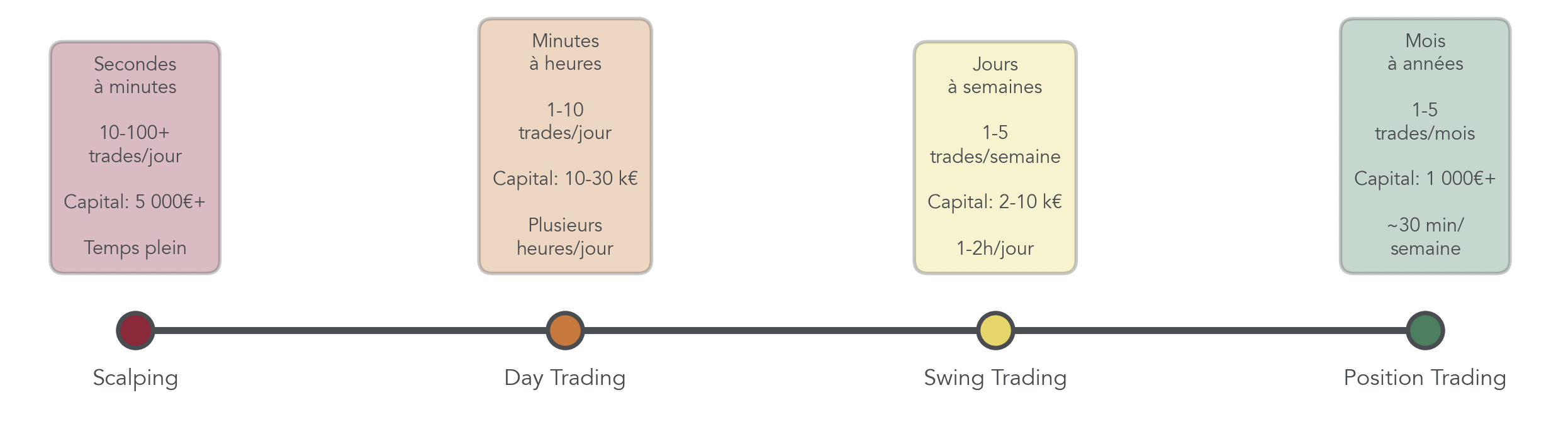

En pratique, on distingue quatre grands styles de trading, qui se différencient surtout par la durée des positions et le temps passé devant les marchés.

| Style | Durée des positions | Nombre de trades/jour | Capital conseillé | Temps requis | Profil adapté |

|---|---|---|---|---|---|

| Scalping | Secondes à minutes | 10 à 100+ | 5 000€+ | Temps plein | Experts uniquement |

| Day trading | Minutes à heures (clôture avant fin de séance) | 1 à 10 | 10 000-30 000€ | Plusieurs heures/jour | Expérimentés |

| Swing trading | Jours à semaines | 1-5/semaine | 2 000-10 000€ | 1-2h/jour | Intermédiaires |

| Position trading | Mois à années | 1-5/mois | 1 000€+ | 30 min/semaine | Débutants |

Ce tableau résume bien les compromis en jeu. Le scalping et le day trading impliquent beaucoup de décisions, un rythme intense et un capital déjà conséquent pour absorber les inévitables pertes. À l’inverse, le swing et surtout le position trading se marient mieux avec un emploi à temps plein, car ils demandent moins de temps d’écran et supportent davantage une approche d’investir en bourse sur plusieurs semaines ou mois.

Les contraintes du scalping sont souvent sous-estimées : il faut être disponible quasiment en continu pendant les séances, accepter un niveau de stress élevé et disposer d’un capital d’au moins 5 000 € pour que les frais et le spread ne grignotent pas tout le rendement. Le day trading demande lui aussi plusieurs heures de concentration par jour et un capital souvent compris entre 10 000 et 30 000 €, ce qui le rapproche d’un vrai second métier plutôt que d’un simple complément d’activité.

À l’inverse, le swing trading permet de travailler sur des horizons de quelques jours à quelques semaines, avec 1 à 5 décisions par semaine et 1 à 2 heures de suivi par jour. Le position trading, lui, ressemble davantage à de l’investissement actif : quelques ajustements par mois, des positions conservées plusieurs mois voire années, et environ 30 minutes de suivi hebdomadaire. Pour un particulier avec un travail à temps plein, ces deux styles sont beaucoup plus réalistes, d’autant qu’ils fonctionnent avec un capital initial plus modeste.

Aux États‑Unis, la règle dite du « Pattern Day Trader » illustre, très concrètement, la réalité du day trading : il faut 25 000 $ sur un compte sur marge pour pouvoir multiplier les opérations intraday, même si cette contrainte est en cours de révision. En Europe, cette règle n’existe pas, mais le besoin de capital pour lisser les pertes reste le même sur le plan économique. Le choix du style doit donc être cohérent avec votre temps disponible, votre tolérance au stress et votre profil d’investisseur.

En résumé, pour un débutant qui découvre les marchés, viser scalping ou day trading intensif est rarement une bonne idée. Mieux vaut démarrer avec du position ou du swing trading, en complément d’un socle d’investissement long terme, puis décider plus tard si un trading plus actif a vraiment sa place dans votre organisation.

3.2 Analyse technique et analyse fondamentale : comment les utiliser en pratique

Une fois le style choisi, se pose une autre question : sur quoi baser vos décisions ? Certains ne jurent que par les graphiques, d’autres par les bilans comptables. En réalité, analyse technique et analyse fondamentale sont complémentaires si on comprend bien leur rôle.

| Critère | Analyse technique | Analyse fondamentale |

|---|---|---|

| Base de décision | Graphiques, prix, volumes | États financiers, ratios, actualités |

| Horizon temporel | Court à moyen terme | Moyen à long terme |

| Indicateurs clés | RSI, MACD, moyennes mobiles, supports/résistances | PER, ROE, BNPA, PEG, dette/EBITDA |

| Philosophie | « Le prix intègre tout » | « Le marché peut être irrationnel » |

| Utilité | Timing d’entrée/sortie | Sélection des actifs |

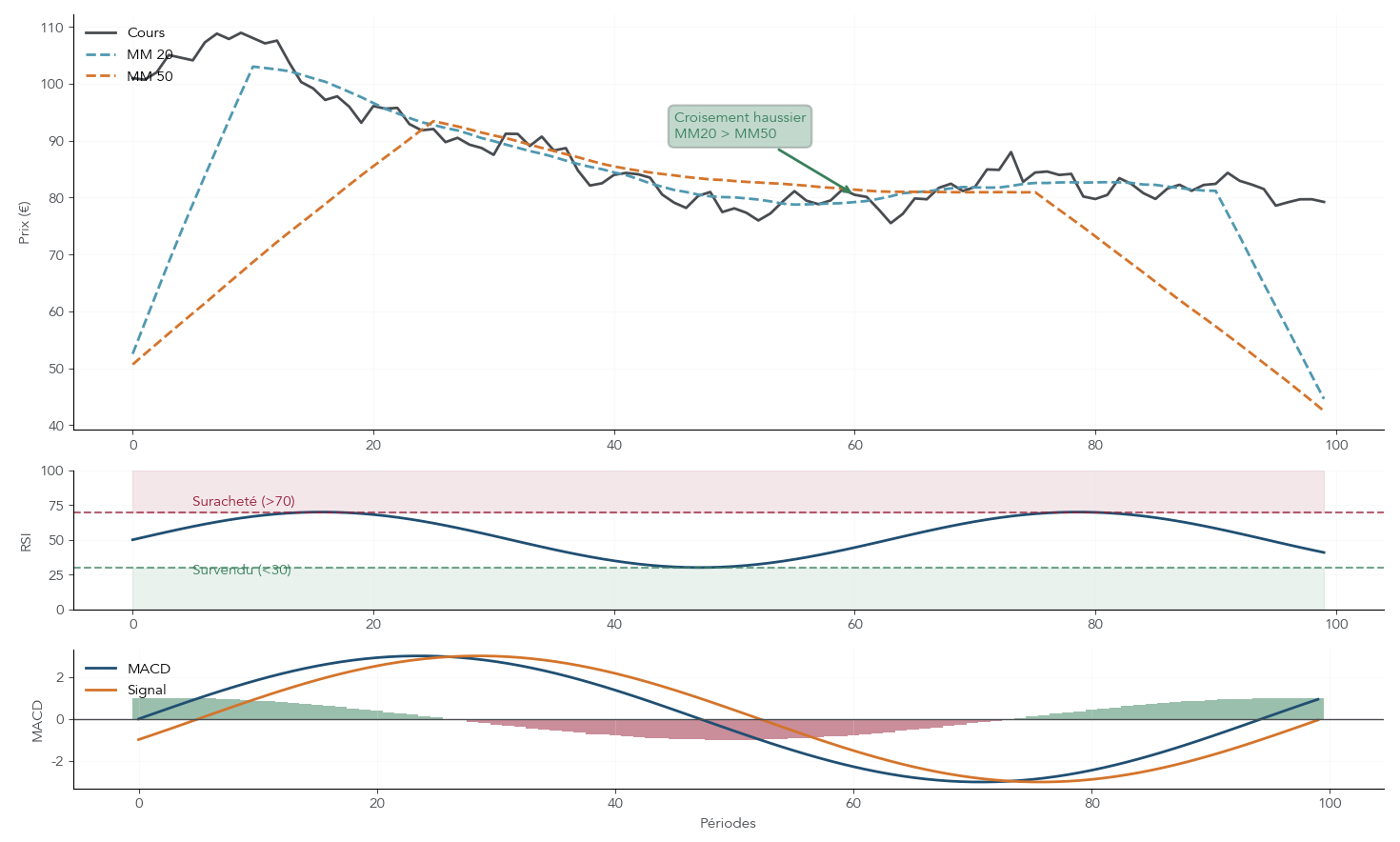

L’analyse technique s’appuie sur le comportement des prix et des volumes. On y retrouve par exemple les moyennes mobiles (MM 20 ou 50 jours) qui lissent les cours et permettent de repérer la tendance de fond, le RSI (Relative Strength Index) qui oscille entre 0 et 100 avec une zone de surachat au‑dessus de 70 et de survente en dessous de 30, ou encore la MACD dont les croisements indiquent souvent un changement de tendance. Les bandes de Bollinger encadrent les cours et donnent une idée de la volatilité : quand le prix sort brutalement des bandes, on est souvent dans une phase de tension.

Côté analyse fondamentale, l’objectif est de comprendre la qualité économique de l’entreprise. On regarde alors les états financiers et des ratios comme le PER (cours / bénéfice net par action), le PEG (PER ajusté de la croissance des bénéfices), le ROE (rentabilité des capitaux propres) ou le Price‑to‑Book (rapport entre la valeur boursière et l’actif net comptable).

| Ratio | Formule | Interprétation | Valeur de référence |

|---|---|---|---|

| PER | Cours / BNPA | Nombre d’années de bénéfices pour « rembourser » le cours | 10-20 (actions classiques) |

| PEG | PER / Croissance des bénéfices | Intègre la croissance au PER | <1 = potentiel sous-évalué |

| ROE | Bénéfice net / Capitaux propres | Rentabilité des fonds propres | >15% = bon |

| Price-to-Book | Capitalisation / Actif net | Valorisation par rapport aux actifs | <1 = potentiel décoté |

En pratique, pour un trader individuel, l’idée est de bien répartir les rôles. L’analyse fondamentale est particulièrement pertinente pour la sélection d’actifs en vue d’un investissement ou d’un position trading de plusieurs mois. L’analyse technique, elle, est plus adaptée au timing des entrées et sorties, que ce soit pour du swing trading ou pour optimiser ses points d’achat/vente sur un portefeuille d’actions et d’ETF. Pour comprendre plus concrètement comment cette combinaison fonctionne, notre méthode d’analyse chartiste présente la lecture des cours, des volumes et des indicateurs clés : Méthode d’analyse technique pour trader.

Dans la pratique, même les meilleures combinaisons d’indicateurs et de ratios ne donnent aucune certitude. Ils apportent des probabilités, pas des garanties, et les performances passées ne préjugent pas des performances futures. C’est pourquoi, pour l’investissement de long terme, la majorité des particuliers ont tout intérêt à privilégier la gestion passive via ETF et une approche de gestion active limitée au timing des renforcements ou allègements. Pour ceux qui veulent explorer plus largement les approches d’investissement (value, growth, dividendes…), il existe un large panorama des styles d’investissement à adapter ensuite à son propre profil.

3.3 Investissement passif en ETF et stratégie DCA comme base de référence

Avant même de parler de trading actif, il est essentiel d’avoir un socle solide d’investissement passif. Les ETF (Exchange‑Traded Funds) sont des fonds indiciels cotés qui répliquent un indice comme le S&P 500, le CAC 40 ou le MSCI World. Leur principal atout : des frais annuels très faibles (0,15 % à 0,30 %), là où beaucoup de fonds gérés activement facturent 2 % à 2,5 % par an, ce qui pèse lourdement sur le rendement net sur la durée.

Tous les ETF ne fonctionnent pas de la même manière. La façon dont l’indice est répliqué a un impact sur le risque et les frais.

| Type de réplication | Fonctionnement | Avantages | Inconvénients |

|---|---|---|---|

| Physique complète | Détention réelle de tous les titres | Transparence totale | Coûts élevés sur indices larges |

| Physique partielle | Échantillonnage optimisé | Réduction des coûts | Tracking error possible |

| Synthétique | Swap avec une contrepartie | Frais réduits, accès marchés exotiques | Risque de contrepartie |

Côté performances de long terme, les grands indices actions ont délivré des rendements annualisés impressionnants sur plusieurs décennies, au prix d’une volatilité parfois forte.

| Indice | Performance annualisée (dividendes réinvestis) | Période | Volatilité moyenne |

|---|---|---|---|

| S&P 500 Total Return | ~10,2% à 10,5% | 1957-2026 | 19,6% |

| CAC 40 GR | ~8,9% à 9,2% | 1987-2026 | 20-22% |

| MSCI World | ~8,5% à 9% | 1987-2026 | 15-18% |

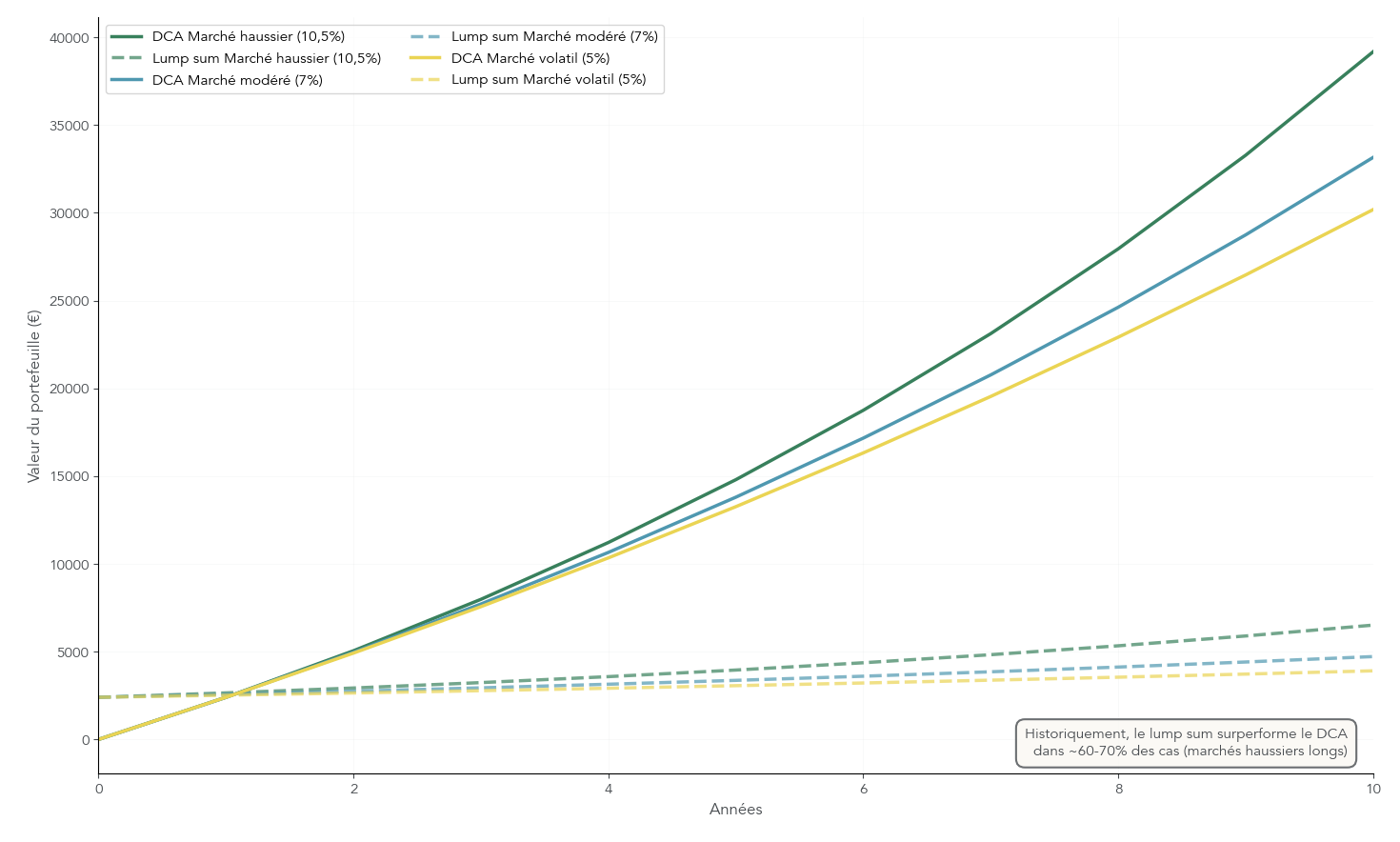

Ces chiffres montrent la puissance d’un investissement diversifié sur la longue durée, mais ils ne doivent jamais être pris comme une promesse pour l’avenir. La stratégie la plus simple pour en profiter reste le DCA (Dollar Cost Averaging) : investir un montant fixe, par exemple 200 € par mois, sur un ou deux ETF bien diversifiés.

Le DCA présente plusieurs avantages : il lisse le prix d’achat moyen, réduit l’impact émotionnel du timing, permet de démarrer avec de petits montants et installe une discipline automatique. Ses limites existent toutefois : historiquement, investir en une fois (lump sum) a fait mieux dans 60 à 70 % des cas, puisque l’argent est exposé plus tôt à la hausse des marchés, et des frais de courtage trop élevés peuvent pénaliser de nombreux petits versements. Pour un capital inférieur à 2 000 €, mieux vaut néanmoins construire progressivement une position sur un ETF Monde plutôt que de tenter du stock‑picking sur quelques actions isolées.

Si vous cherchez une stratégie de référence vous servant de point d’ancrage avant de vous aventurer vers un trading plus actif, la gestion passive via ETF est un excellent point de départ. Si vous voulez la creuser, notre article dédié présente les principes, les avantages et les bonnes pratiques de cette approche : Gestion passive.

Avec ce socle posé, on peut maintenant se demander dans quelle « boîte » loger ces ETF et ces actions pour limiter la fiscalité trading : c’est le rôle des enveloppes comme le PEA, le compte-titres ou l’assurance‑vie.

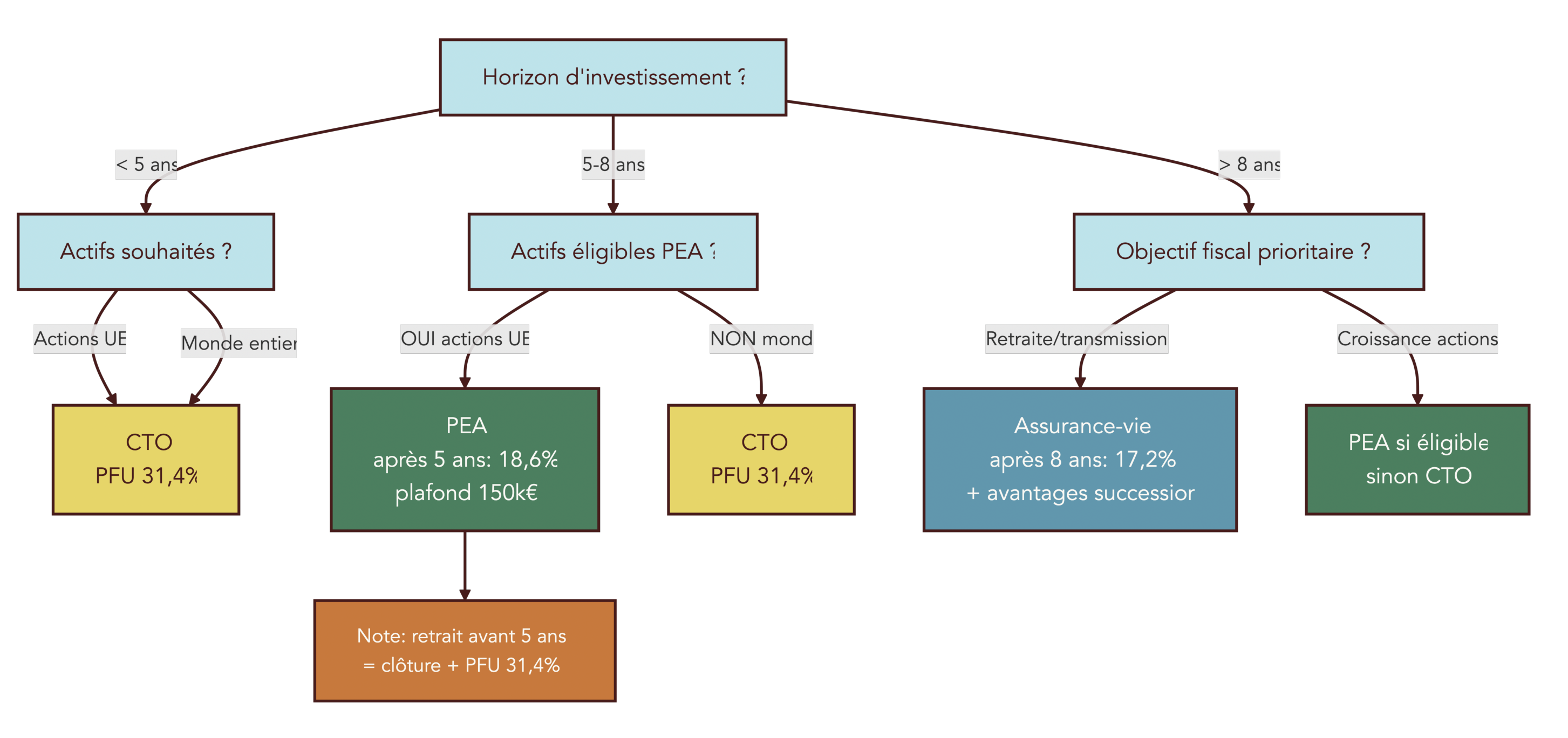

4. Enveloppes d’investissement et fiscalité : choisir le bon « contenant »

Après le choix du style et des supports, la prochaine étape consiste à optimiser le contenant. Deux personnes peuvent détenir le même portefeuille, mais payer des impôts très différents selon qu’elles utilisent un PEA, un CTO ou une assurance‑vie.

4.1 Ne pas confondre enveloppe fiscale et classe d’actif : PEA vs CTO

Avant de comparer PEA et CTO, il faut lever une confusion fréquente : un PEA (Plan d’Épargne en Actions), un compte‑titres ordinaire et une assurance‑vie sont des enveloppes juridiques et fiscales, pas des produits en eux‑mêmes. Les actions, les ETF, les obligations ou les CFD sont des classes d’actifs que l’on place à l’intérieur de ces enveloppes.

Un ETF Monde, par exemple, peut être logé dans un PEA s’il est éligible, ou dans un compte-titres ordinaire (CTO). Un CFD ou certaines obligations, en revanche, ne pourront jamais entrer dans un PEA. Comprendre cette distinction évite de se priver inutilement d’avantages fiscaux ou, au contraire, d’essayer de loger des produits inadaptés dans la mauvaise enveloppe.

| Critère | PEA | Compte-titres ordinaire (CTO) |

|---|---|---|

| Plafond de versements | 150 000€ (225 000€ avec PEA-PME cumulé) | Illimité |

| Titres éligibles | Actions européennes, ETF éligibles | Tous (monde entier, obligations, CFD…) |

| Fiscalité avant 5 ans | Clôture obligatoire si retrait, PFU 31,4% | PFU 31,4% sur chaque gain |

| Fiscalité après 5 ans | 18,6% (prélèvements sociaux uniquement) | PFU 31,4% |

| Nombre autorisé | 1 par personne | Illimité |

| Transfert entre courtiers | Possible (frais plafonnés : 15€/ligne, max 150€) | Possible |

Le PEA se distingue donc par sa fiscalité très avantageuse après 5 ans : les gains ne sont soumis qu’aux prélèvements sociaux (18,6 %) contre 31,4 % pour un CTO. En contrepartie, l’enveloppe est plus rigide : un retrait avant 5 ans entraîne la clôture du plan et une imposition au PFU, ce qui annule en grande partie l’intérêt fiscal. Le CTO, lui, accepte presque tous les produits financiers (actions américaines, ETF non éligibles, certains produits dérivés, etc.) mais chaque plus‑value y est taxée au PFU dès sa réalisation.

En pratique, deux astuces pratiques en découlent. D’abord, ouvrir un PEA n’a de sens que si votre horizon d’au moins 5 ans, pour éviter d’être contraint de retirer trop tôt et de subir la clôture avec PFU à 31,4 %. Ensuite, en cas de transfert vers un autre courtier, les frais sont certes plafonnés à 15 € par ligne et 150 € au total, mais ils ne sont pas nuls ; il est donc pertinent de demander au nouveau courtier le remboursement de ces frais, ce qu’il accepte souvent. Enfin, avant chaque achat, vérifiez bien l’éligibilité PEA des titres envisagés pour éviter les blocages ou corrections manuelles.

Pour un investisseur français, la combinaison classique consiste à utiliser le PEA pour les actions européennes et les ETF éligibles, et le CTO pour le reste (actions hors Europe, certains ETF, produits dérivés). Pour aller plus loin sur ces arbitrages, notre guide détaillé du PEA revient sur les titres éligibles, les plafonds et les principales optimisations : Guide PEA.

4.2 Fiscalité des gains : PFU, PEA, assurance-vie et rôle de l’IFU

Une fois l’enveloppe choisie, il faut comprendre comment seront imposés les gains. Depuis le 1er janvier 2026, le Prélèvement Forfaitaire Unique (PFU) applique un taux de 31,4 % sur les gains mobiliers : 12,8 % d’impôt sur le revenu et 18,6 % de prélèvements sociaux, à la suite de la hausse de la CSG.

| Situation | Taux effectif | Conditions |

|---|---|---|

| CTO – toute durée | 31,4% | Par défaut depuis 2026 |

| CTO – option barème progressif | Variable (0% à 45% + 18,6%) | Sur option si TMI faible |

| PEA – retrait avant 5 ans | 31,4% + clôture du plan | Non recommandé |

| PEA – retrait après 5 ans | 18,6% | Objectif optimal |

| Assurance-vie après 8 ans (versements <150k€) | 7,5% + 17,2% = 24,7% | Abattement 4 600€/9 200€ |

Pour le PEA, l’enjeu est donc de franchir le cap des 5 ans : passé ce délai, seuls les prélèvements sociaux de 18,6 % s’appliquent aux gains retirés, ce qui est nettement plus avantageux que la taxation d’un CTO. L’assurance‑vie a son propre régime, avec un avantage fiscal après 8 ans (abattement annuel et taux réduit sur une partie des gains) et des prélèvements sociaux maintenus à 17,2 %, ce qui en fait une enveloppe intéressante pour certains projets de long terme.

Du point de vue pratique, un élément facilite ou complique beaucoup la vie : l’IFU (Imprimé Fiscal Unique). Les courtiers français, ainsi que certaines succursales françaises de courtiers étrangers, fournissent avant le 15 février un récapitulatif de tous vos revenus mobiliers, transmis en parallèle à l’administration fiscale. La déclaration est alors largement pré‑remplie.

| Courtier | IFU fourni | Transmission automatique au fisc |

|---|---|---|

| Boursorama, Fortuneo, Bourse Direct | Oui | Oui |

| XTB (PEA) | Oui | Oui |

| DEGIRO, Interactive Brokers (CTO) | « Rapport annuel » | Non |

| Interactive Brokers (PEA) | Oui | Oui |

| Trade Republic | Oui (depuis 2024) | Oui (succursale française) |

| Trading 212, eToro | Document incomplet | Non |

Avec un courtier étranger qui ne délivre pas d’IFU, il faudra non seulement déclarer manuellement les plus‑values et dividendes, mais aussi remplir le formulaire 3916‑bis pour signaler le compte à l’étranger, sous peine d’amende de 1 500 € par compte (10 000 € si le pays est non coopératif). Mieux vaut donc anticiper ces démarches dès l’ouverture du compte et préparer les calculs de plus‑values avant la période de déclaration.

Lorsque vous hésitez entre PFU et barème progressif, ou que vous souhaitez vérifier l’impact de vos choix d’enveloppe, un rappel des règles de calcul est toujours précieux. Pour cela, notre dossier sur le calcul de l’impôt sur le revenu permet de simuler différents cas et de trancher plus sereinement. De même, pour l’assurance‑vie, qui obéit à des règles spécifiques (abattements, taux dégressifs, PS à 17,2 %), vous pouvez vous référer à notre guide assurance-vie.

Avec ces repères fiscaux, on peut désormais comparer concrètement les courtiers disponibles et, surtout, comprendre comment les frais visibles et cachés vont impacter la performance de votre portfolio.

5. Choisir son courtier et maîtriser les coûts cachés

Le choix du courtier est trop souvent réduit à la promesse de « 0 % de commission ». En réalité, les coûts se nichent dans de nombreuses lignes tarifaires : spreads, frais de change, overnight sur CFD, voire frais d’inactivité.

5.1 Les différents types de frais : spreads, commissions, overnight, change…

Même quand une plateforme de trading annonce 0 € de commission, plusieurs catégories de frais continuent de s’appliquer et peuvent peser lourdement sur votre rendement trading.

| Type de frais | Description | Impact |

|---|---|---|

| Spread | Écart bid/ask, prélevé à chaque transaction | 0,1% à 3% selon l’actif et la liquidité |

| Commission | Frais fixe ou % par ordre | 0€ à 0,5% selon le courtier |

| Frais overnight | Financement des positions CFD conservées >24h | 2-4% annualisé |

| Frais de change | Conversion EUR/USD/GBP | 0,002% à 0,5% selon le courtier |

| Frais d’inactivité | Pénalité si compte inactif | 0€ à 10€/mois |

| Frais de retrait | Certains courtiers | 0€ à 25€ |

Le spread est un coût implicite : à chaque ouverture de position, vous achetez un peu plus cher que le dernier prix coté, et vous perdez immédiatement cet écart. Les commissions s’ajoutent parfois par ordre, surtout sur les actions françaises ou les marchés étrangers. Pour les CFD, des frais overnight de 2 à 4 % annualisés sont facturés lorsqu’une position est conservée plus de 24 h, ce qui peut éroder significativement le capital.

Un exemple concret permet de mesurer l’effet cumulé : un CFD de 10 000 € conservé 30 jours avec des frais overnight de 0,097 % par jour génère 29,10 € de frais, même si le prix de l’actif n’a pas bougé. À cela peuvent s’ajouter des frais de change (par exemple 0,5 % chez certains courtiers lors de la conversion EUR/USD), des frais d’inactivité si vous ne tradez pas pendant plusieurs mois, ou encore des frais de retrait. Sur un petit capital et avec un trading très actif, ces coûts peuvent annihiler toute stratégie, même avec un taux de réussite correct.

Pour comprendre plus finement comment les courtiers en ligne se rémunèrent et où se situent les principaux points de vigilance (spreads, commissions, frais overnight, change), notre dossier détaillé sur les plateformes boursières fait le tri entre les différentes offres : Courtiers en bourse.

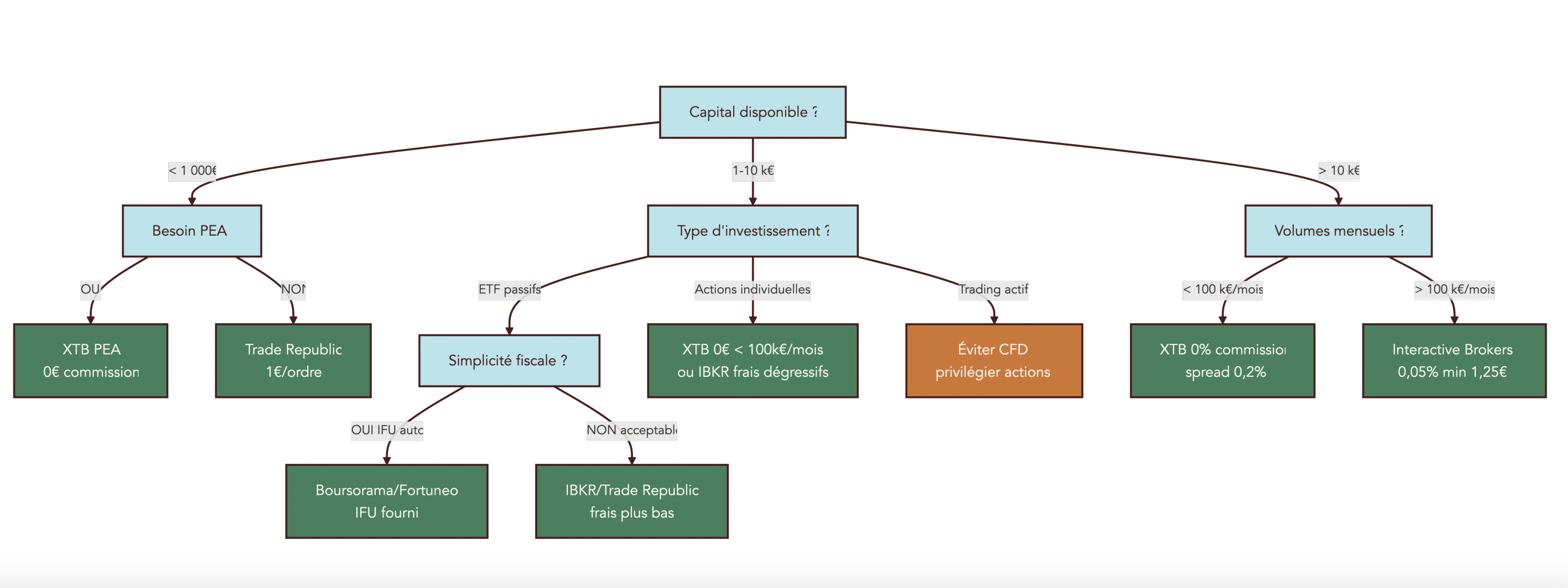

5.2 Comparer les courtiers accessibles en France selon son profil

Une fois ces frais identifiés, il reste à choisir une plateforme de trading adaptée à votre profil, votre capital et vos besoins (PEA, accès aux marchés US, présence ou non de CFD, complexité fiscale acceptée).

| Courtier | Actions/ETF comptant | CFD | PEA | Frais actions France | Frais actions US | IFU |

|---|---|---|---|---|---|---|

| XTB | Oui | Oui | Oui (2025) | 0€ (<100k€/mois) | 0€ (<100k€/mois) + 0,5% change | Oui |

| Interactive Brokers | Oui | Oui | Oui (2024) | 0,05% (min 1,25€) | 0,005$/action (min 1$) | Oui (PEA) / Rapport (CTO) |

| DEGIRO | Oui | Non | Non | 1€ | 1€ + 1€ de frais de connexité | Rapport |

| Trade Republic | Oui | Non | Non | 1€ | 1€ | Oui |

| eToro | Oui | Oui | Non | 0€ (actions réelles) | 0€ (actions réelles) | Non |

| Boursorama | Oui | Non | Oui | 1,99€-16,65€ | Variable | Oui |

Les différences tiennent à plusieurs dimensions : présence d’un PEA, possibilité de trader des CFD, niveau des frais sur actions France/US, mais aussi présence ou non d’un IFU. XTB et Interactive Brokers ont lancé un PEA récemment, ce qui les rend attractifs pour ceux qui cherchent un PEA à bas coûts avec un univers d’ETF et d’actions large. Trade Republic n’a pas de PEA, mais propose des ordres à 1 € et fournit désormais un IFU via sa succursale française.

Le cas d’eToro illustre bien l’importance de dépasser le seul argument du 0 € sur actions réelles : si les actions au comptant sont effectivement sans commission, l’offre repose largement sur les CFD, avec spreads, frais overnight et absence d’IFU. Les avertissements réglementaires mentionnent d’ailleurs que 61 % des comptes CFD particuliers y sont perdants. À l’inverse, des acteurs plus classiques comme Boursorama ou certaines banques en ligne offrent un PEA, un IFU complet et une meilleure intégration avec la gestion de patrimoine globale, au prix de frais parfois plus élevés sur les petits ordres.

Le bon réflexe consiste à croiser votre profil avec ces caractéristiques : débutant avec petit capital (courtiers à 1 € l’ordre, sans CFD), investisseur PEA long terme (Boursorama, XTB PEA, IBKR PEA), trader actif avec capital plus important (Interactive Brokers, XTB). Un comparatif des courtiers et un tour d’horizon des banques digitales permettent de visualiser rapidement les forces et faiblesses de chaque plateforme.

5.3 Les propfirms : pourquoi ce modèle est si piégeux pour un particulier

Certains traders, déçus par la lenteur de la progression avec un petit capital, se tournent vers les « propfirms » qui promettent de les financer après un challenge payant. Sur le papier, l’idée semble séduisante : réussir un test, gérer un gros compte et récupérer jusqu’à 80 ou 90 % des profits.

| Aspect | Réalité | Risque pour le particulier |

|---|---|---|

| Challenge | 10% de profit en 30 jours requis | Incite à prendre des risques excessifs |

| Frais | 155€ à 1 080€ par tentative | Pertes cumulées en cas d’échecs répétés |

| Compte « financé » | Souvent simulé, pas de trading réel | Aucune garantie de paiement |

| Partage des profits | 80-90% pour le trader… en théorie | Règles strictes = exclusions fréquentes |

| Modèle économique | « Vos échecs financent leur succès » | Conflit d’intérêts structurel |

Dans les faits, ces challenges exigent souvent une performance d’environ 10 % en 30 jours, tout en respectant des limites de drawdown très strictes. Cela pousse mécaniquement à utiliser davantage de levier et à prendre des risques que l’on n’aurait jamais pris avec son propre capital. Chaque échec oblige à repayer des frais qui vont de 155 € à plus de 1 000 € selon la taille du compte « financé » visé.

Le modèle économique repose donc largement sur ces échecs répétés : les frais des candidats non retenus financent le fonctionnement de la structure et les rares traders payés. Dans de nombreux cas, le compte « financé » n’est même qu’un compte de démonstration, et les gains ne sont reversés qu’à la discrétion de la propfirm. Le cas MyForexFunds en 2023 l’a rappelé brutalement : mise sous séquestre, accusations de fraude par la CFTC, milliers de traders privés de leurs gains supposés, puis longue procédure judiciaire sans véritable protection pour les particuliers.

La recommandation est simple : considérer ces offres avec une extrême prudence, et, si vous décidez malgré tout de tenter l’expérience, partir du principe que les frais de challenge sont de l’argent perdu d’avance. À ce stade du guide, vous disposez déjà de tous les éléments pour travailler avec votre propre capital, sur des plateformes régulées et avec un contrôle raisonnable du risque ; la suite consiste à structurer cette gestion du risque pour préserver votre capital dans la durée.

6. Gestion du risque : protéger son capital avant de chercher la performance

À ce stade, on a vu comment choisir son style de trading, son enveloppe et son courtier. La question suivante est simple : comment éviter que quelques mauvais trades ne détruisent tout ce travail ? C’est l’objet de cette partie consacrée à la gestion des risques.

6.1 La règle du 1 % et le calcul de la taille de position

En pratique, la première barrière de sécurité consiste à limiter strictement ce que vous êtes prêt à perdre sur chaque trade. Une règle simple s’impose largement : ne jamais risquer plus de 1 % de son capital sur une position.

Concrètement, si vous avez 10 000 € sur votre compte, la perte maximale par trade sera de 100 €. Que vous fassiez du swing trading ou du day trading, cette règle crée un « plafond de dégâts » qui vous laisse le temps d’apprendre sans tout brûler.

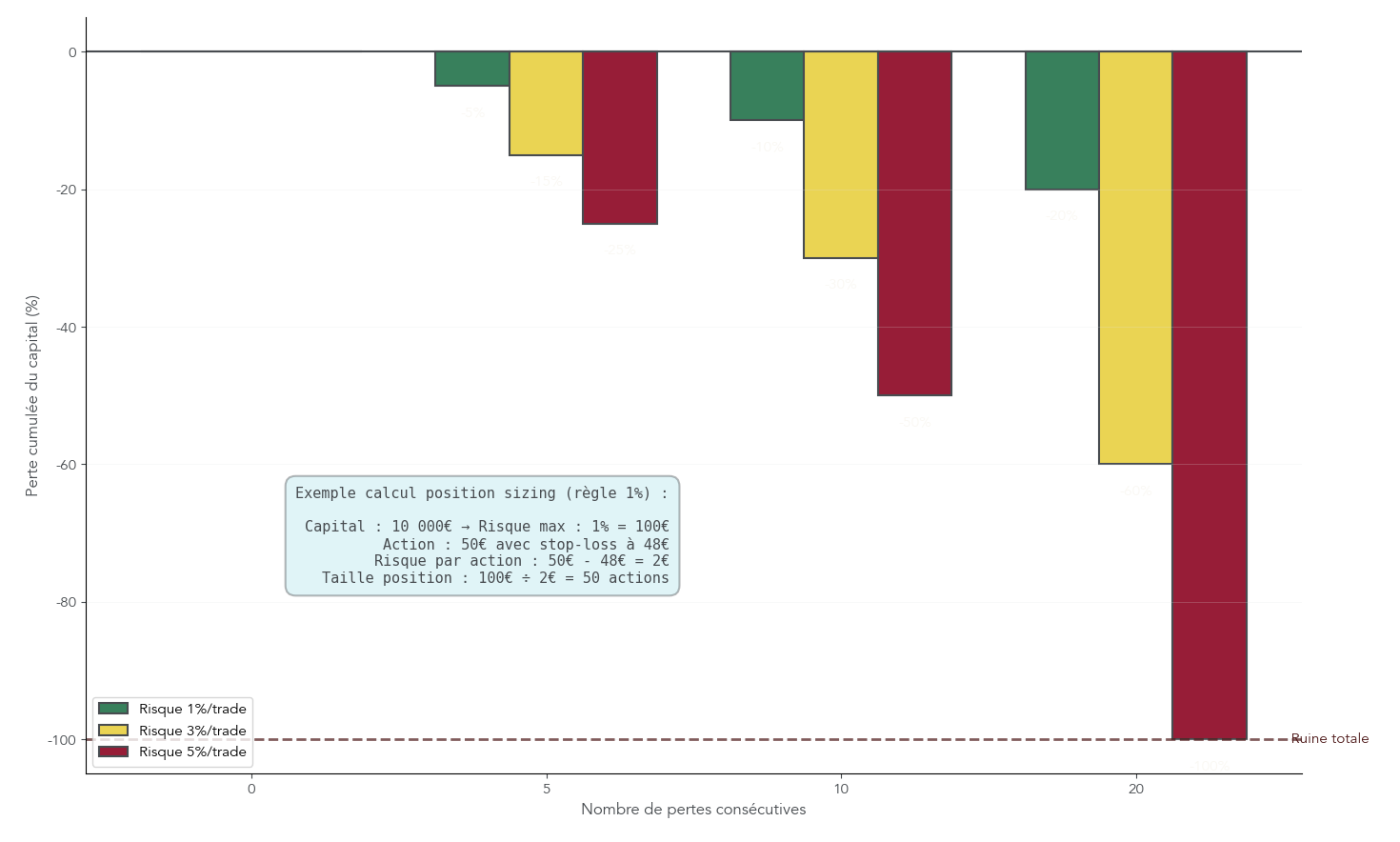

L’impact sur votre capital apparaît clairement quand on observe ce qui se passe en cas de série de pertes consécutives.

| Pertes consécutives | Risque 1%/trade | Risque 3%/trade | Risque 5%/trade |

|---|---|---|---|

| 5 pertes | -5% | -15% | -25% |

| 10 pertes | -10% | -30% | -50% |

| 20 pertes | -20% | -60% | -100% |

Ce tableau montre qu’avec 5 % de risque par trade, une série de 20 trades perdants suffit à vous mener à la ruine. À 1 %, la même série vous laisse encore 80 % de votre capital pour vous remettre sur les rails.

Pour appliquer cette discipline, on utilise le position sizing, c’est‑à‑dire le calcul systématique de la taille de chaque position en fonction du risque accepté et de l’emplacement du stop-loss. Le position sizing repose sur la formule suivante :

Taille de position = (Capital × Risque %) / Distance au stop-loss

Prenons un exemple simple. Vous disposez de 10 000 € et vous voulez respecter la règle du 1 % : vous acceptez donc de perdre au maximum 100 € sur le trade.

- Vous achetez une action à 50 €.

- Vous placez votre stop-loss à 48 €, soit un risque de 2 € par action.

- Taille de position = 100 € / 2 € = 50 actions.

Vous ne devez donc pas acheter plus de 50 actions si vous voulez rester dans la limite de 1 % de risque sur ce scénario. C’est cette mécanique de money management, ou plus précisément de money management, qui fait la différence entre un trader qui survit aux mauvaises périodes et un compte qui explose au premier choc sérieux.

Ce schéma illustre visuellement ce que le tableau chiffre déjà : en risquant 5 % par trade, 20 pertes consécutives suffisent à anéantir votre capital, alors qu’avec 1 %, vous conservez encore 80 % de vos avoirs.

Astuces importantes

Mettre en place une vraie gestion des risques demande un peu de méthode, mais quelques règles chiffrées aident à rester discipliné.

- Fixez à l’avance un pourcentage de risque maximum par trade (1 %, 2 % au grand maximum) et tenez-vous‑y quelles que soient vos convictions.

- Combinez cette règle avec un levier global limité : pour un débutant, il est fortement recommandé de ne jamais dépasser 2:1 d’effet de levier, même si le courtier autorise davantage.

- Notez systématiquement, dans votre plateforme ou un tableur, le capital total, le risque choisi et la distance au stop pour calculer la taille de position avant chaque entrée.

- Imposez-vous un arrêt après trois pertes consécutives : c’est une barrière psychologique simple pour éviter le revenge trading et les décisions impulsives.

Avec ces quelques garde-fous, la recherche de performance passe au second plan : votre priorité devient la survie de votre capital sur la durée.

Le principe est clair : même en respectant cette discipline, certaines pertes peuvent être aggravées par le fonctionnement même du trading sur marge ; stop-loss, appels de marge et protection du solde négatif jouent alors un rôle décisif.

6.2 Stop-loss, appels de marge et protection du solde négatif

Une bonne gestion du risque ne se limite pas au pourcentage par trade. Il faut aussi comprendre comment et quand vos positions peuvent être fermées automatiquement par le courtier. Trois notions sont centrales : le stop-loss, la marge et la protection du solde négatif.

Le stop-loss est un ordre automatique qui clôture votre position si le prix atteint un certain seuil défini à l’avance. Il sert de « filet de sécurité » pour limiter la perte maximale. Cependant, il ne garantit pas un prix d’exécution exact : en cas de forte volatilité ou de gap, le stop peut être exécuté plus bas que prévu, c’est ce que l’on appelle le slippage.

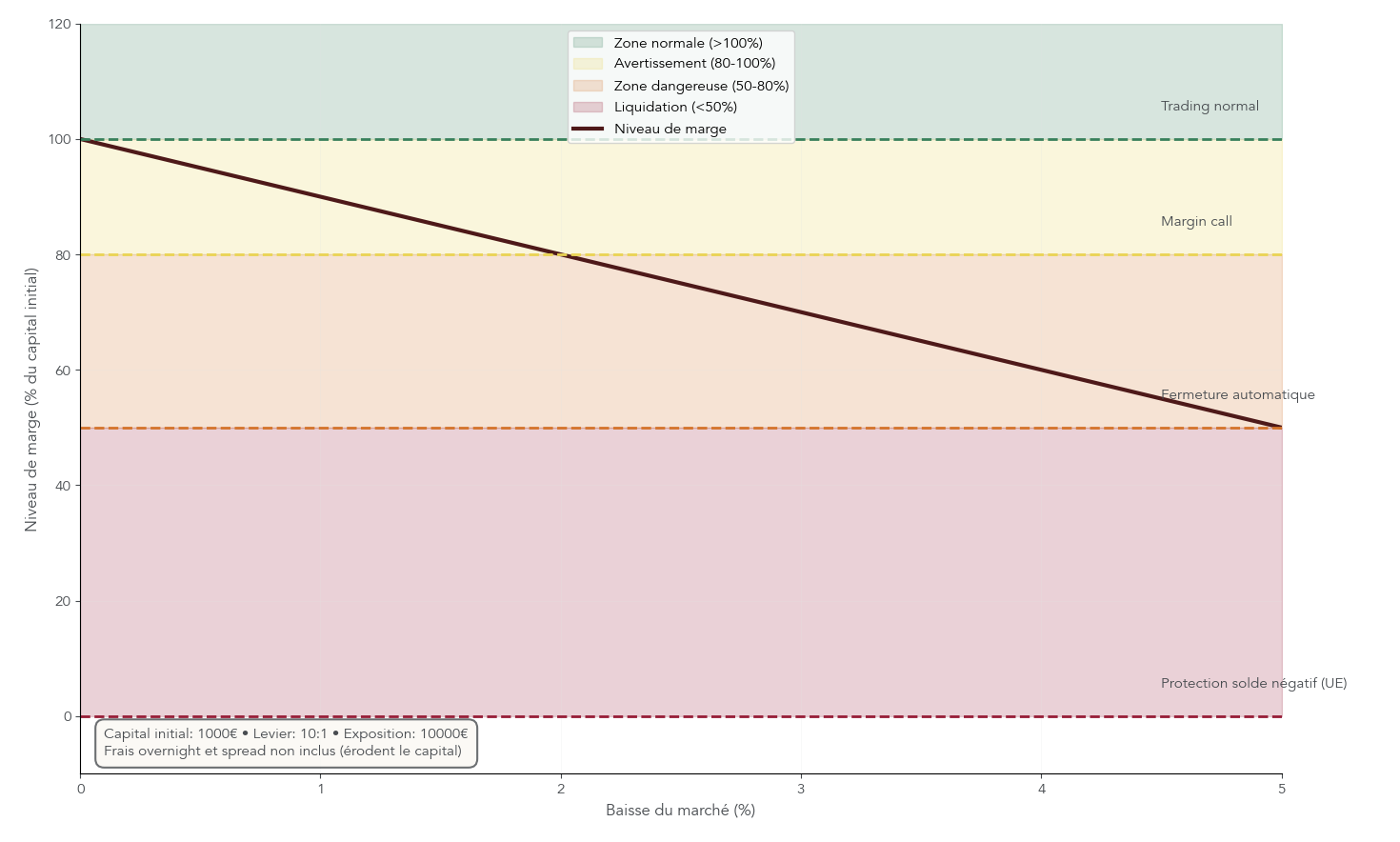

Dès que vous utilisez des CFD ou du trading sur marge, entrent en jeu la marge initiale et la marge de maintenance. Vous ne payez qu’une fraction de la valeur de la position, mais le courtier surveille en permanence que votre capital est suffisant pour couvrir les pertes latentes. S’il ne l’est plus, il déclenche des appels de marge puis peut liquider vos positions sans demander votre avis.

Les principaux niveaux de marge fonctionnent généralement comme suit :

| Niveau | Action | Conséquence |

|---|---|---|

| Marge > 100% | Tout va bien | Trading normal |

| Marge à 80% | Avertissement (margin call) | Notification de risque |

| Marge à 50% | Fermeture automatique | Positions liquidées |

| Marge à 0% | Solde négatif (protégé en UE) | Plafonné à 0€ pour particuliers |

Ces paliers varient légèrement selon les courtiers, mais la logique reste la même : au‑dessus de 100 %, vous pouvez trader normalement ; autour de 80 %, vous recevez un avertissement ; vers 50 %, vos positions sont fermées de force ; à 0 %, vous n’avez plus de capital, et sans protection spécifique, votre solde deviendrait négatif.

Dans l’Union européenne, les courtiers régulés doivent offrir une protection du solde négatif aux clients particuliers. Cela signifie que, même en cas de krach violent, vous ne pouvez pas perdre plus que les fonds déposés : le solde est plafonné à 0 €. Cette protection ne s’applique pas aux clients professionnels qui renoncent volontairement à certaines garanties.

Pour mieux visualiser le mécanisme, on peut représenter un compte CFD de 1 000 € avec un levier de 10:1 : une baisse défavorable de 5 % sur la position fait rapidement chuter la marge vers les zones d’avertissement, puis de liquidation.

Ce type de schéma permet de comprendre à quel point un mouvement apparemment modeste du marché peut suffire à déclencher un margin call, puis à faire fermer vos positions automatiquement si vous n’avez pas anticipé les besoins de marge. Pour une vue d’ensemble sur les produits dérivés et leurs règles de marge, vous pouvez consulter notre dossier dédié aux produits dérivés et marges.

En pratique, quelques réflexes réduisent fortement le risque de liquidation forcée : surveiller régulièrement le niveau de marge affiché sur la plateforme, éviter de cumuler plusieurs positions très levierisées en même temps, et placer des stops réalistes (ni serrés au point d’être touchés en permanence, ni trop éloignés au point de rendre le risque incontrôlable).

Même avec ces précautions techniques et un position sizing rigoureux, il reste un facteur qu’aucun courtier ne peut gérer à votre place : votre propre psychologie. C’est souvent elle qui pousse à désactiver les stops, à augmenter le levier ou à « se refaire » après un gros trade perdant.

6.3 Psychologie du trader particulier et principaux biais cognitifs

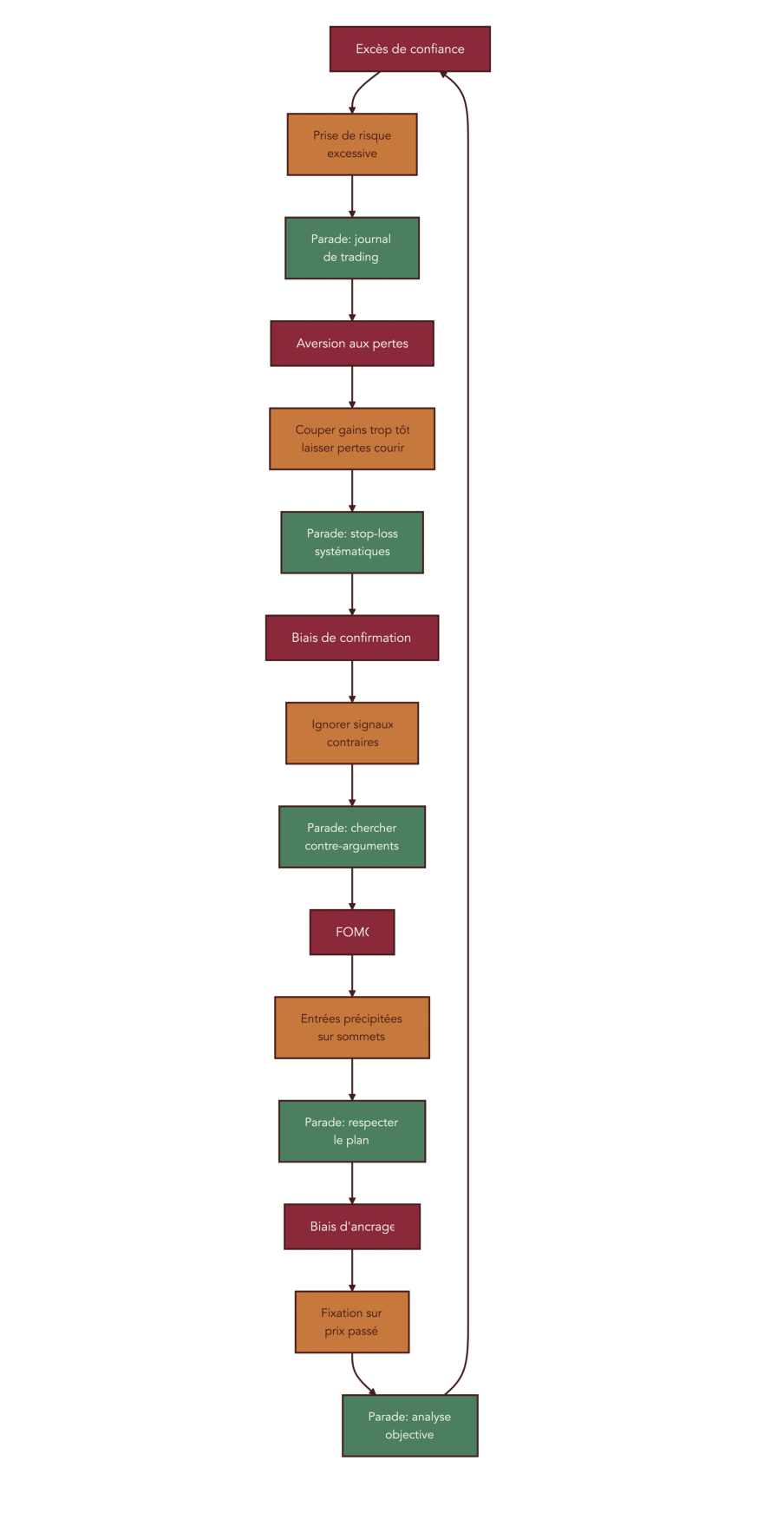

Une fois les règles techniques en place, la vraie difficulté commence : rester discipliné face aux émotions. La plupart des pertes durables en trading ne viennent pas d’une mauvaise stratégie, mais de biais psychologiques qui poussent à dévier du plan.

On peut résumer les principaux biais qui affectent un trader particulier dans le tableau suivant :

| Biais | Description | Conséquence en trading | Parade |

|---|---|---|---|

| Excès de confiance | Surestimer ses compétences | Prise de risque excessive, ignorer les signaux d’alerte | Journal de trading, humilité face aux statistiques |

| Aversion aux pertes | Préférer éviter les pertes plutôt que réaliser des gains | Couper les gains trop tôt, laisser courir les pertes | Stop-loss systématiques, règles écrites |

| Biais de confirmation | Chercher les infos qui confirment ses croyances | Ignorer les signaux contraires à sa position | Rechercher activement les contre-arguments |

| FOMO (Fear Of Missing Out) | Peur de rater une opportunité | Entrées précipitées sans analyse | Respecter son plan, accepter de « rater » |

| Biais d’ancrage | Se fixer sur un prix passé | Attendre un « retour » improbable | Analyser le présent, pas le passé |

L’excès de confiance apparaît souvent après quelques gains rapides. On augmente alors la taille des positions, on réduit voire on supprime les stops, convaincu d’avoir « compris le marché ». La réalité statistique rappelle pourtant que même les traders expérimentés enchaînent des séries de pertes. Tenir un journal de trading et revenir régulièrement sur ses résultats permet de garder les pieds sur terre.

L’aversion aux pertes, elle, pousse à laisser courir des positions perdantes « en espérant que ça remonte », tout en coupant trop vite les positions gagnantes par peur de tout reperdre. Des stop-loss définis à l’avance, et une règle écrite pour prendre une partie des gains à certains niveaux, aident à contrer ce réflexe.

Le biais de confirmation et la FOMO sont particulièrement présents à l’ère des réseaux sociaux. On cherche les avis qui confortent sa position, on entre sur un marché parce que « tout le monde en parle ». La parade consiste à s’imposer la recherche active de contre‑arguments avant chaque entrée, et à accepter que rater une opportunité n’est pas grave : les marchés boursiers offriront toujours d’autres mouvements.

L’étude de l’AMF sur plusieurs années montre que plus les particuliers multiplient les opérations, plus ils perdent d’argent, sans véritable effet d’apprentissage. C’est un signal fort : ce n’est pas en tradant davantage qu’on progresse, mais en analysant ses décisions et en améliorant sa discipline.

Ce cycle illustre comment un gain peut alimenter l’excès de confiance, mener à une prise de risque trop forte, puis à une grosse perte qui déclenche aversion aux pertes et revenge trading. Sortir de ce cercle passe par des outils simples : plan écrit, stops systématiques, levier limité, et même, pour de nombreux épargnants, la décision de concentrer l’essentiel de leur patrimoine sur une approche DCA en ETF et de ne trader qu’avec une petite poche annexe. Ces réflexes rejoignent les principes plus larges de bonnes finances personnelles.

Une fois ces enjeux psychologiques reconnus, la question devient : comment progresser concrètement, pas à pas, sans brûler les étapes ? C’est là que les outils comme les comptes démo, le journal de trading et le backtesting prennent tout leur sens.

7. Outils pour progresser : de la démo à l’investissement scalable

On va maintenant passer du « quoi faire » au « comment s’entraîner ». L’objectif est de transformer la théorie (gestion du risque, psychologie) en habitudes concrètes, puis de replacer le trading dans une stratégie d’ensemble dominée par les intérêts composés.

7.1 Utiliser les comptes démo sans se faire piéger par le faux sentiment de confiance

Le compte démo est souvent la première porte d’entrée sur une plateforme de trading. Il reproduit les conditions de marché en temps réel, mais avec un capital virtuel. Vous pouvez ainsi passer des ordres, tester les types d’ordres, vous familiariser avec les produits dérivés ou les actions, sans aucun risque pour votre argent.

Les principaux courtiers proposent ce type de compte avec des modalités différentes :

| Courtier | Capital virtuel | Durée | Limites |

|---|---|---|---|

| eToro | 100 000$ | Illimitée | Données temps réel |

| IG | 10 000€ | Illimitée | Accès complet |

| XTB | 100 000€ | 30 jours (renouvelable sur demande) | Extension possible avec compte réel |

| Interactive Brokers | Variable | Illimitée | Cotations légèrement différées |

En pratique, la démo est parfaite pour prendre en main l’interface, comprendre comment s’affichent les niveaux de marge, où se règlent les stop-loss et take-profit, et vérifier la latence entre le clic et l’exécution. C’est aussi un bon terrain de jeu pour tester une stratégie de day trading ou de swing trading pendant plusieurs mois.

Mais ce confort a une contrepartie : l’absence d’enjeu émotionnel. Quand on ne risque pas le moindre euro, il est facile de respecter son plan, de laisser courir les gains et de couper les pertes. Dès que l’on passe en réel, la peur de perdre et la tentation de se refaire modifient profondément les décisions. Beaucoup de traders affichent des performances flatteuses en démo, puis enchaînent les pertes dès qu’ils investissent en bourse avec leur propre capital.

C’est pourquoi une approche prudente consiste à utiliser le compte démo pendant 3 à 6 mois, avec des règles réalistes (risque par trade, levier, horaires) et un suivi écrit. Si, sur cette période, vous obtenez des résultats cohérents, vous pouvez alors passer sur un petit capital réel plutôt que de sauter immédiatement à des montants importants. Pour approfondir le test d’un setup technique ou d’un pattern graphique, notre article sur l’analyse chartiste montre comment structurer ce travail.

L’étape suivante consiste justement à rendre cette expérience mesurable, grâce à un journal de trading et à un peu de backtesting.

7.2 Journal de trading et backtesting : transformer l’expérience en données

Sans journal, les trades finissent par se ressembler et les erreurs se répètent. Tenir un journal de trading, même très simple, change la donne : vous passez d’une impression (« je gagne plutôt souvent ») à une vision chiffrée (« mon taux de réussite est de 45 %, mais mon gain moyen est deux fois plus grand que ma perte moyenne »).

Un journal peut être un tableur ou une application dédiée. L’important est de noter, pour chaque opération :

- La date et l’heure d’entrée et de sortie.

- L’instrument (action, indice, paire de devises) et le sens (achat ou vente).

- Le prix d’entrée, le stop-loss, éventuellement le take-profit.

- La taille de la position et le risque en pourcentage du capital.

- La raison de l’entrée (setup d’analyse technique, nouvelle fondamentale, pattern précis).

- Le résultat en euros et en pourcentage.

- Vos émotions et remarques (stress, doute, impatience, respect ou non du plan).

À partir de ces données, vous pouvez calculer des indicateurs clés :

- Le taux de réussite, c’est‑à‑dire la part de trades gagnants.

- Le ratio gain/perte moyen, qui compare la taille moyenne de vos gains et de vos pertes.

- L’expectancy, qui combine ces deux chiffres pour indiquer ce que vous « valez » par trade en moyenne.

- Le maximum drawdown, c’est‑à‑dire la plus forte baisse de votre courbe de capital entre un plus haut et le creux suivant.

En parallèle, le backtesting consiste à tester une stratégie sur des données historiques. Vous définissez des règles claires (par exemple : acheter un ETF quand la moyenne mobile 20 jours passe au-dessus de la 50 jours, avec un stop sous le dernier creux) et vous regardez ce que cela aurait donné sur plusieurs années. Cette démarche aide à évaluer la robustesse d’un setup avant de l’appliquer en réel.

Il faut toutefois rester prudent : en multipliant les paramètres pour améliorer les résultats passés, on risque de tomber dans l’overfitting, c’est‑à‑dire une stratégie « parfaite » sur le passé, mais inopérante sur le futur. L’objectif du backtesting n’est pas de trouver la martingale, mais de vérifier que votre idée tient à peu près la route dans différents contextes de marché.

Ce travail de journalisation et de test historique est aussi un excellent antidote contre l’excès de confiance et le biais de confirmation : les chiffres ne mentent pas, et ils vous rappellent que la gestion des risques prime toujours sur la recherche de trades spectaculaires.

La dernière brique de cette progression est de replacer le trading dans une trajectoire d’épargne long terme : comprendre la puissance des intérêts composés et la scalabilité d’une approche régulière.

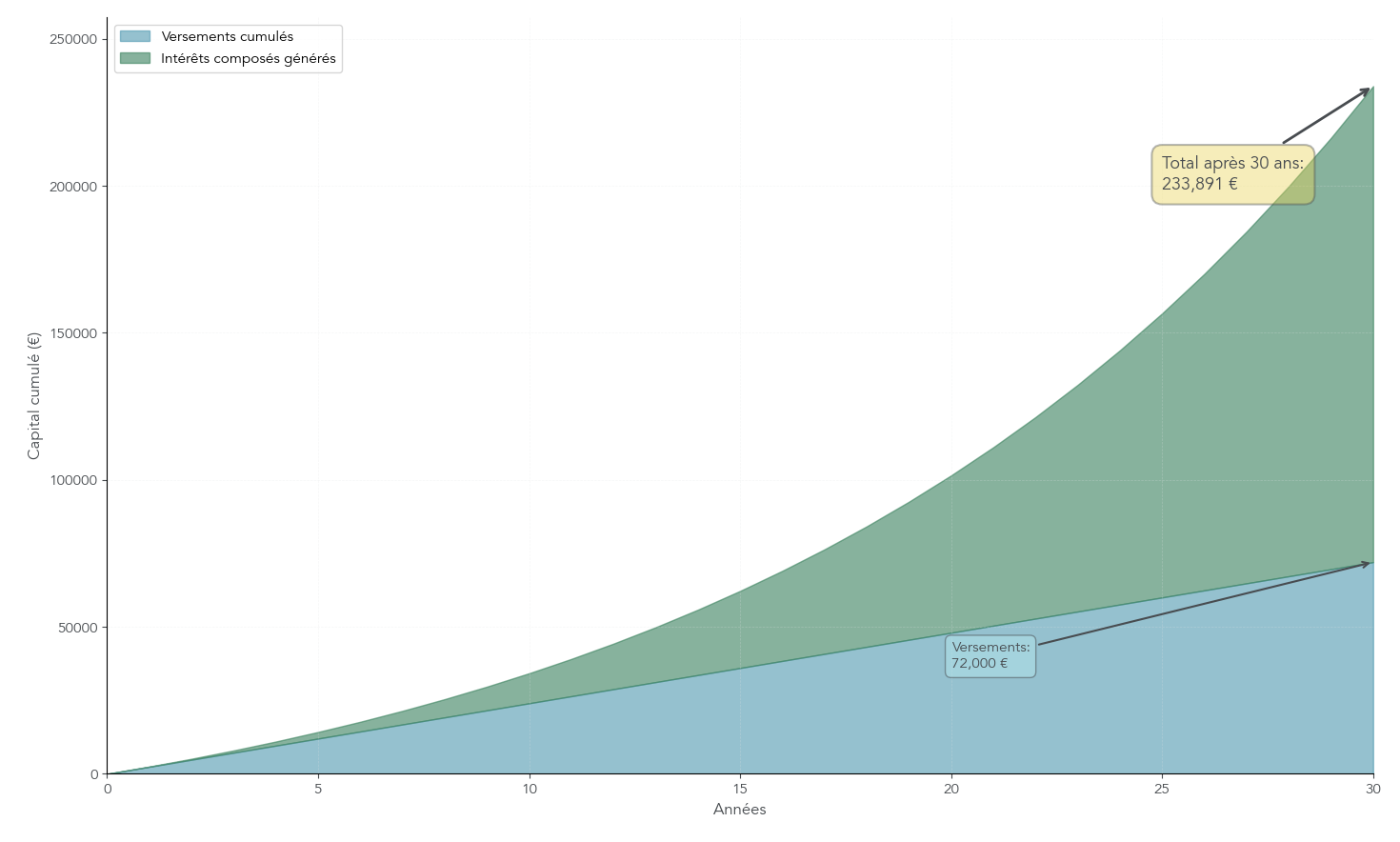

7.3 Intérêts composés et scalabilité : pourquoi la régularité gagne souvent sur le trading actif

À côté d’une petite poche de trading, la vraie machine de création de patrimoine reste un portefeuille investi sur la longue durée, qui profite des intérêts composés. Le principe est simple : les gains générés une année sont réinvestis, et produisent eux‑mêmes des gains les années suivantes. La formule classique pour la valeur future d’un capital est :

FV = P(1 + r)^t

où P est le capital de départ, r le rendement annuel et t la durée en années. Quand on ajoute des versements réguliers (par exemple 200 € par mois sur un ETF), l’effet boule de neige devient spectaculaire.

La simulation ci‑dessous illustre ce phénomène sur 30 ans :

| Capital initial | Rendement annuel | Valeur finale (sans apport) | Valeur avec 200€/mois |

|---|---|---|---|

| 5 000€ | 7% | 38 060€ | 275 000€+ |

| 10 000€ | 7% | 76 120€ | 313 000€+ |

| 5 000€ | 10% | 87 250€ | 430 000€+ |

Un simple plan d’investissement régulier de 200 € par mois pendant 30 ans, avec un rendement annuel de 7 %, peut générer plus de 240 000 €. Sur ce total, environ 72 000 € seulement proviennent de vos versements ; le reste vient des intérêts composés.

Ce graphique met en évidence une réalité peu intuitive : au début, la courbe des apports domine, puis, au fil des années, la part des intérêts dépasse largement vos versements. C’est pour cela que le temps est un allié si puissant pour un investisseur particulier.

En pratique, obtenir année après année 10 % de rendement net via du trading actif est extrêmement difficile, surtout après frais et fiscalité. En revanche, sur un horizon de 20 ou 30 ans, des ETF actions mondiaux bien diversifiés ont historiquement délivré des rendements annualisés proches de 7 à 9 %, ce qui laisse une vraie marge de manœuvre pour un plan DCA régulier.

La traduction concrète est claire : pour la majorité des épargnants, il est pertinent de sécuriser d’abord cette « machine à intérêts composés » via un PEA, une assurance-vie ou un compte-titres, en privilégiant des ETF diversifiés, avant de consacrer une petite fraction de son capital au trading plus spéculatif. Cette approche est particulièrement précieuse quand on veut préparer sa retraite dans de bonnes conditions.

Même en adoptant cette logique prudente et orientée long terme, l’environnement reste semé de pièges, notamment sur Internet. D’où l’importance de savoir repérer les arnaques et les erreurs classiques avant qu’elles ne coûtent cher.

8. Pièges, arnaques et erreurs classiques à éviter absolument

Après avoir parlé techniques, psychologie et intérêts composés, il reste un dernier volet très concret : les dangers externes. Entre faux courtiers, signaux miraculeux et produits légaux mais très défavorables, l’univers du trading demande une vigilance permanente.

8.1 Arnaques les plus fréquentes : comment les reconnaître et s’en protéger

Les chiffres récents sont éloquents : selon les études de l’AMF, 3,2 % de la population française a déjà été victime d’une escroquerie financière, contre 1,2 % en 2021 seulement. Les 18‑34 ans sont particulièrement touchés puisqu’ils représentent 68 % des victimes, alors qu’ils ne constituent qu’une minorité de la population totale. Les réseaux sociaux et certains « finfluenceurs » jouent un rôle central dans cette explosion.

On peut classer les arnaques les plus fréquentes en plusieurs catégories :

| Type d’arnaque | Mécanisme | Signal d’alerte | Protection |

|---|---|---|---|

| Faux courtiers | Site clone d’un courtier régulé | URL légèrement différente, bonus démesurés | Vérifier sur REGAFI (AMF) |

| Formations miracle | Promesse de devenir trader en quelques heures | « Revenus passifs », « liberté financière » | On ne devient pas trader en 2 jours |

| Signaux de trading | Abonnement à des « alertes » payantes | Taux de réussite invérifiables | Backtester soi-même les signaux |

| Influenceurs crypto | Promotion de tokens sans valeur | Hashtags #argentfacile, #devenirriche | Ne jamais investir sur recommandation |

| Recovery room | Proposer de récupérer l’argent perdu | Contact après une première arnaque | 73% des victimes sont recontactées |

Les faux courtiers utilisent souvent des sites qui imitent à la perfection l’interface de grands acteurs régulés, mais avec une URL légèrement différente. Ils proposent des rendements garantis et insistent pour que vous viriez l’argent rapidement. La meilleure parade consiste à vérifier systématiquement l’agrément du courtier sur le registre officiel REGAFI de l’AMF avant tout dépôt.

Les formations miracles et signaux de trading « infaillibles » jouent, eux, sur la promesse de revenus passifs et de « liberté financière en quelques jours ». Les taux de réussite annoncés sont invérifiables, et la plupart de ces offres se concentrent sur la vente d’abonnements plutôt que sur la pédagogie. Si vous souhaitez suivre des signaux, il est indispensable de les backtester vous‑même sur données historiques et de garder en tête qu’aucune méthode ne supprime le risque de perte.

Du côté des cryptomonnaies, de nombreux influenceurs promeuvent des tokens obscurs en s’appuyant sur des hashtags du type #argentfacile ou #devenirriche. Ils sont parfois rémunérés par les promoteurs du projet, sans transparence claire. La règle est simple : ne jamais investir en bourse ou en crypto sur la seule base d’une recommandation vue sur un réseau social, aussi convaincante soit‑elle.

Enfin, les recovery rooms ciblent les victimes d’une première arnaque. Vous êtes recontacté par un prétendu avocat ou « service de récupération » qui affirme pouvoir retrouver vos fonds perdus contre des frais initiaux. Dans la pratique, 73 % des victimes sont recontactées et se retrouvent piégées une seconde fois.

Les autorités ont commencé à réagir : le règlement MiCA encadre désormais les prestataires crypto dans l’UE, l’AMF et l’ESMA ont publié en 2026 un guide pour les finfluenceurs, et l’ARPP a certifié plusieurs dizaines d’entre eux. Cela améliore le paysage, mais n’annule pas le besoin de vigilance individuelle.

Au‑delà de ces escroqueries pures et simples, il existe aussi des « pièges légaux » : produits très risqués, levier excessif, propfirms, fiscalité mal gérée… Pour y voir clair, il est pertinent de rassembler tous les arbitrages clés dans une grande synthèse finale.

8.2 Les arbitrages clés pour un particulier en 2026

Après ce tour d’horizon, il est facile de se sentir un peu noyé : produits, stratégies, levier, fiscalité, psychologie, plateformes… Pour transformer tout cela en plan d’action, il est pertinent de disposer d’une sorte de check‑list qui rappelle, point par point, ce qu’il faut retenir avant de se lancer en trading ou d’investir en bourse.

Le tableau ci‑dessous reprend les principaux arbitrages à effectuer :

| Dimension | Élément clé | Implication pratique | Recommandation |

|---|---|---|---|

| Bases | Spread = coût implicite à chaque transaction | Perte immédiate dès l’ouverture | Choisir actifs liquides, courtiers à spreads serrés |

| Bases | CFD ≠ propriété de l’actif | Aucun dividende, produit spéculatif | Réserver aux experts, capital qu’on accepte de perdre |

| Levier | Limites ESMA : 2:1 (crypto) à 30:1 (forex) | Amplifie gains ET pertes | Ne jamais dépasser 2:1 pour débutants |

| Fiscalité | PEA après 5 ans : 18,6% (PS seuls) | Économie de 12,8% vs CTO | Ouvrir un PEA immédiatement, même avec 10€ |

| Fiscalité | CTO : PFU 31,4% sur chaque gain | Impôt à chaque vente gagnante | Privilégier le PEA pour le long terme |

| Stratégie | DCA sur ETF monde | Lissage du risque, discipline | Idéal pour 80%+ des particuliers |

| Risque | Règle du 1% par trade | Préserve le capital sur série de pertes | Calculer la taille de position AVANT d’entrer |

| Plateforme | IFU obligatoire pour courtiers FR | Déclaration fiscale simplifiée | Préférer courtiers avec IFU automatique |

| Piège | 61-89% des comptes CFD perdants | Statistique accablante et stable | Éviter les CFD sauf expérience avérée |

| Piège | Propfirms : modèle à risque | Échecs financent le système | Éviter ou considérer les frais comme perdus |

| Psychologie | FOMO = entrées précipitées | Pertes fréquentes par impatience | Plan écrit + respect strict |

| Progression | Compte démo puis petit capital réel | Transition psychologique nécessaire | 3-6 mois de démo rentable avant argent réel |

Ce tableau n’introduit aucun concept nouveau, mais condense les points critiques déjà abordés : nature des produits, rôle du spread, limites de levier, fiscalité PEA versus CTO, intérêt du DCA sur ETF, gestion du risque par la règle du 1 %, choix d’un courtier fournissant un IFU, statistiques de pertes sur les CFD, pièges des propfirms, importance de la psychologie et progression recommandée de la démo vers un petit compte réel.

Conclusion

Au fond, ce guide montre que la priorité, pour un particulier, n’est pas de multiplier les trades mais de choisir une approche alignée avec son temps, son capital et sa tolérance au risque, en gardant à l’esprit que la majorité des comptes actifs finissent en perte. Pour beaucoup, un investissement régulier via DCA sur un ETF monde logé en PEA reste le cœur de la stratégie, le trading actif venant éventuellement en périphérie avec un capital limité.

Deux points méritent de rester à l’esprit sur la durée : ne pas confondre enveloppe et support, car le choix entre PEA, CTO ou assurance vie pèse directement sur la fiscalité de vos gains, et se méfier des promesses de 0 % de frais qui masquent souvent spreads, conversions de devise et frais overnight. En pratique, vous limiter à un levier de 2 pour 1 au démarrage et arrêter de trader après trois pertes consécutives aide déjà à préserver le capital et à garder la tête froide face aux émotions.

La suite logique consiste à explorer les autres briques de votre patrimoine : par exemple l’assurance vie en unités de compte pour diversifier la fiscalité, ou les SCPI si vous souhaitez ajouter une dimension immobilière à vos placements. Ceux qui sont attirés par l’innovation pourront aussi regarder de près les cryptomonnaies sous MiCA ou le PER pour la retraite, en appliquant la même grille de lecture aux risques, aux frais et à la fiscalité.

FAQ – Questions fréquemment posées

Comment commencer le trading pour débutant ?

On commence par bâtir une base d’investissement passif solide, via des ETF en DCA dans un PEA (Plan d’Épargne en Actions) si l’horizon dépasse 5 ans, sinon dans un CTO (Compte-Titres Ordinaire) ou une assurance-vie. Ensuite, on se forme aux mécanismes du marché financier: classes d’actifs, CFD, effet de levier, types d’ordres, pour comprendre ce que l’on manipule. Côté fiscalité, on privilégie un courtier fournissant un IFU (Imprimé Fiscal Unique) pour simplifier la déclaration. On ouvre un compte démo pendant 3 à 6 mois afin de tester une stratégie simple sans risque. Puis on applique une gestion du risque stricte: règle du 1 %, levier limité à 2:1, stop-loss systématiques, pause après 3 pertes. Enfin, on ne passe en réel qu’avec un petit capital que l’on accepte de perdre, tout en poursuivant son plan DCA.

Quel budget pour commencer le trading ?

Pour l’investissement indiciel en DCA, 50 à 100 € par mois suffisent chez des courtiers à faibles frais. Pour du swing ou du position trading sur actions, un capital de 2 000 à 5 000 € aide à diversifier et à absorber les premières pertes. En day trading, on vise plutôt 10 000 à 30 000 €, car la volatilité et les coûts exigent un matelas suffisant. En CFD, il n’y a pas de minimum technique, mais c’est trompeur: le levier, les frais overnight et les spreads détruisent vite les petits comptes. Les statistiques des courtiers affichent entre 61 % et 89 % de comptes perdants. On n’engage jamais l’argent du quotidien et on réserve le trading à une part marginale du patrimoine.

Comment trader avec 100 € ?

Avec 100 €, le trading actif sur actions ou CFD n’est ni pertinent ni durable, car les spreads, commissions et frais de change pèsent immédiatement. Le levier accroît encore le risque d’extinction du capital en quelques mouvements défavorables. À ce niveau, je recommande l’investissement passif: un ETF Monde en DCA, 50 à 100 € par mois, via un courtier à très faibles frais comme Trade Republic ou XTB. Le PEA devient intéressant si l’horizon dépasse 5 ans, car la fiscalité tombe à 18,6 % de prélèvements sociaux après ce délai. Cette approche renforce votre discipline et lisse la volatilité. On construit d’abord un capital suffisant avant d’envisager un trading actif.

Que sont les indicateurs techniques ?

Ce sont des outils dérivés des prix et des volumes qui aident à lire la tendance, le momentum et la volatilité pour mieux caler entrées et sorties. Les moyennes mobiles, comme MM20 et MM50, lissent les cours et révèlent la tendance. Le RSI quantifie la dynamique entre 0 et 100, avec des zones de surachat/survente souvent situées autour de 70/30. La MACD compare deux moyennes exponentielles et ses croisements signalent des changements de tendance. Les bandes de Bollinger encadrent le prix autour d’une moyenne et mesurent la volatilité. Aucun indicateur ne garantit le succès: on les combine avec une gestion du risque rigoureuse et, sur le long terme, on privilégie l’analyse fondamentale et les ETF.

Quelle est la règle du 1 % dans le trading ?

C’est l’idée de ne jamais risquer plus de 1 % de votre capital sur un trade, afin de survivre aux séries de pertes. On calcule la taille de position ainsi: Taille = (Capital × 1 %) / distance entre l’entrée et le stop-loss. Avec 10 000 €, un risque de 100 €, une entrée à 50 € et un stop à 48 €, on achète 50 actions. Le tableau de pertes montre qu’à 1 % par trade, -20 % après 20 pertes reste gérable, alors qu’à 5 % on atteint -100 %. On associe cette règle à des stop-loss systématiques et à un levier limité à 2:1 pour débuter. En cas de trois pertes d’affilée, on s’arrête pour préserver sa discipline de gestion du risque.