On veut faire travailler son épargne en bourse, mais au moment de quitter les livrets pour un vrai portefeuille boursier, tout se complique entre actions, obligations, ETF et choix d’enveloppe. La crainte de se tromper dans la diversification ou de subir une forte volatilité au mauvais moment freine le passage à l’action. Sans repères clairs, on risque soit un placement trop prudent qui érode le rendement réel, soit une exposition aux actions excessive qui devient intenable dès qu’un krach survient.

Dans ce guide, on définit d’abord un portefeuille simple et robuste, puis on vous accompagne pas à pas du choix des produits à la sélection du courtier, de l’enveloppe fiscale à la répartition entre ETF actions et ETF obligataires, jusqu’aux règles concrètes de gestion et de suivi adaptées à votre horizon d’investissement.

1. De quoi parle-t-on quand on parle de « portefeuille boursier » ?

Avant de choisir un ETF ou un compte, nous allons d’abord clarifier ce qu’est un portefeuille boursier pour un particulier, et surtout ce que ce n’est pas. Ensuite, nous verrons pourquoi la seule performance qui compte est la performance nette, après frais, fiscalité et erreurs. Enfin, on passera par les notions de risque, d’horizon d’investissement et de diversification, pour arriver à des choix simples et cohérents.

1.1 Clarifier ce qu’est un portefeuille boursier

Un portefeuille boursier n’est pas une liste d’actions “qui vont exploser”, ni la chasse à “la meilleure action 2026”, ni un produit magique censé fonctionner en toutes circonstances. Pour un investisseur individuel, un portefeuille est surtout un système de décisions qui doivent s’assembler proprement.

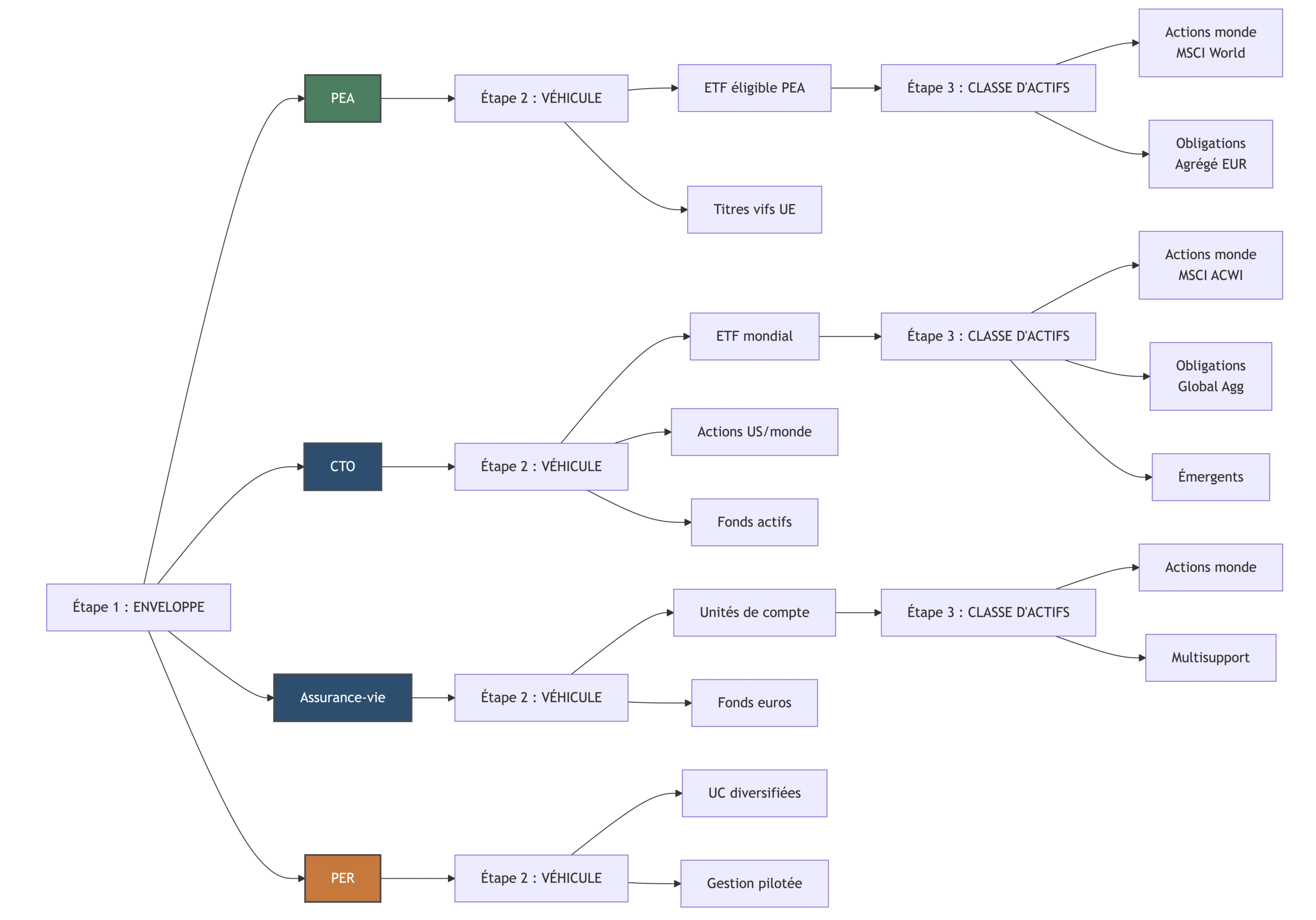

Concrètement, il repose sur quatre briques qui se parlent entre elles : une allocation d’actifs (actions, obligations, cash), des véhicules (ETF, fonds, titres en direct), des enveloppes (PEA, CTO, assurance-vie, PER) et des règles de conduite (investissement régulier, rééquilibrage, discipline). Si l’une de ces briques est incohérente, la stratégie devient fragile : on peut être obligé de vendre au mauvais moment, payer trop de frais, ou prendre un risque que l’on ne supporte pas.

La logique saine ressemble davantage à de la personal finance qu’à de la spéculation : on affecte son argent à un objectif réel (retraite, projet à moyen terme, transmission), avec un horizon compatible. Et, point souvent oublié, le portefeuille boursier s’intègre dans un patrimoine global : avant d’investir, on veut généralement avoir une épargne de précaution hors bourse, pour ne pas transformer la moindre dépense imprévue en vente forcée.

Le tableau ci-dessous résume les décisions qui font vraiment gagner… ou perdre.

| Brique | Décision concrète | Ce que ça impacte | Erreur fréquente | Conséquence typique |

|---|---|---|---|---|

| Objectif | « Cet argent sert à quoi ? » | horizon, enveloppe | investir un apport immo en actions | vente forcée en baisse |

| Horizon | « Quand dois-je disposer du capital ? » | allocation | horizon « long » déclaré mais faux | stratégie incohérente |

| Tolérance au risque | « Puis-je supporter -30% temporaire ? » | part actions | surestimer sa tolérance | abandon au pire moment |

| Enveloppe | PEA/CTO/AV/PER | fiscalité + contraintes | choisir l’enveloppe après les ETF | performance nette amputée |

| Frais | courtage + TER + spreads | rendement net | ne regarder que le TER | coût réel sous-estimé |

| Règles | DCA + rebalancing | stabilité | improviser | buy high / sell low |

En pratique, l’idée est de décider dans le bon ordre et de réduire les erreurs typiques dès le départ. Pour une méthode pratique de gestion et d’organisation d’un portefeuille sur la durée, voir : Gérer un portefeuille financier : arbitrages, rééquilibrage et gestion du risque.

Cette approche “en briques” mène naturellement au point qui relie toutes les décisions : ce que vous gagnez réellement, une fois tout déduit. C’est précisément l’enjeu de la performance nette.

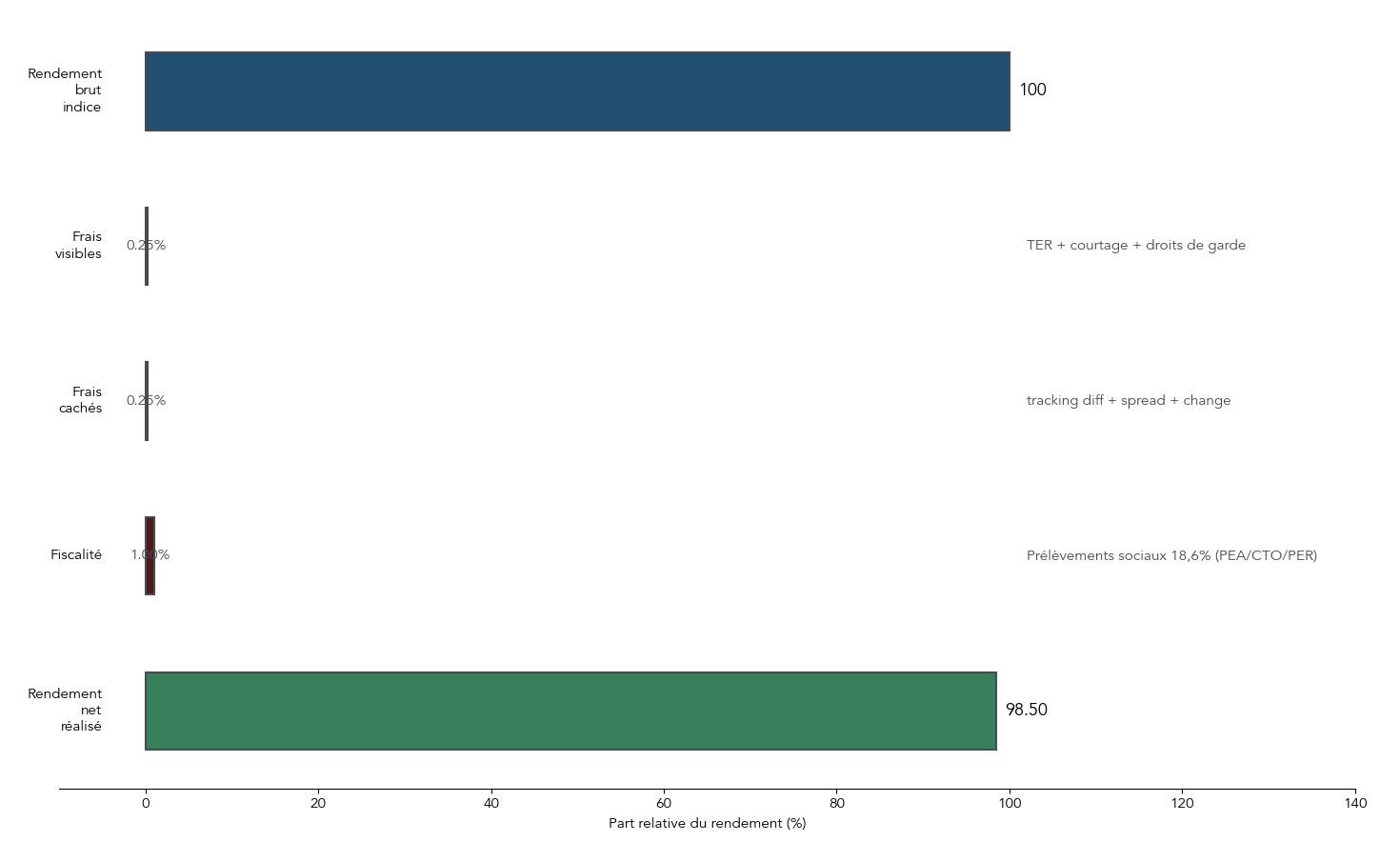

1.2 Comprendre pourquoi seule la performance nette compte vraiment

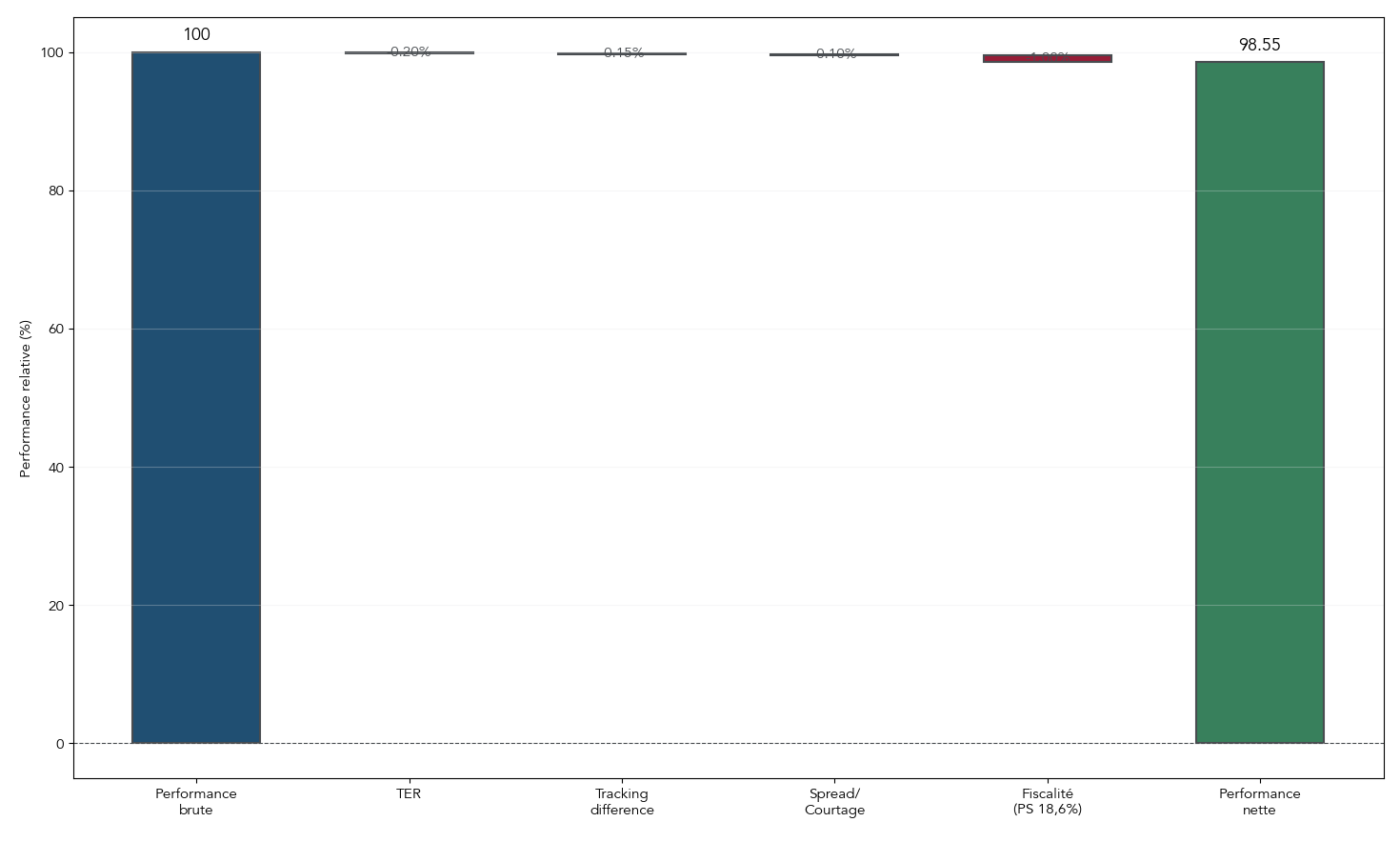

Quand on lit “le marché a fait X%”, on parle presque toujours de performance brute, souvent celle d’un indice. Or, un particulier ne vit jamais en brut. Ce qui compte est la performance nette : ce qui reste après les frais, la fiscalité et, parfois, les erreurs de comportement.

On peut voir la performance comme une chaîne. Au début, il y a le rendement des marchés financiers (que l’on contrôle très mal). Puis, à chaque maillon, une partie du rendement se perd : frais de gestion du véhicule (TER, mais aussi tracking difference), coûts d’exécution (spread, courtage), fiscalité liée à l’enveloppe… et enfin, le comportement (surtrading, vente panique, arrêt du plan).

Voici cette chaîne, avec ce qui est réellement pilotable.

| Étape | Exemple | Ce que l’investisseur contrôle | Ce qu’il contrôle mal |

|---|---|---|---|

| Rendement des marchés | indice actions monde | presque rien | cycles, crises |

| Coûts de véhicule | TER, tracking diff | beaucoup (choix ETF) | coûts internes exacts |

| Coûts d’exécution | spread, courtage | beaucoup (courtier, ordres) | liquidité en stress |

| Fiscalité | PEA vs CTO | beaucoup (enveloppe) | changement de loi |

| Comportement | panique | beaucoup (règles) | émotions |

Deux messages pratiques ressortent immédiatement. D’abord, certains leviers sont très contrôlables : choisir un ETF peu cher, limiter les frais de transaction, sélectionner une enveloppe cohérente. Ensuite, il existe des écarts très visibles même “à exposition comparable” : sur les ETF MSCI World, le TER de 0,05 % à 0,50 % par an selon les produits recensés, soit un facteur 10. Sur 15–20 ans d’investissement long terme, 0,5 % à 1 % de coûts récurrents en plus peuvent rogner fortement le résultat final.

Attention toutefois à une confusion fréquente : le TER n’est pas le coût total. Il faut aussi penser à la tracking difference, au spread, au courtage, au change et à la fiscalité pour estimer ce que l’investissement vous coûte vraiment.

Dès lors qu’on sait où la performance se perd, la question suivante devient plus concrète : quel risque accepte-t-on pour viser ce rendement net ? Cela demande de dépasser un seul chiffre et de comprendre les différents visages du risque.

Pour une mise en perspective des rendements et des pièges (promesses, ordres de grandeur), consultez : rendement en bourse — ce qu’on peut raisonnablement attendre.

1.3 Distinguer les différents risques qui pèsent sur votre portefeuille

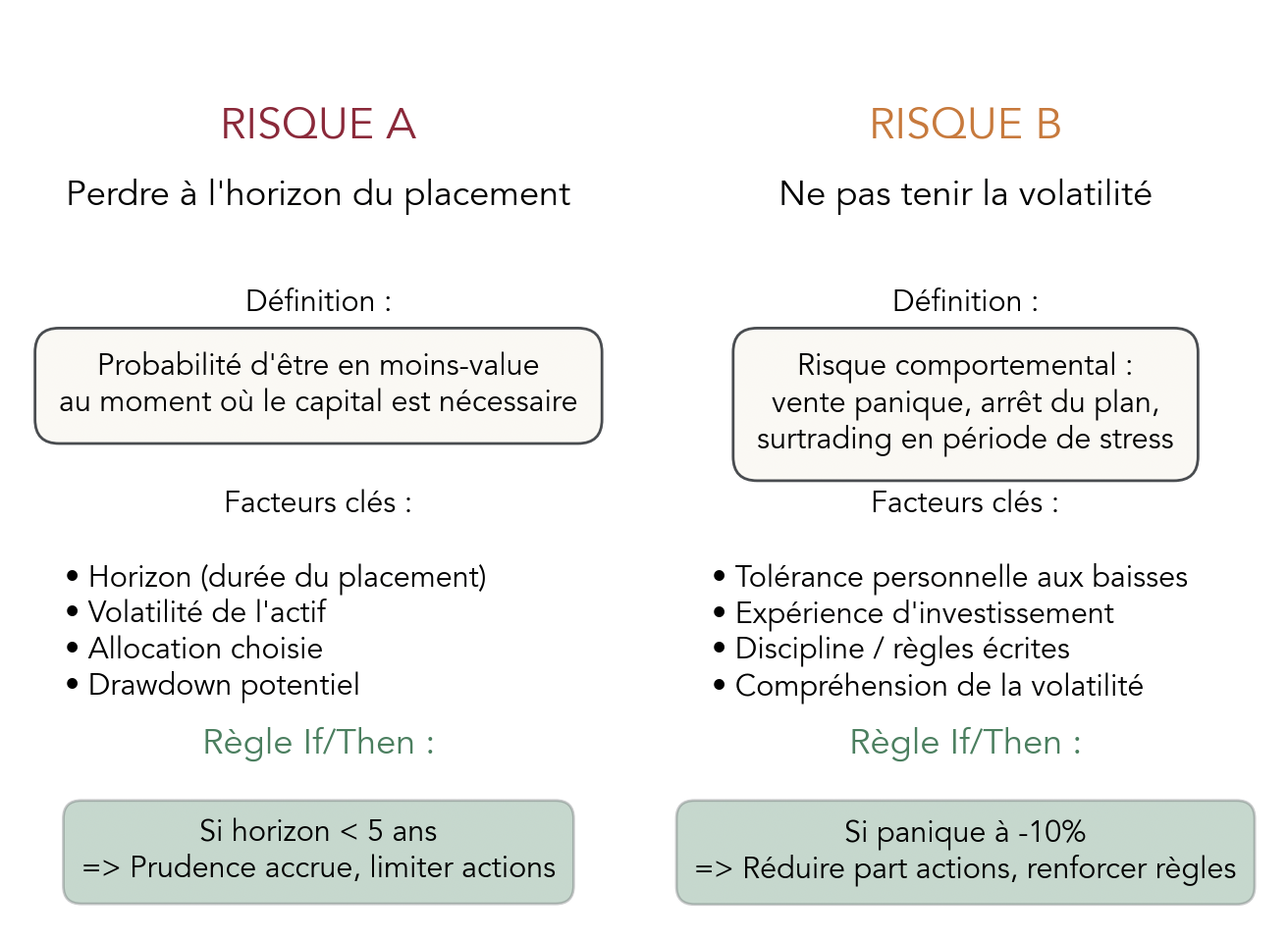

Parler de risque, ce n’est pas seulement parler de volatilité. Pour un portefeuille boursier, quatre notions sont vraiment complémentaires, et elles ne répondent pas à la même question.

La volatilité décrit l’ampleur des variations “habituelles”. Elle sert à calibrer la secousse : si votre allocation est très volatile, vous verrez des variations fortes, parfois en quelques semaines. Son défaut est simple : elle ne dit pas si vous serez en perte au moment précis où vous aurez besoin de vendre.

C’est là qu’intervient le drawdown, c’est-à-dire la baisse maximale depuis un sommet. C’est un excellent stress-test psychologique : si -30 % vous semble intenable, le problème n’est pas la théorie, c’est la stratégie. À l’inverse, se dire “ça n’arrivera plus” est un piège classique.

Troisième notion : le risque de perte à l’horizon. La bonne question n’est pas “est-ce que ça bouge ?”, mais “quelle est la probabilité d’être en moins-value au terme où je dois retirer ?”. Et pour être honnête, ce type d’affirmation dépend toujours des paramètres d’analyse : l’indice, la période, la devise, et si les dividendes sont inclus. Quand on voit des probabilités historiques présentées (par exemple sur certains indices et périodes), il faut les traiter comme des observations sur un échantillon passé, pas comme une garantie.

Enfin, le risque comportemental est souvent le plus dangereux pour un particulier : panique, arrêt du DCA (investissement régulier), vente en bas de cycle, ou multiplication d’ordres inutiles. Un portefeuille “bon sur le papier” peut échouer si l’investisseur ne tient pas le plan.

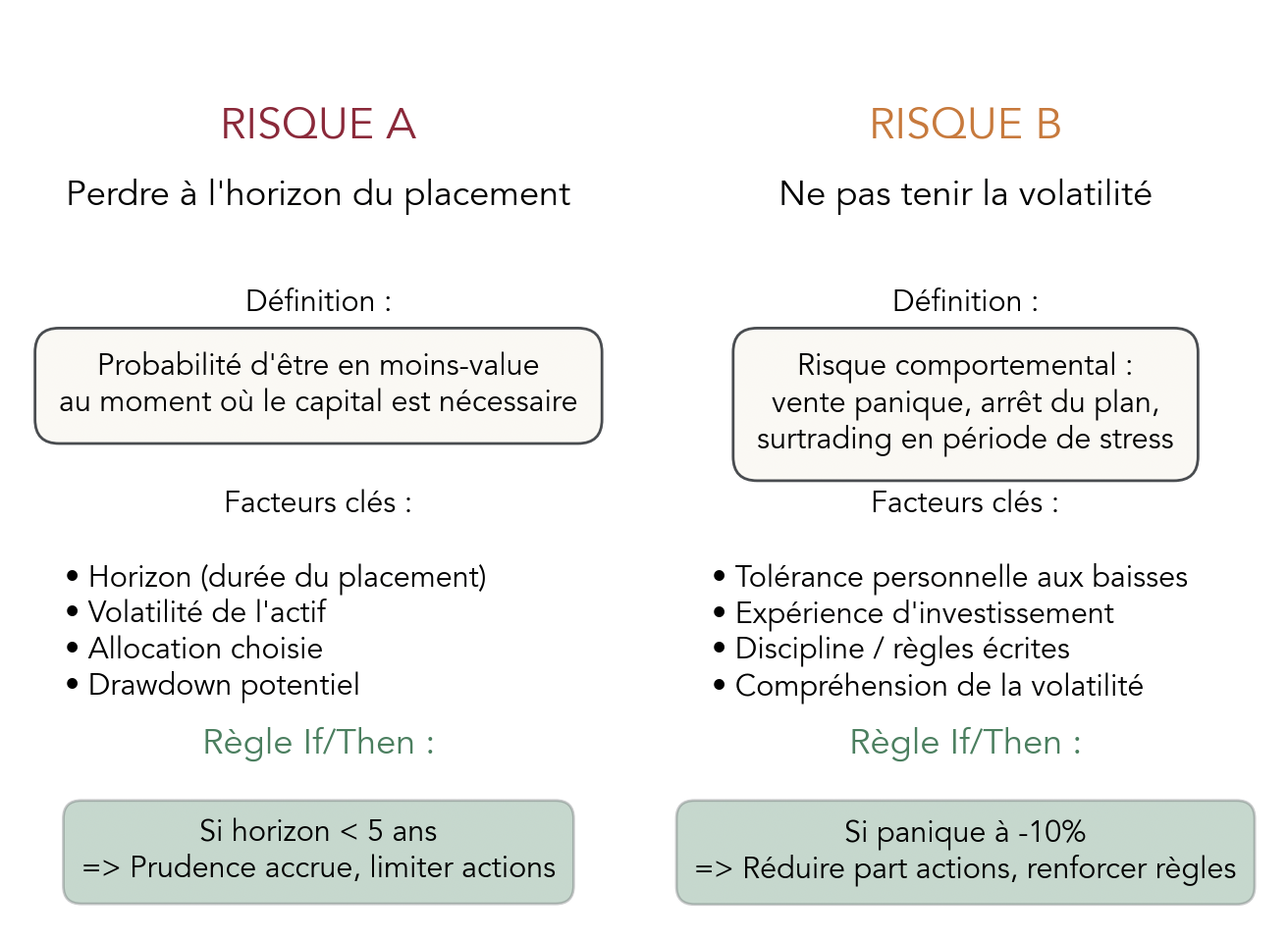

Le tableau suivant donne des repères simples, avec des règles If/Then actionnables.

| Indicateur | Ce que ça mesure | Bonne utilisation | Piège | Règle If/Then |

|---|---|---|---|---|

| Volatilité | variations typiques | choisir part actions | croire que faible = sans perte | Si vous paniquez à -10%, réduire actions |

| Drawdown | pire baisse | stress-test | « ça n’arrivera plus » | Si -30% est intenable, allocation trop agressive |

| Probabilité de perte | résultat à horizon | calibrer horizon | dépend de l’échantillon | Si horizon < 5 ans, prudence accrue |

| Corrélation | diversification | choisir briques | corrélation change en crise | Diversifier par régimes (taux/inflation) |

| Frais | fuite quasi-certaine | optimiser net | focaliser sur micro-différences | À exposition égale, réduire frais d’abord |

Avec ces définitions, vous disposez d’une grille de lecture plus fiable qu’un simple “profil prudent/dynamique” déclaré à la volée. Pour formaliser votre tolérance et adapter l’allocation à votre profil (prudent/équilibré/dynamique), voir : Définir son profil d’investisseur.

La suite logique est alors de relier ce risque… à une contrainte très concrète : votre horizon d’investissement. Parce que selon que vous ayez besoin du capital dans 1 an ou dans 15 ans, vous ne pouvez pas utiliser les mêmes produits.

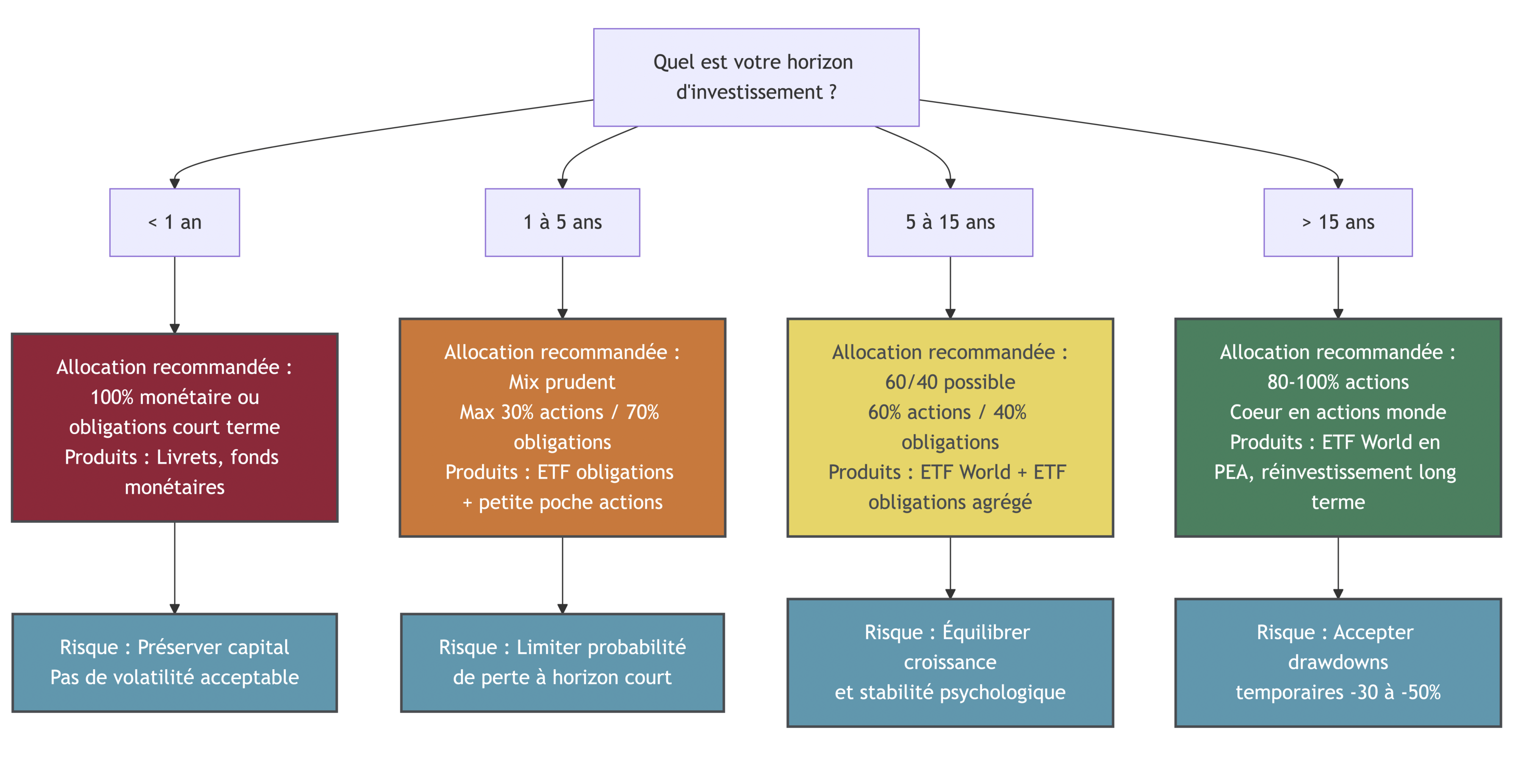

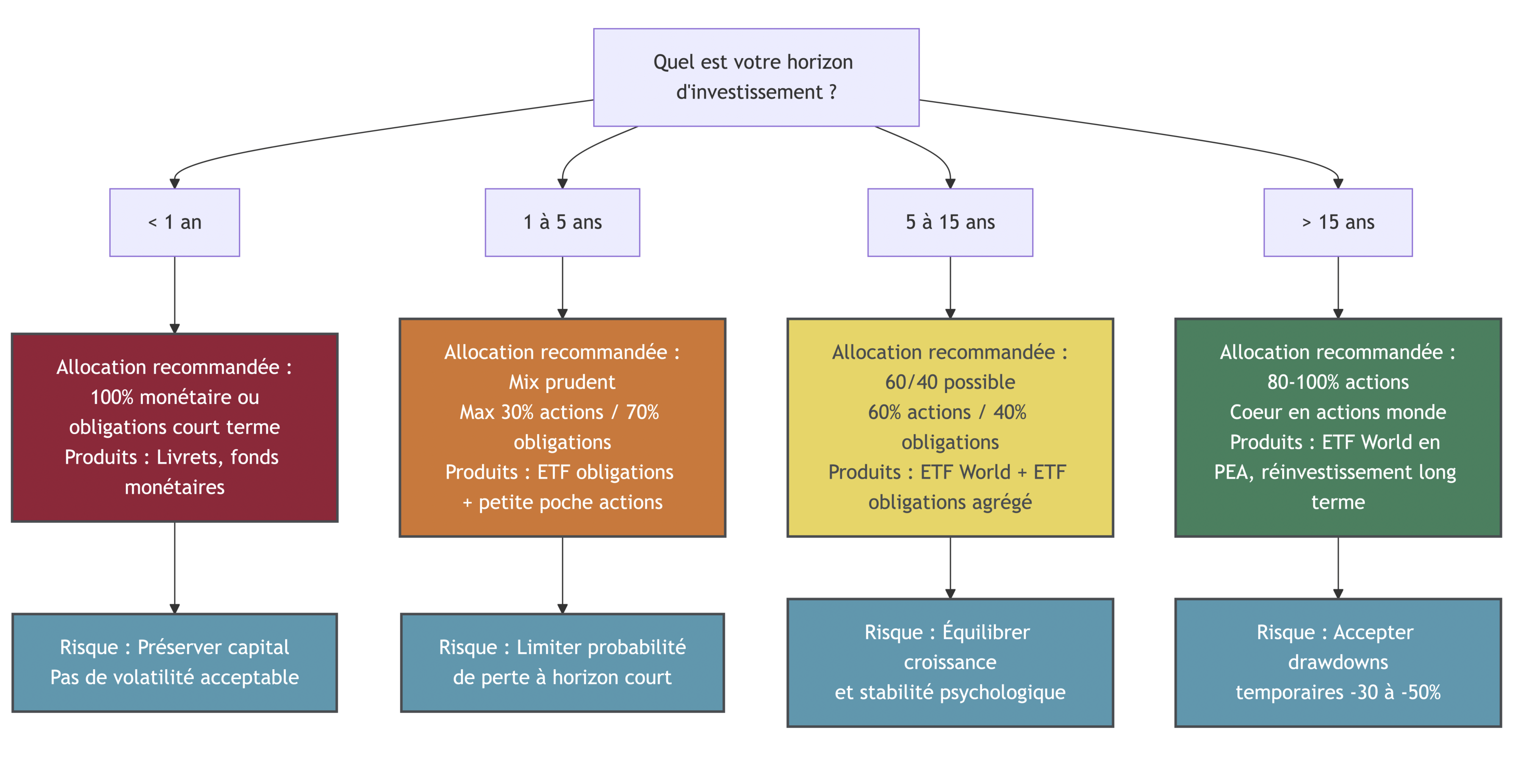

1.4 Traduire votre horizon (1 an / 15 ans) en contraintes concrètes

L’horizon d’investissement change la nature du problème. À court terme, le risque principal est de devoir vendre en perte. À long terme, le risque se déplace : ce sont souvent les frais et les erreurs de comportement qui font le plus de dégâts, parce qu’ils s’accumulent et finissent par casser la stratégie.

On peut utiliser une grille simple en quatre tranches : moins d’un an, 1 à 5 ans, 5 à 15 ans, et au-delà de 15 ans. Chaque tranche implique un objectif réaliste, des contraintes minimales, et des produits cohérents (ou au contraire dangereux si vous risquez une vente forcée).

Avant le tableau, retenez une règle très concrète : si le capital doit pouvoir être retiré sous 24 mois, mieux vaut réduire fortement l’exposition actions de 20 à 30 % maximum, pour limiter le risque de devoir vendre en moins-value.

| Horizon | Objectif réaliste | Contraintes minimales | Produits cohérents | Produits « à risque de vente forcée » |

|---|---|---|---|---|

| < 1 an | préserver capital | volatilité faible | cash/monétaire, obligations très court terme | ETF actions, obligations longues |

| 1–5 ans | limiter risque de perte | actions minoritaires | mix prudent, montée progressive | 100% actions |

| 5–15 ans | croissance + contrôle risque | diversification + règles | ETF actions + ETF obligations | stock picking concentré |

| > 15 ans | croissance long terme | discipline + frais bas | ETF actions monde (cœur) | levier, dérivés |

Ce cadre évite une erreur fréquente : se croire “long terme” alors qu’un projet (apport immobilier, travaux, changement pro) approche en réalité. Et il rappelle un point essentiel : la durée de placement n’est pas un slogan, c’est une contrainte opérationnelle.

Pour convertir un horizon de placement en choix d’actifs et de liquidité, consultez : Horizon de placement — repères par durée.

Une fois l’horizon clarifié, l’étape suivante devient : diversifier correctement, mais sans tomber dans la fausse bonne idée “plus de lignes = plus diversifié”.

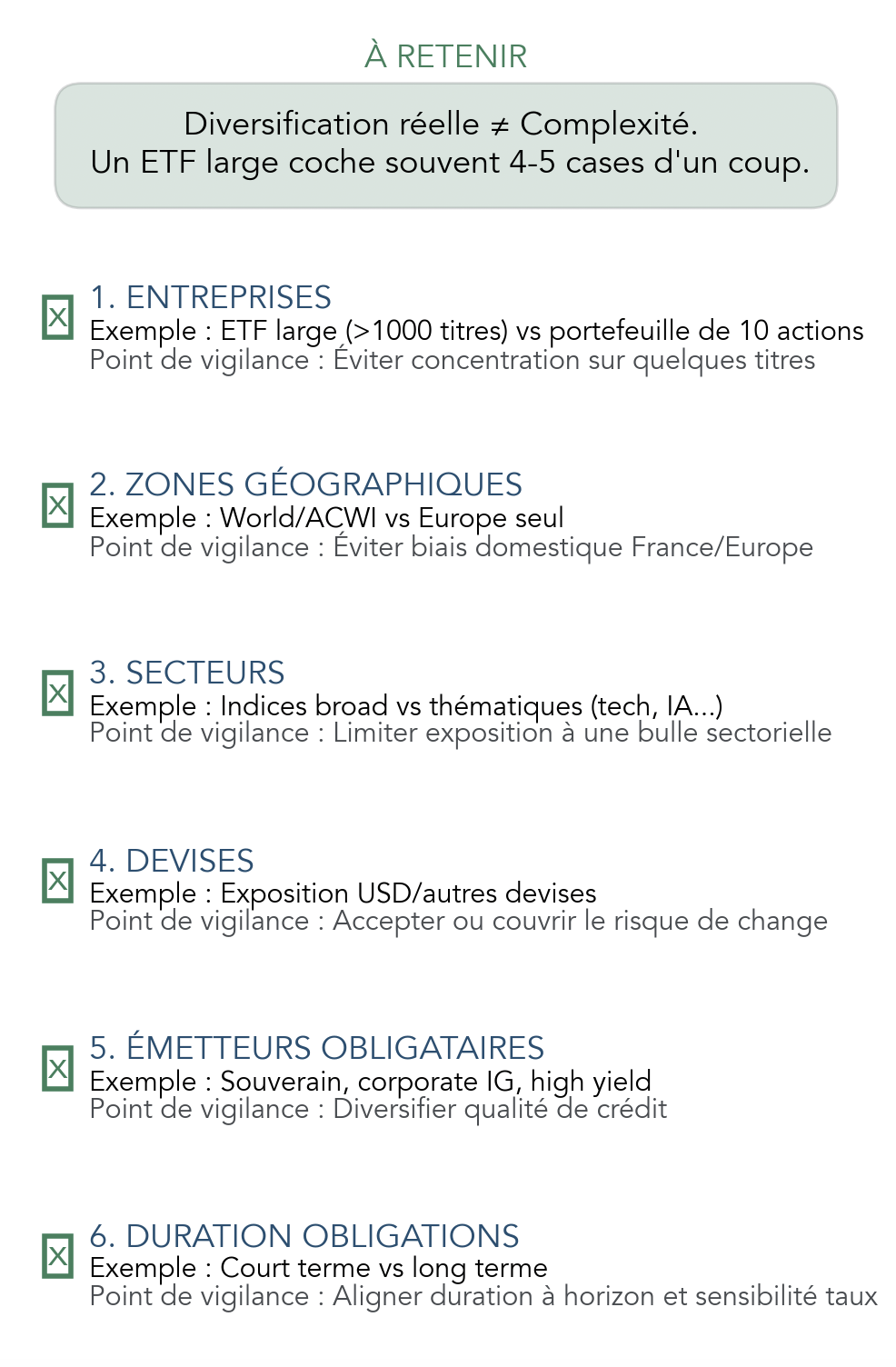

1.5 Comprendre la vraie diversification (et éviter la fausse complexité)

On entend souvent “ne mettez pas tous vos œufs dans le même panier”. C’est vrai, mais en bourse, il faut préciser de quels paniers on parle. La diversification ne consiste pas à empiler des ETF au hasard. Elle consiste à réduire les risques qui ne sont pas rémunérés, comme la faillite d’une entreprise ou la bulle d’un secteur, tout en acceptant que le risque de marché, lui, reste présent.

Pour un particulier, six dimensions de diversification comptent vraiment : le nombre d’entreprises détenues, la répartition géographique, l’exposition sectorielle, les devises, puis côté obligations la diversité des émetteurs et la duration (sensibilité aux taux).

| Dimension | Exemple | Gain attendu | Limite | Décision actionnable |

|---|---|---|---|---|

| Entreprises | ETF vs 10 actions | baisse risque spécifique | risque marché reste | cœur en ETF large |

| Zones | World vs Europe seul | baisse risque pays | crises globales | éviter biais domestique |

| Secteurs | broad vs thématique | baisse risque bulle | domination factorielle | limiter thématiques |

| Devises | exposition USD | diversification | volatilité change | accepter/assumer |

| Obligations : émetteur | souverain vs HY | baisse risque défaut | inflation/taux | privilégier qualité en base |

| Obligations : duration | court vs long | contrôle risque taux | rendement différent | aligner duration à l’horizon |

Deux pièges méritent d’être dits clairement. D’abord, en crise globale, les corrélations montent souvent : la diversification n’annule pas le risque, elle le restructure. Ensuite, diversifier ne veut pas dire multiplier les ETF : si vous empilez trois ETF Europe et deux ETF US, vous payez plus de frais et vous complexifiez le suivi, sans gagner une vraie diversification.

Pour une vue pratique des dimensions d’allocation et de diversification, voir : Allocation d’actifs — comment répartir son patrimoine.

Après ces fondations (performance nette, risques, horizon, diversification), on peut descendre au niveau des produits concrets. La prochaine section clarifie les briques d’investissement et le vocabulaire, car c’est souvent là que les confusions coûtent le plus cher.

2. Choisir les bonnes briques d’investissement (actions, obligations, ETF, dérivés)

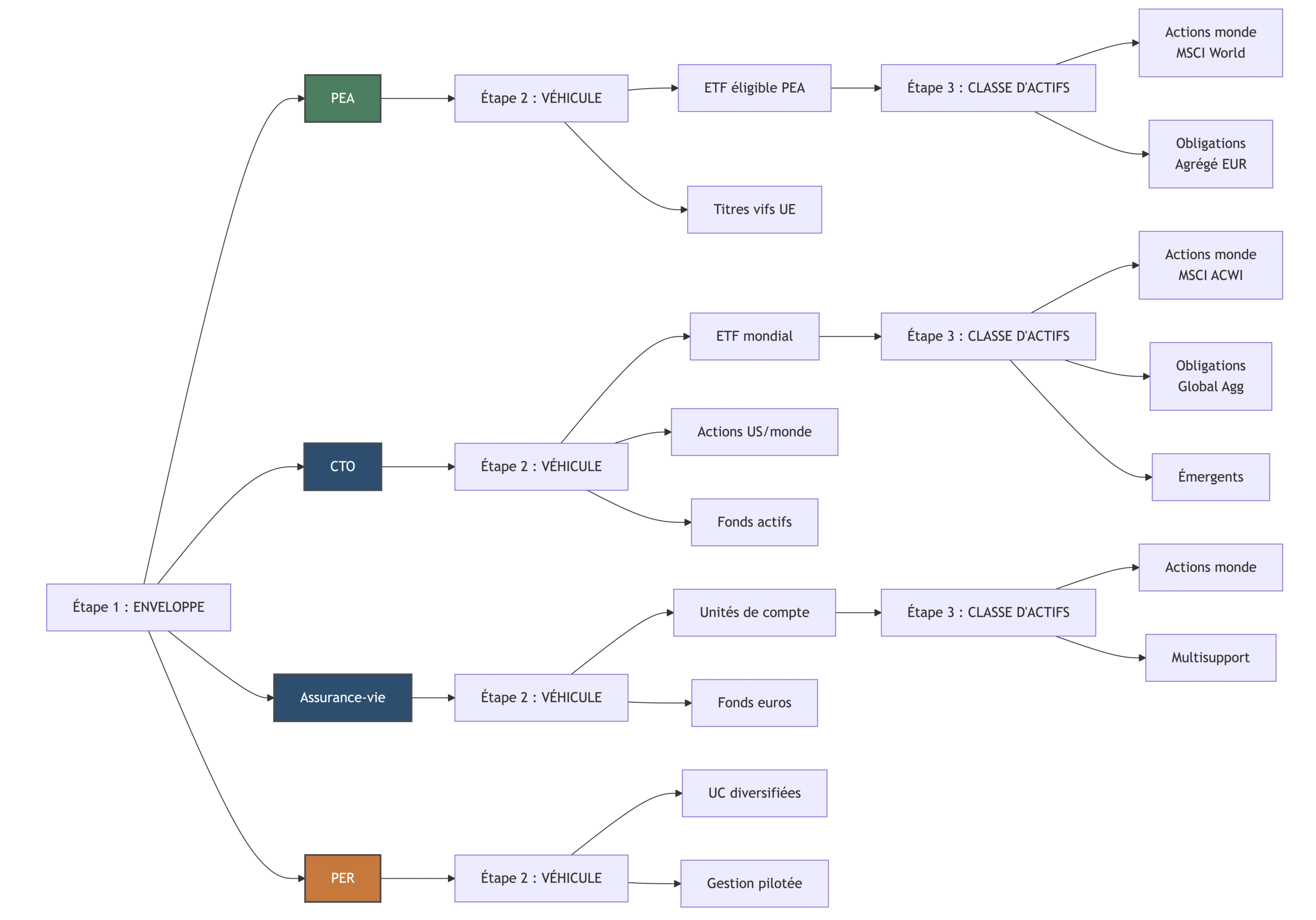

2.1 Maîtriser le vocabulaire : enveloppe, véhicule, classe d’actifs

En pratique, dès qu’on passe à l’action, une confusion revient sans cesse : on croit acheter un “placement” alors qu’on choisit en réalité un cadre, un support et un moteur économique. Pour éviter de partir de travers, on peut raisonner en trois étages.

L’enveloppe est le cadre fiscal et juridique (un compte ou un contrat). Elle fixe des règles : plafonds, durée, conditions de retrait, et fiscalité à la sortie. La classe d’actifs est le moteur économique : actions, obligations, immobilier, monétaire. C’est elle qui détermine l’essentiel du couple risque/rendement. Enfin, le véhicule est l’emballage financier qui donne accès à cette classe d’actifs : ETF, fonds (OPCVM), titre vif, etc.

Un exemple rend la mécanique évidente : vous pouvez investir en actions monde (classe d’actifs) via un ETF World (véhicule), logé dans un PEA (Plan d’Épargne en Actions) (enveloppe). Dire “j’investis dans un PEA” ne décrit donc pas le risque pris, ni même l’exposition.

Le tableau suivant résume les définitions et les erreurs typiques.

| Terme | Définition utile | Exemples | Erreur typique |

|---|---|---|---|

| Enveloppe | cadre fiscal/juridique (contrat ou compte réglementé) | PEA, CTO, AV, PER | croire que l’enveloppe « donne » le rendement |

| Classe d’actifs | moteur économique sous-jacent | actions, obligations, immobilier, monétaire | croire que « obligation = sans risque » |

| Véhicule | emballage d’investissement | ETF, OPCVM, titre vif, UC | confondre ETF et classe d’actifs |

Avec ce langage commun, on peut maintenant parler des deux grandes classes d’actifs qui structurent la plupart des portefeuilles boursiers : les actions pour la croissance, et les obligations pour compléter le profil de risque.

2.2 Le rôle des actions dans un portefeuille de particulier

Les actions sont le moteur de croissance d’un portefeuille boursier. En achetant des actions, on participe aux bénéfices des entreprises. Sur la longue durée, c’est ce qui a historiquement porté la performance, avec une protection imparfaite contre l’inflation.

La contrepartie est directe : la poche actions concentre le risque de marché. Un krach peut faire baisser “tout” en même temps, même si vous êtes diversifié mondialement. C’est pour cela que les actions demandent un horizon compatible et une allocation qui ne vous fera pas craquer quand le marché traverse une phase difficile.

À côté du risque de marché, il y a le risque spécifique : une entreprise peut décevoir, avoir un accident industriel, ou faire faillite. C’est précisément l’intérêt d’un ETF large : il réduit ce risque non rémunéré, là où un stock-picking concentré (choisir quelques titres “au pif”) peut mettre le portefeuille en danger. Et c’est là qu’on voit la différence entre investir et boursicoter : l’ETF vise une exposition robuste, tandis que boursicoter sur quelques titres en direct revient souvent à parier sur des scénarios très incertains.

Il existe aussi un risque sectoriel, souvent sous-estimé. Les bulles thématiques (par exemple autour de la tech/IA) peuvent créer une illusion de sécurité tant que le thème monte. Les indices broad (larges) évitent en partie ce piège, car ils diluent la dépendance à une seule histoire de marché.

Pour replacer ces choix (ETF vs titres en direct, approche “cœur + satellites”), vous pouvez consulter ce panorama des styles d’investissement.

Les actions ne suffisent pas toujours à rendre un portefeuille tenable psychologiquement. Beaucoup d’investisseurs ont besoin d’un amortisseur. C’est exactement le rôle que l’on attribue souvent aux obligations… à condition de comprendre leurs vrais risques.

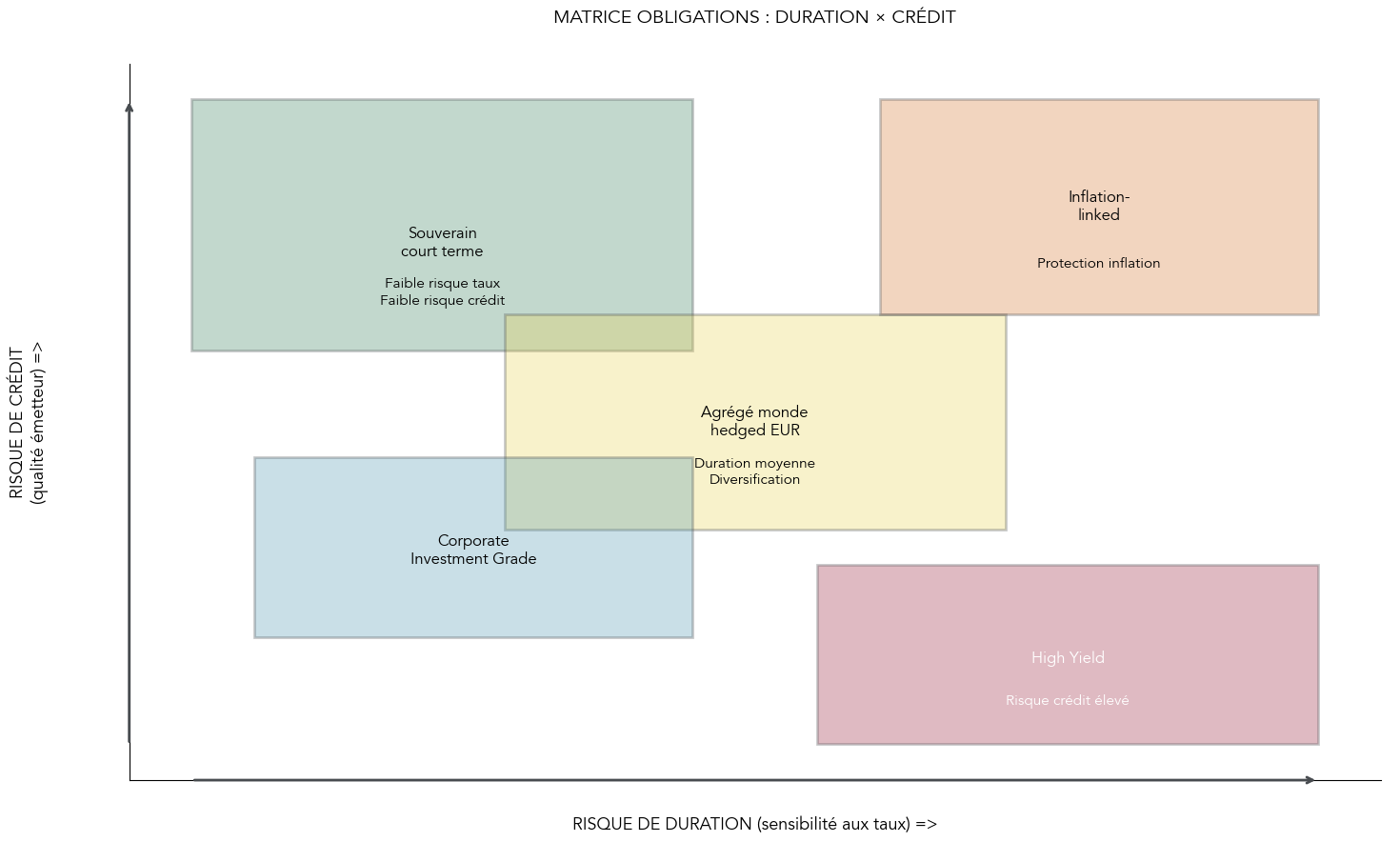

2.3 Comprendre les obligations : stabiliser sans se tromper de sécurité

Les obligations sont souvent présentées comme la poche “stable” d’un portefeuille. En pratique, elles peuvent jouer trois rôles : stabiliser (avec des nuances), produire un revenu via les coupons, et aider à adapter le portefeuille à un horizon (obligations courtes pour des besoins plus proches).

Le piège est de croire que “obligation = garanti”. Une obligation, ou un ETF obligataire, peut baisser. Trois risques dominent.

D’abord, le risque de taux : quand les taux montent, la valeur des obligations déjà émises baisse, et ce mouvement est plus marqué sur les obligations longues (duration élevée). Ensuite, le risque de crédit : l’émetteur peut ne pas rembourser, et ce risque augmente fortement sur le high yield. Enfin, le risque d’inflation : même si vous recevez des coupons, votre pouvoir d’achat peut s’éroder si l’inflation reste élevée.

Pour s’y retrouver, on peut classer les grandes familles d’obligations selon leur risque dominant et leur cohérence avec votre horizon.

| Type | Risque dominant | Cohérent si… | Support praticable |

|---|---|---|---|

| Souverain court terme | faible risque taux | horizon court | ETF court terme, monétaire |

| Agrégé monde (hedged EUR) | taux + diversification crédit | portefeuille long terme diversifié | ETF agrégé couvert EUR |

| Corporate IG | crédit + taux | complément rendement | ETF corporate IG |

| High yield | crédit (crise) | petite poche « risque » | ETF HY (prudence) |

| Inflation-linked | taux réels | crainte inflation persistante | ETF inflation-linked |

Un exemple rend ce point concret : un ETF obligataire mondial agrégé (couvert en euros) peut contenir un très grand nombre de lignes obligataires, donc une diversification réelle. Mais sa valeur peut monter ou baisser, et sa sensibilité aux taux dépend de sa duration. C’est pour cela que l’obligataire doit se lire comme une poche de risque différente des actions, pas comme une poche “sans risque”.

Astuces importantes

Les obligations aident à équilibrer un portefeuille, mais elles demandent deux vérifications simples avant achat.

- Si vous achetez un ETF obligataire “pour sécuriser”, vérifiez sa duration : plus elle est longue, plus la sensibilité aux taux est forte.

- Si l’horizon est court, privilégiez des obligations courtes plutôt que des obligations longues, afin de réduire le risque de vendre après une baisse liée aux taux.

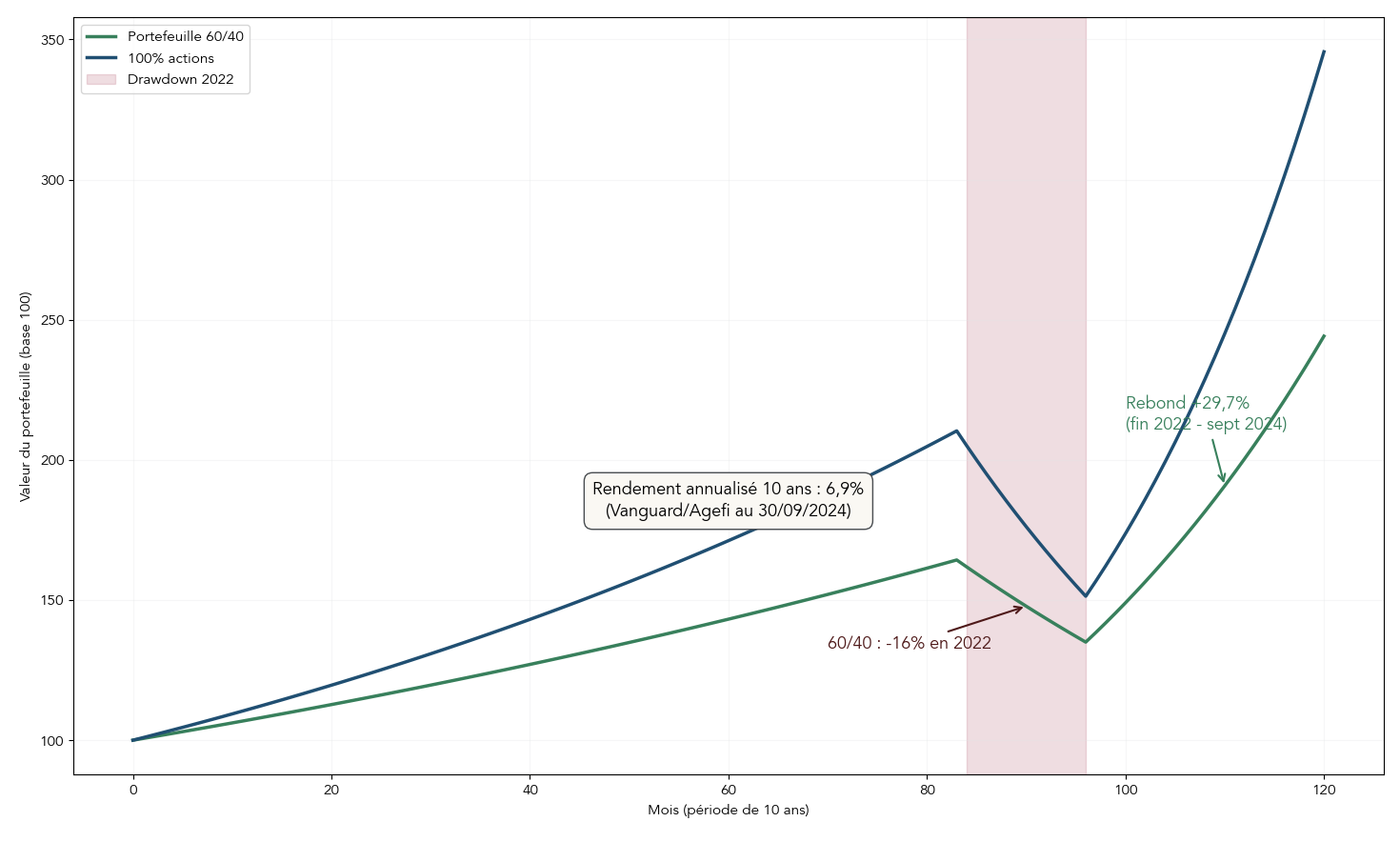

- Gardez en mémoire l’épisode 2022 : même un portefeuille 60/40 a pu enregistrer une baisse de -16 %, ce qui rappelle que la poche obligations peut aussi perdre de la valeur.

Avec ces réflexes, les obligations redeviennent ce qu’elles doivent être : une brique de stabilisation relative, alignée sur votre horizon.

Pour comprendre les paramètres clés (coupon, échéance, risque de taux/crédit) et intégrer les obligations au portefeuille, consultez : Guide obligations — fonctionnement et risques.

Actions et obligations sont les moteurs économiques. Reste une question : comment y accéder simplement, à coût raisonnable, sans dépendre d’un “pari sur un gérant” ? C’est là que les ETF prennent souvent le rôle de solution par défaut.

2.4 ETF indiciels vs fonds actifs : pourquoi l’ETF est souvent le choix par défaut

Un ETF (Exchange-Traded Fund) vise généralement à répliquer un indice. Pour un investisseur long terme, l’intérêt est double : la transparence (on sait quel indice on suit) et des frais souvent plus bas qu’un fonds actif.

Un fonds actif, lui, cherche à surperformer. Le problème n’est pas qu’il est “mauvais” par nature, mais que la surperformance est incertaine, dépend du gérant et doit compenser des frais généralement plus élevés. Pour un particulier, cela ajoute un risque de sélection : choisir le bon gérant, au bon moment, et rester investi quand le style traverse une période difficile.

Le tableau suivant résume ce que cette différence change dans la vraie vie.

| Critère | ETF | Fonds actif | Ce que ça change pour le particulier |

|---|---|---|---|

| Objectif | répliquer indice | surperformer (incertain) | l’ETF réduit le « risque de sélection » |

| Frais | souvent bas | souvent plus hauts | frais = handicap structurel |

| Transparence | indice clair | style gérant | contrôle plus facile avec ETF |

| Discipline | mécanique | dépend du gérant | moins de surprises de style |

Même au sein des ETF, il faut comparer : sur MSCI World, on observe des TER entre 0,05 % et 0,50 % par an selon les produits. Cela ne veut pas dire qu’il faut acheter “le moins cher” automatiquement, mais cela montre que les coûts peuvent varier fortement pour une exposition proche.

Dernier rappel important : un ETF n’est pas “sans risque”. Il ne fait que refléter les actifs sous-jacents. Un ETF actions peut chuter fortement, parce que les actions chutent. Cette idée reviendra dans les confusions fréquentes, mais il vaut mieux la retenir maintenant.

Pour comparer concrètement ETF et fonds actifs (frais, réplication, transparence), voir : Guide ETF — définition, fonctionnement et comparaison.

Une fois l’intérêt structurel des ETF compris, le vrai gain vient de la méthode : savoir lire un ETF correctement, au-delà d’un TER affiché. C’est l’objet de la prochaine sous-section.

2.5 Lire et choisir un ETF correctement (indice, réplication, coûts cachés)

Choisir un ETF ne se résume pas à regarder un nom de marque et un TER. Le point clé, c’est de comprendre l’exposition réelle (l’indice) et le coût réel, qui ne se limite pas au TER.

D’abord, le TER est un coût visible, mais il ne capture pas tout. Pour approcher le coût complet, il faut aussi considérer la tracking difference (l’écart réel de performance par rapport à l’indice), le spread (coût implicite d’achat/vente), le courtage, et parfois le change. Et, au final, la fiscalité dépendra de l’enveloppe.

Ensuite, il faut lire l’ETF aux bons endroits, car chaque document répond à une question différente : le KID (Document d’informations clés) pour les frais et les risques, la factsheet pour l’indice exact et l’encours, et le rapport annuel pour des éléments plus fins comme la tracking difference et le prêt de titres.

La checklist ci-dessous résume les points à vérifier et les red flags.

| Point | Où vérifier | Pourquoi c’est critique | Red flag |

|---|---|---|---|

| Indice | factsheet | diversification réelle | indice trop étroit |

| TER | KID | coût récurrent | frais élevés sans raison |

| Devise / couverture | KID | volatilité change | couverture non comprise |

| Réplication | KID | risque structure | swap sans explication claire |

| AUM/encours | factsheet | risque fermeture | encours très faible (<100 M€) |

| Spread | marché | coût d’exécution | spreads persistants élevés |

| Prêt de titres | rapport | risque/recettes | opacité |

Deux exemples concrets montrent pourquoi cette grille évite des erreurs : sur des ETF World, vous pouvez avoir des prix de parts très différents (autour de 5 € pour certains, autour de 500 € pour d’autres), des encours très différents, et une réplication synthétique qui doit être comprise via le KID. C’est exactement le genre de comparaison structurée qu’on fera plus loin sur les ETF “World”, sans s’arrêter à un seul chiffre.

Pour reprendre la méthode pas à pas, vous pouvez vous appuyer sur cette checklist KID + factsheet.

À côté de ces ETF simples, certaines plateformes mettent en avant des produits à levier ou des instruments dérivés. Ils attirent parce qu’ils promettent de “faire plus vite”, mais les risques sont d’une autre nature. Il est donc important de les traiter à part.

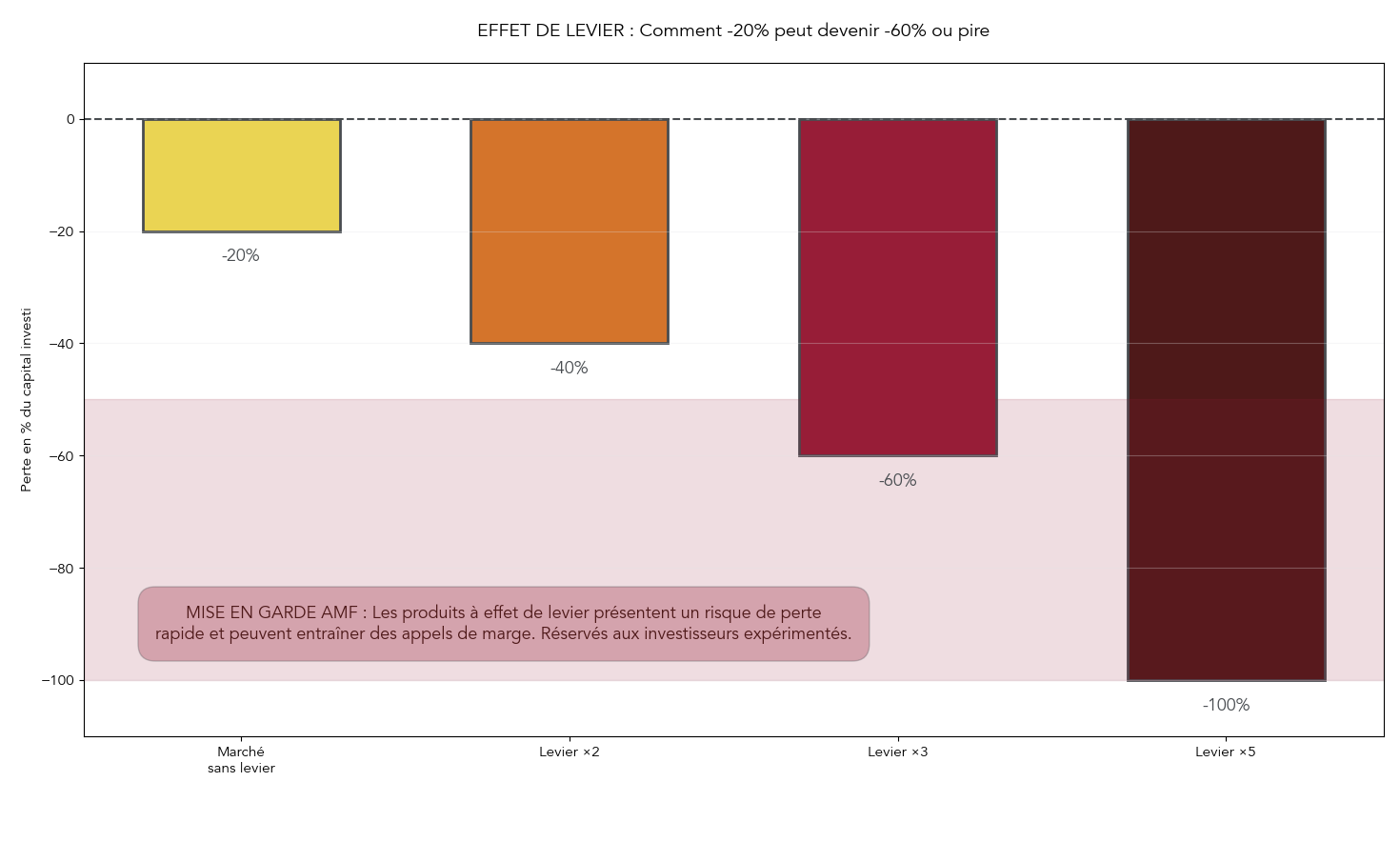

2.6 Produits dérivés et levier : pourquoi ils ne sont pas faits pour la plupart des particuliers

Les produits dérivés regroupent notamment les options, les CFD, les futures et les ETF à levier. Sur le papier, ils ont des usages légitimes, comme la couverture. En pratique, pour la majorité des particuliers, ils ajoutent une complexité et un risque disproportionnés par rapport au bénéfice attendu.

Le levier amplifie les variations. Cela peut accélérer les gains, mais surtout les pertes, avec un risque de pertes rapides et, selon le produit, d’appels de marge. Les ETF à levier ont en plus une difficulté spécifique : sur des marchés volatils, l’effet de composition peut éroder la performance sur la durée, ce qui les rend inadaptés à une logique d’investissement long terme.

Le tableau ci-dessous résume la différence entre l’usage théorique et la réalité pour un débutant.

| Produit | Usage théorique | Risque dominant | Décision recommandée (débutant) |

|---|---|---|---|

| Options | couverture | perte de prime, complexité | éviter sauf formation solide |

| CFD | trading | levier, pertes rapides | éviter |

| Futures | couverture | marge, volatilité | éviter |

| ETF à levier | amplification | érosion en temps volatile | éviter long terme |

Pour un portefeuille boursier orienté gestion de patrimoine, la recommandation est donc simple : sauf formation solide et besoin précis de couverture, ces instruments sont à laisser de côté. Ils augmentent aussi le risque comportemental (surtrading, décisions émotionnelles) et peuvent compliquer la fiscalité sur un CTO.

Pour une présentation structurée des produits dérivés (futures, options, CFD) et de leurs risques, consultez : Dérivés — guide et risques pour les particuliers.

Vous avez maintenant les briques de base côté produits : actions (souvent via ETF), obligations (en comprenant duration et crédit) et dérivés à éviter dans la plupart des cas. L’étape suivante est de choisir les bonnes enveloppes fiscales françaises pour loger ces briques, car c’est là que se joue une partie déterminante de la performance nette et de la flexibilité.

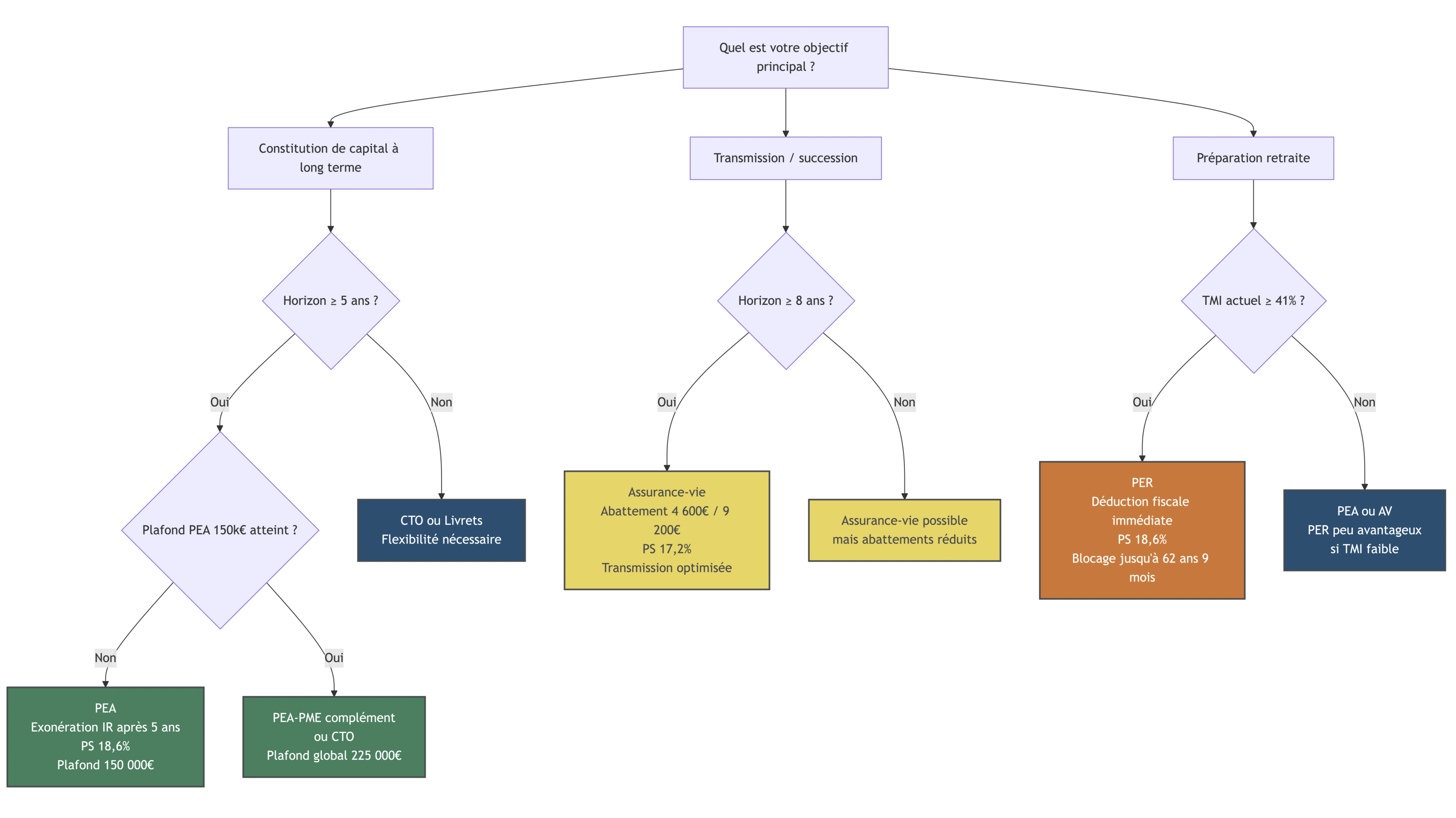

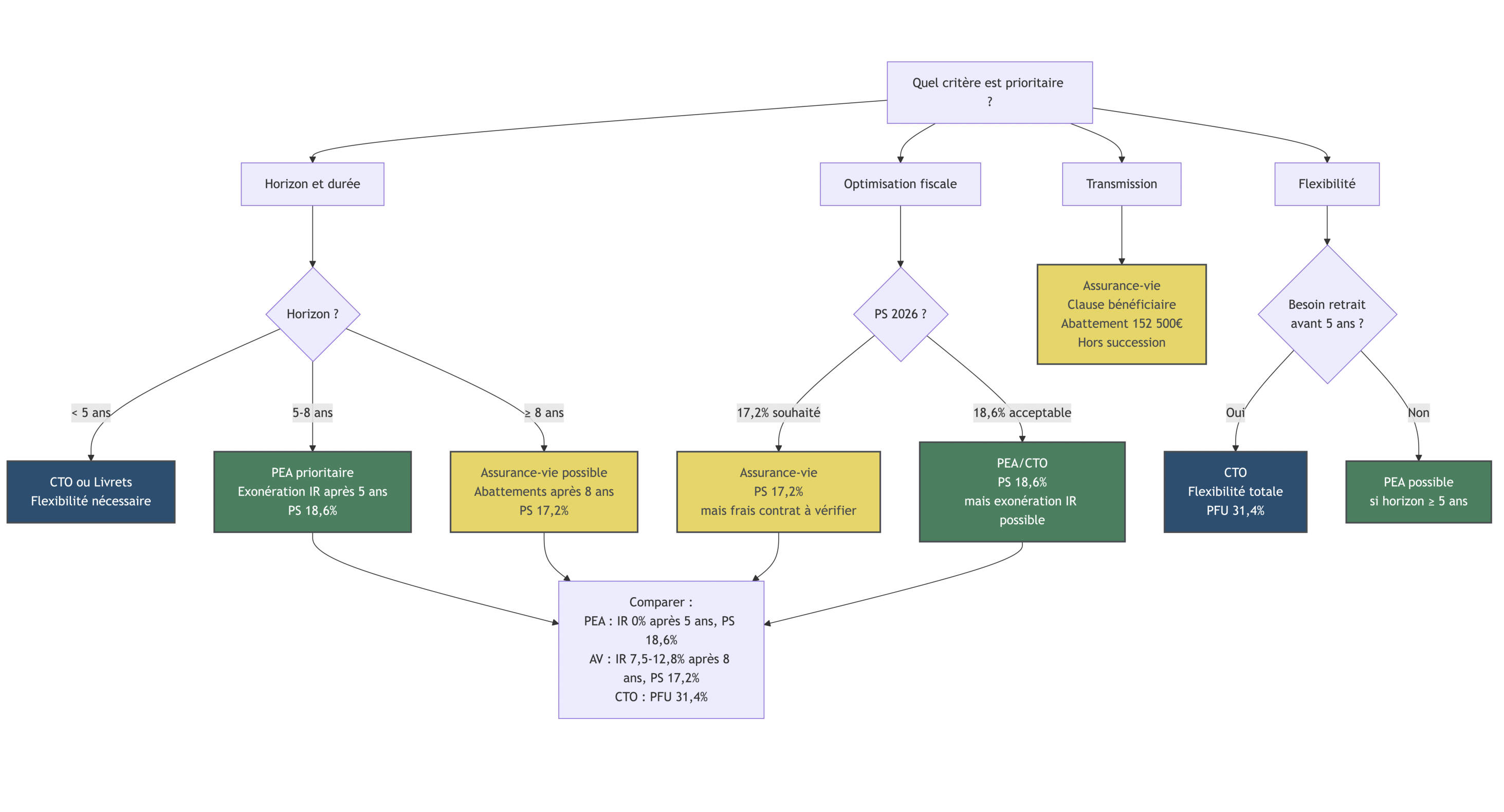

3. Choisir l’enveloppe fiscale adaptée (PEA, CTO, assurance-vie, PER)

On a vu que la performance qui compte est celle qui vous reste après les frais (et les erreurs, et la fiscalité). La suite logique, c’est donc de choisir le bon contenant pour vos ETF et vos actions, car deux portefeuilles identiques en actifs peuvent donner des résultats nets très différents selon l’enveloppe.

3.1 Clarifier les grosses confusions enveloppe / véhicule / actif

Avant de comparer PEA, CTO, assurance-vie ou PER, il faut d’abord lever une confusion qui coûte cher : on n’achète pas « un PEA » comme on achète un ETF. On choisit d’abord une enveloppe (les règles fiscales et juridiques), puis un véhicule (ETF, fonds, titre vif), puis une classe d’actifs (actions, obligations…). Mélanger ces niveaux conduit à des décisions incohérentes, typiquement parce qu’on recherche une sensation de sécurité qui n’existe pas, ou parce qu’on sous-estime l’impact fiscal.

Concrètement :

- Le PEA (Plan d’Épargne en Actions) peut contenir des actions/ETF actions éligibles, mais il ne rend pas « les actions moins risquées ». Il change avant tout la fiscalité et les contraintes de retrait.

- L’assurance-vie est un contrat, pas une promesse : elle peut contenir un fonds euros (capital garanti) ou des unités de compte (UC) qui bougent comme les marchés.

- Un ETF est un véhicule. Un ETF actions monde porte le risque actions (avec des baisses de 30 à 50% possibles), qu’il soit logé en PEA, en CTO ou en assurance-vie.

Les confusions suivantes reviennent souvent. Le tableau ci-dessous résume la correction et ce que cela change vraiment pour votre portefeuille.

| Confusion | Formulation correcte | Impact concret |

|---|---|---|

| « Le PEA est un placement » | PEA = enveloppe fiscale contenant des titres | fiscalité et contraintes priment sur le choix des supports |

| « L’assurance-vie est un placement sûr » | AV = enveloppe ; la sécurité dépend des supports (fonds euros vs UC) | un contrat 100% UC peut perdre en valeur |

| « ETF = sans risque » | ETF = véhicule, risque = actifs sous-jacents | un ETF actions peut chuter de 30-50% |

| « Obligations = garanti » | risque de taux/crédit existe | ETF obligataire peut baisser fortement (ex. 2022) |

| « Plus de lignes = plus diversifié » | redondance possible entre ETF | complexité sans gain, frais supplémentaires |

Si vous ne retenez qu’une chose : la « sécurité » ne vient jamais de l’étiquette du compte, elle vient des actifs détenus et des règles de gestion. Une fois ces confusions levées, on peut analyser chaque enveloppe individuellement, en commençant naturellement par le PEA, souvent le socle actions long terme.

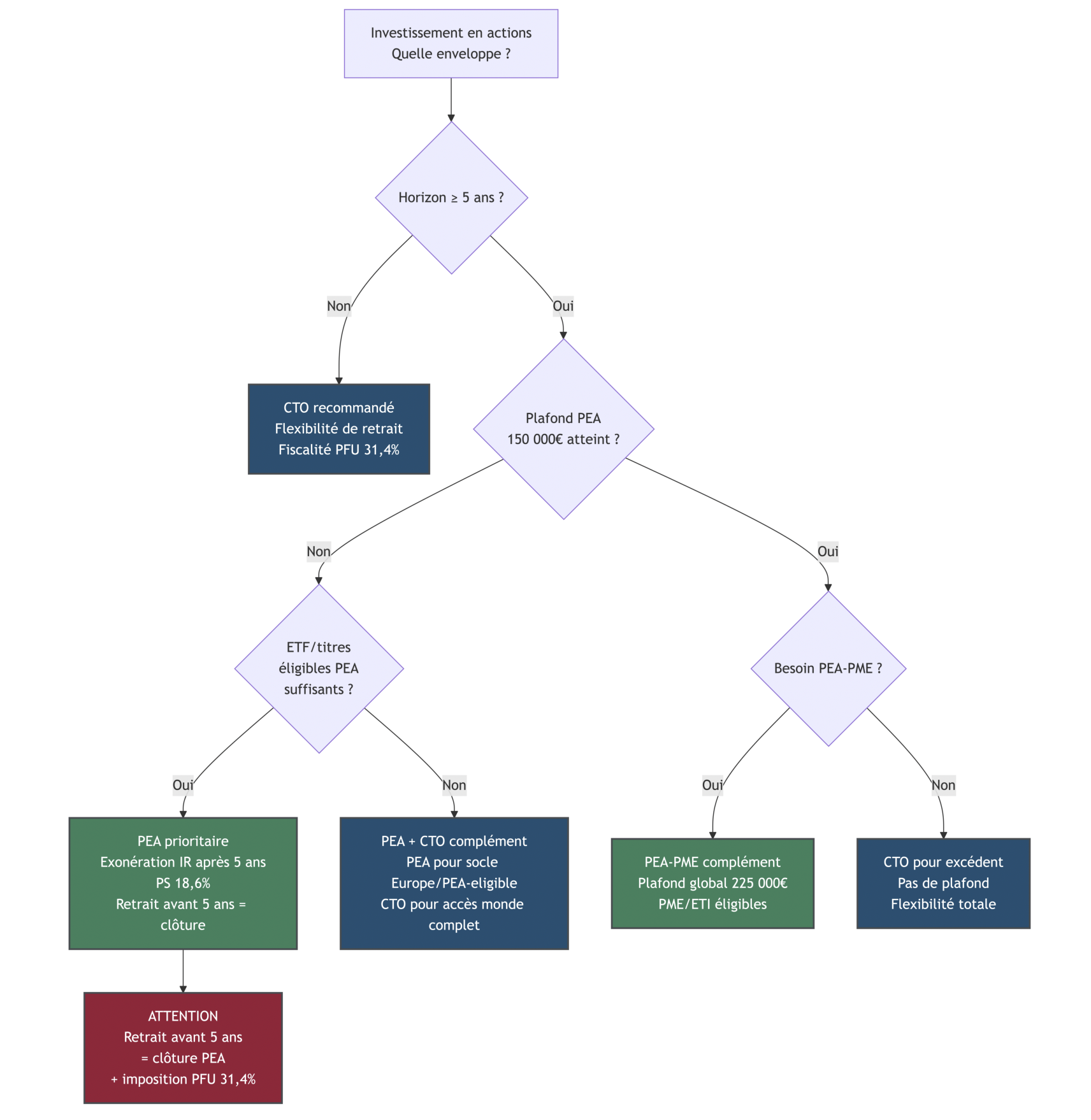

3.2 PEA : quand c’est le socle de votre portefeuille et quelles sont ses limites

Le PEA est conçu pour investir sur la durée en actions (ou ETF actions éligibles), avec un avantage fiscal si vous respectez son calendrier. Pour beaucoup de particuliers, c’est l’enveloppe la plus simple pour construire un cœur actions diversifié, par exemple via un ETF actions monde compatible PEA.

En 2026, les repères pratiques sont très clairs :

- Plafonds de versement : 150 000 € pour un PEA classique. Le plafond global PEA + PEA-PME est de 225 000 €. Le PEA Jeune est plafonné à 20 000 €.

- Durée clé : 5 ans. Après 5 ans, les gains sont exonérés d’impôt sur le revenu.

- Prélèvements sociaux : 18,6% sur les gains, y compris après 5 ans (hausse liée à la LFSS 2026).

- Retrait avant 5 ans : dans la plupart des cas, cela entraîne la clôture du PEA et une fiscalité au PFU de 31,4% sur les gains.

Deux nuances comptent pour l’investissement en ETF. D’abord, beaucoup d’ETF « Monde » logeables en PEA utilisent une réplication synthétique, précisément pour respecter les règles d’éligibilité. Ensuite, le PEA est excellent pour capitaliser, mais moins bon pour tout ce qui exige une flexibilité totale ou un univers mondial sans contraintes.

Voici un décisionnel simple, à relire avant d’ouvrir (ou d’alimenter) un PEA.

| Question | Si oui | Si non |

|---|---|---|

| Horizon long (≥ 5 ans) ? | PEA prioritaire possible | CTO/AV selon objectif |

| Besoin accès marchés mondiaux hors éligibilité ? | PEA + CTO complément | PEA seul possible |

| Petits ordres mensuels ? | attention frais courtier | courtier à frais fixes faibles |

| Plafond PEA atteint ? | CTO pour excédent | continuer sur PEA |

Astuces importantes

Pour éviter les erreurs coûteuses sur le PEA, quelques règles simples font une grande différence.

- Si vous pensez pouvoir retirer avant 5 ans, traitez le PEA comme une enveloppe « à contrainte » et regardez plutôt l’alternative (CTO ou assurance-vie selon l’objectif), car un retrait précoce entraîne en général la clôture et le PFU à 31,4%.

- Si vous atteignez le plafond de 150 000 €, continuez l’effort d’investissement via un CTO, ou via un PEA-PME si cela a du sens, car le plafond global PEA + PEA-PME est de 225 000 €.

- Si vous investissez en petits ordres mensuels, le bon choix de courtier devient aussi important que le TER de l’ETF.

L’objectif n’est pas de « défiscaliser à tout prix ». Il s’agit d’investir, tout en optimisant fiscalement.

Pour tout savoir sur le fonctionnement, titres éligibles, fiscalité et plafonds du PEA, consultez : Guide PEA — fonctionnement, titres éligibles et fiscalité.

Quand le PEA ne suffit plus (plafond atteint, besoin d’ETF non éligibles, volonté de flexibilité totale), le CTO devient incontournable. La sous-section suivante précise dans quels cas et avec quelles conséquences fiscales.

3.3 CTO : flexibilité maximale, mais fiscalité immédiate

Le CTO (compte-titres ordinaire) est l’enveloppe « passe-partout » : vous accédez à tous les marchés financiers et à tous les ETF, sans contrainte d’éligibilité. C’est aussi l’enveloppe la plus simple sur la liquidité : vous pouvez vendre et retirer quand vous voulez.

Cette flexibilité a un prix : la fiscalité est immédiate. En 2026, les repères sont les suivants :

- Prélèvements sociaux : 18,6%.

- PFU (flat tax) par défaut : 31,4% (12,8% d’impôt sur le revenu + 18,6% de prélèvements sociaux).

- Option barème progressif : possible, avec une CSG déductible à hauteur de 6,8%. Cette option devient particulièrement intéressante quand votre TMI (tranche marginale d’imposition) est faible.

Le CTO devient souvent indispensable dans trois situations très concrètes :

- Vous voulez un ETF non éligible PEA (ou une exposition spécifique non disponible en PEA).

- Vous avez atteint les plafonds de versement du PEA.

- Vous privilégiez la liberté de retrait au-dessus de l’avantage fiscal.

Le tableau suivant résume l’arbitrage : ce que le CTO vous donne (univers et liberté), ce qu’il vous reprend (fiscalité), et les points de vigilance.

| Dimension | Avantage | Limite | Vigilance |

|---|---|---|---|

| Univers | accès mondial sans restriction | aucune exonération fiscale | ETF US/ret. à la source |

| Flexibilité | retraits libres à tout moment | fiscalité immédiate sur gains | IFU, reporting annuel |

| Frais | dépend courtier | peut monter | petits ordres + change |

| Fiscalité 2026 | PFU 31,4% | plus élevé qu’avant 2026 | option barème si TMI < 12,8% |

Astuces importantes

Le CTO devient beaucoup plus favorable quand on assume sa logique fiscale et qu’on joue sur les options possibles.

- Si votre TMI est ≤ 11%, étudiez l’option barème progressif plutôt que le PFU, car la déductibilité partielle de la CSG (6,8%) peut améliorer le net.

- Si vous achetez des ETF en devise étrangère sur CTO, surveillez les frais de change du courtier. Sur un investissement long terme, c’est un coût très réel.

- Si vous investissez par petits ordres, la grille de courtage est décisive. Un bon ETF à 0,20% de TER peut être « annulé » par des frais d’exécution disproportionnés.

Le CTO est donc un excellent outil, mais il demande une hygiène de suivi (IFU, déclaration) et un courtier cohérent avec votre manière d’investir.

Pour comprendre l’usage, la fiscalité et les critères de choix d’un compte-titres ordinaire, voir : Compte-titres ordinaire — usages et choix.

Ni PEA ni CTO ne permettent une vraie stratégie de transmission avec clause bénéficiaire. Et surtout, ils subissent en 2026 des prélèvements sociaux à 18,6%, là où l’assurance-vie reste à 17,2%. C’est là que l’assurance-vie entre en jeu, avec ses atouts et ses pièges.

3.4 Assurance-vie : enveloppe polyvalente, mais attention aux frais

L’assurance-vie fait office de couteau suisse dans un patrimoine, mais uniquement si on comprend ce qu’elle contient. Dans un portefeuille boursier, on la retrouve en général pour trois usages.

D’abord, le fonds euros : il sert de stabilisateur avec capital garanti. Ensuite, les unités de compte (UC), qui peuvent inclure des ETF actions ou des ETF obligataires et permettent une diversification plus large. Enfin, la transmission : grâce à la clause bénéficiaire et à des règles d’abattement, l’assurance-vie peut jouer un rôle patrimonial que ni le PEA ni le CTO ne couvrent.

La fiscalité 2026 renforce l’intérêt de bien comparer : l’assurance-vie est explicitement exclue de la hausse de CSG. Les prélèvements sociaux restent à 17,2% (contre 18,6% sur PEA/CTO/PER). Après 8 ans, l’enveloppe devient encore plus intéressante sur les rachats, grâce à l’abattement annuel (4 600 € pour une personne seule, 9 200 € pour un couple), puis une imposition de 7,5% ou 12,8% selon le montant de primes.

Le point de vigilance, c’est l’angle mort classique : les frais du contrat. Un ETF dans une assurance-vie peut cumuler ses frais propres (TER) et des frais de gestion du contrat. C’est précisément ce qui peut rendre un montage « moins cher » sur le papier (PS à 17,2%) moins performant en net si les frais récurrents sont trop élevés.

Le tableau ci-dessous résume la logique : rôle dans le portefeuille, pièges fréquents, et parades.

| Usage | Intérêt | Piège | Parade |

|---|---|---|---|

| Fonds euros | stabilisation, capital garanti | rendement variable (2-3% en 2025) | comparer fonds/conditions |

| ETF en UC | diversification, PS à 17,2% | frais contrat + UC peuvent s’accumuler | choisir contrat « ETF-friendly » à frais réduits |

| Transmission | clause bénéficiaire, abattement 152 500 € | complexité rédaction, versements après 70 ans | relire avec notaire/guide |

La nuance importante est donc la suivante : assurance-vie ≠ sécurité garantie. La sécurité vient du fonds euros, alors qu’une assurance-vie investie à 100% en UC porte exactement un risque de marché et un risque de perte en capital.

Astuces importantes

L’assurance-vie est intéressante quand elle est choisie pour une bonne raison, pas par réflexe.

- Si votre objectif principal est la transmission, l’assurance-vie a tout intérêt à être dans votre boîte à outils, mais prenez le temps de soigner la clause bénéficiaire.

- Si vous hésitez entre PEA et assurance-vie pour loger des ETF actions, comparez le net réel : PEA = prélèvements sociaux à 18,6% mais exonération d’IR après 5 ans ; assurance-vie = prélèvements sociaux à 17,2% mais frais de gestion du contrat à ajouter.

- Si le contrat n’est pas « ETF-friendly », l’avantage fiscal peut être absorbé par les coûts.

Une fois l’usage clarifié, l’assurance-vie devient une enveloppe très puissante, mais seulement si on garde les frais sous contrôle.

Pour un guide complet sur l’assurance-vie (fonds euros, UC, fiscalité des rachats et transmission), consultez : Guide assurance-vie — fonctionnement, fiscalité et choix de contrat.

Pour la préparation de la retraite, un autre outil existe : le PER, avec un avantage fiscal à l’entrée mais une forte contrainte de liquidité. La prochaine sous-section aide à décider quand il est pertinent.

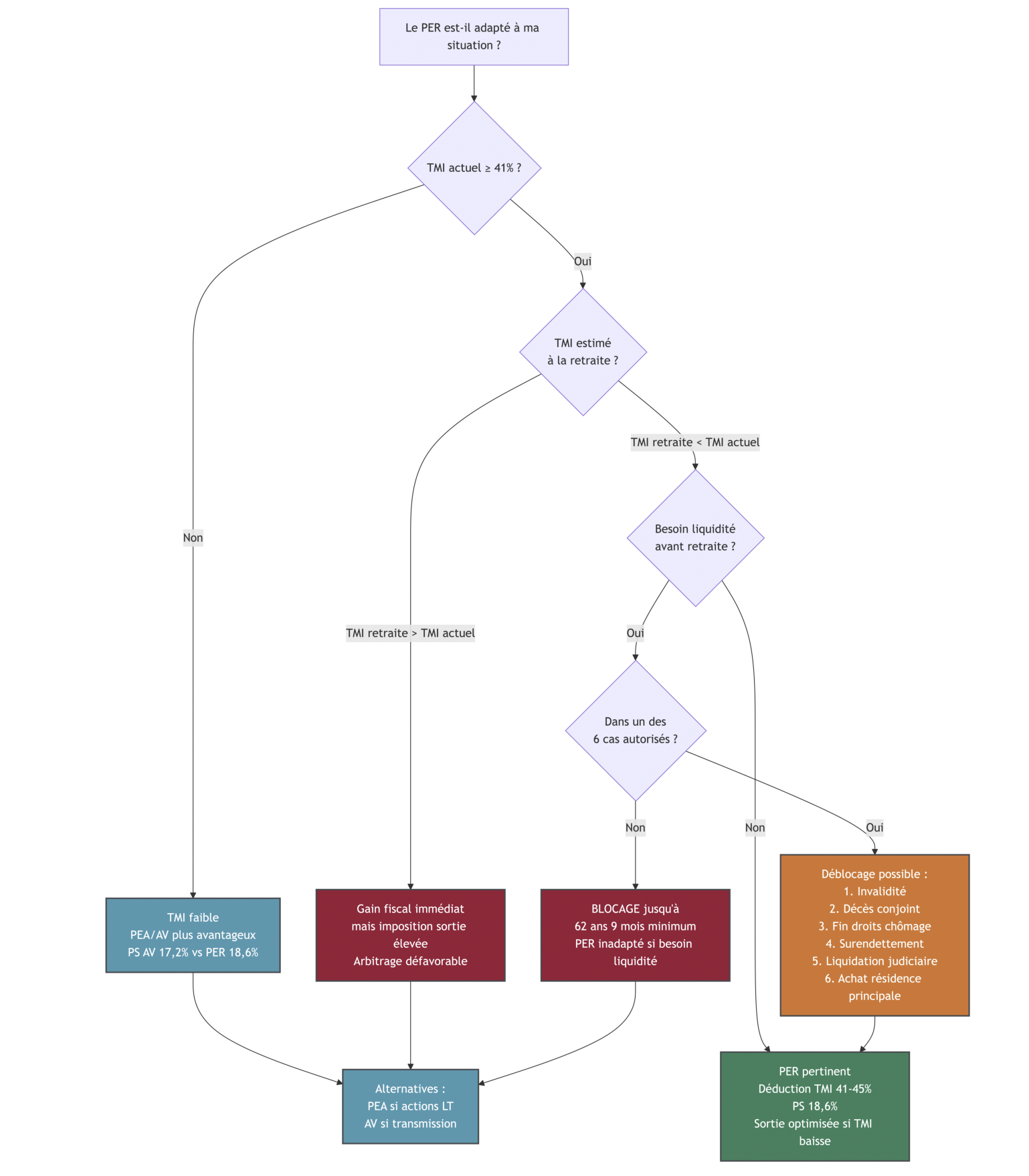

3.5 PER : outil d’optimisation fiscale pour la retraite, mais très contraignant

Le PER (Plan d’Épargne Retraite) repose sur un arbitrage simple à formuler, mais exigeant à assumer : déduire aujourd’hui (donc payer moins d’impôt maintenant), en acceptant une fiscalité et des règles de sortie plus tard. En contrepartie, le capital est bloqué jusqu’à la retraite, sauf exceptions.

En 2026, trois repères structurent la décision :

- Déblocage « normal » : à la liquidation des droits retraite, avec un âge légal de 62 ans et 9 mois (figé jusqu’à fin 2027).

- Déblocages anticipés : 6 cas (invalidité, décès du conjoint/partenaire, fin de droits chômage, surendettement, liquidation judiciaire, achat de la résidence principale).

- Prélèvements sociaux : 18,6% sur les gains (le PER n’est pas exclu de la hausse LFSS 2026, contrairement à l’assurance-vie).

Le PER devient pertinent surtout quand la déduction à l’entrée est vraiment puissante, typiquement avec un TMI élevé. À l’inverse, avec un TMI faible, vous gagnez peu à déduire et vous acceptez une contrainte de liquidité forte.

| Profil | PER potentiellement pertinent si… | Risque/limite | Alternative |

|---|---|---|---|

| TMI élevé (≥ 41%) | déduction fiscale immédiate très avantageuse | fiscalité sortie, rigidité | PEA/CTO + discipline |

| Retraite comme horizon | capital bloqué jusqu’à 62-64 ans acceptable | déblocage limité | AV/PEA selon objectifs |

| Indépendant | optimisation possible (Madelin) | complexité | arbitrage annuel avec expert |

| TMI faible (≤ 11%) | peu d’intérêt à déduire | PS à 18,6% vs 17,2% en AV | privilégier AV |

Astuces importantes

Avant d’ouvrir un PER, il faut se comporter comme un investisseur long terme… et comme quelqu’un qui anticipe un imprévu.

- Si vous pourriez avoir besoin de ce capital avant la retraite, vérifiez noir sur blanc que vous rentrez bien dans l’un des 6 cas de déblocage anticipé. Le simple « besoin de liquidités » ne suffit pas.

- Si votre TMI est faible (≤ 11%), la déduction est mécaniquement moins intéressante. Dans ce cas, l’assurance-vie ou le duo PEA/CTO peut être plus cohérent.

- Si vous êtes à TMI élevé (≥ 41%) et que votre horizon retraite est clair, le PER peut devenir un levier fiscal, à condition d’assumer la contrainte.

Le PER n’est donc pas un « placement retraite universel ». C’est un outil d’optimisation fiscale, pertinent pour certains profils et pénalisant dans d’autres.

Pour savoir si le PER est pertinent et comprendre ses règles (déblocage, fiscalité), voir : Plan Épargne Retraite — guide complet.

Le contenant (enveloppe) est choisi. Il faut maintenant s’assurer que le coût global (courtier, TER, spreads, tracking diff, change, fiscalité) reste sous contrôle. La section suivante traite précisément de la cartographie des frais et des méthodes pour les réduire.

4. Maîtriser les frais : mesurer, comparer, optimiser

4.1 Cartographier tous les frais qui grignotent votre rendement

Les frais sont le levier le plus simple à activer, parce qu’ils sont quasi certains alors que le rendement de marché ne l’est pas. Le piège, c’est de ne regarder que ce qui est visible, par exemple le TER d’un ETF, et d’oublier tout ce qui se cache dans l’exécution et dans la fiscalité.

On peut regrouper les coûts en deux familles.

- Les frais visibles : typiquement le TER (frais de gestion de l’ETF) et le courtage.

- Les frais moins visibles : spread, tracking difference, frais de change, et bien sûr la fiscalité, qui dépend de l’enveloppe.

Le tableau ci-dessous sert de checklist. Il indique où lire chaque poste (KID, brochure tarifaire, marché, documents fiscaux) et à quel point vous pouvez agir dessus.

| Poste | Nature | Où le lire | Contrôle par l’investisseur |

|---|---|---|---|

| Courtage | € / ordre ou % | grille courtier | élevé |

| Droits de garde | annuel | grille | élevé |

| TER | %/an | KID | élevé |

| Spread | % implicite | marché | moyen |

| Tracking diff | % implicite | rapport/perf | moyen |

| Change | % / marge | courtier | élevé (choix) |

| Fiscalité | % selon règles (PS 17,2% ou 18,6% + IR selon enveloppe) | BOFiP/service-public | moyen |

Deux ordres de grandeur aident à se repérer : sur un ETF MSCI World, on observe des TER allant de 0,05% à 0,50% selon les produits. Sur 15 à 20 ans, cet écart se cumule. Et depuis 2026, la fiscalité renforce encore l’importance du bon choix d’enveloppe : PEA/CTO/PER supportent des prélèvements sociaux à 18,6%, alors que l’assurance-vie reste à 17,2%.

Une fois la cartographie en tête, la question suivante s’impose : quel courtier choisir pour que ces coûts restent cohérents avec votre stratégie (montant des ordres, fréquence, PEA ou CTO) ?

Pour cartographier les frais liés au courtage et choisir un broker cohérent, consultez : Courtiers — choix et mode de rémunération.

4.2 Choisir un courtier adapté à votre stratégie (et éviter les pièges des petits ordres)

En investissement long terme, un courtier ne se juge pas à un slogan, mais à une grille tarifaire. Et le point qui surprend le plus souvent, ce sont les petits ordres : un DCA mensuel à 100 € ou 200 € peut subir des frais fixes qui pèsent proportionnellement très lourd.

En pratique, l’objectif est de choisir un courtier cohérent avec votre rythme : si vous faites 12 achats par an, vous voulez des frais par ordre faibles et pas de frais annexes qui punissent la gestion passive (droits de garde, inactivité). Si vous investissez sur CTO avec des ETF en devise étrangère, les frais de change deviennent aussi un vrai sujet.

La meilleure méthode consiste à remplir une grille à partir des brochures officielles. Cela évite d’acheter sur la base d’un comparatif non à jour, ou d’une offre « promo » qui masque des coûts récurrents.

| Critère | Pourquoi | Mesure | Décision |

|---|---|---|---|

| Frais petits ordres | DCA mensuel | € par ordre < 200€ / 500€ | minimiser |

| Droits de garde | pénalise passif | € / an | idéalement 0 |

| Frais d’inactivité | pénalise long terme | € / an | éviter |

| Frais de change | ETF USD en CTO | % FX | comparer |

| IFU/qualité fiscale | erreurs = stress | retours + docs | privilégier fiable |

| Transfert | pouvoir changer | frais/délai | prévoir |

Un dernier point de réalité opérationnelle : un transfert de PEA peut prendre 2 à 3 mois selon les établissements, avec parfois des frais. Mieux vaut anticiper, plutôt que de se retrouver bloqué en plein projet ou en phase de marché chahutée.

Pour aller plus loin, vous pouvez vous appuyer sur cette grille de choix d’un broker. Et si vous hésitez entre PEA et compte-titres ordinaire, gardez en tête que le bon arbitrage dépend autant de la fiscalité que de votre besoin de flexibilité.

Une fois le courtier choisi, la question qui vient naturellement est : quel ETF World concret sélectionner, par exemple pour l’exposition actions monde ? La prochaine sous-section propose un protocole pas à pas spécifique aux ETF World.

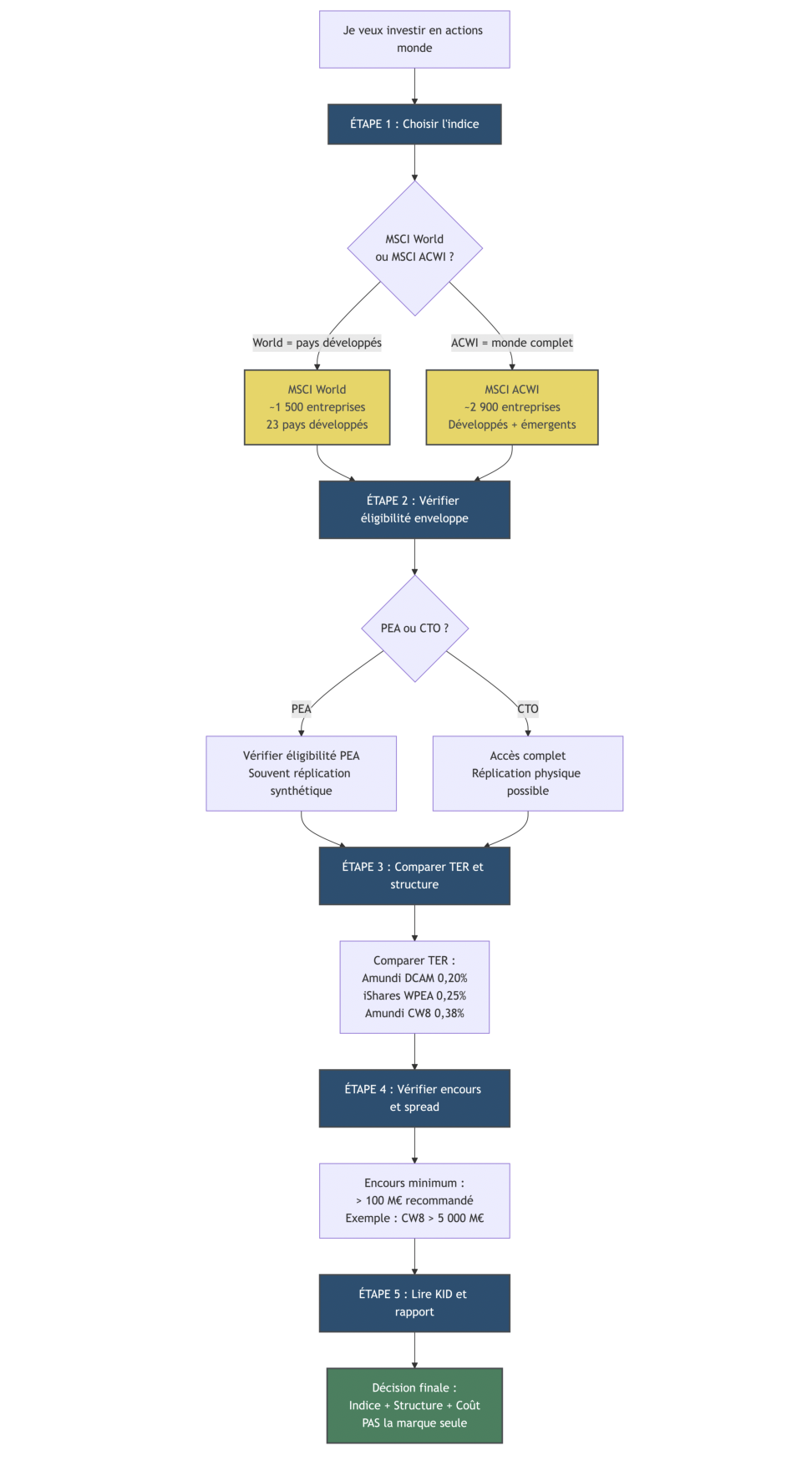

4.3 Comparer et choisir un ETF World pas-à-pas (PEA vs CTO)

Un ETF World est souvent la brique cœur d’un portefeuille boursier : en une seule ligne, on obtient une diversification massive en actions monde. Mais deux ETF « World » peuvent être très différents dès qu’on regarde l’enveloppe (PEA ou CTO), la structure de réplication, la liquidité et le coût total.

Pour rendre cela tangible, voici trois ETF cités fréquemment en pratique, avec des caractéristiques qui changent la vie de l’investisseur, notamment pour un DCA mensuel :

- Amundi PEA Monde (DCAM) : TER 0,20%, part autour de 5 €, encours autour de 150 M€, réplication synthétique.

- iShares MSCI World Swap PEA (WPEA) : TER 0,25%, part autour de 5 €, encours autour de 500 M€, réplication synthétique.

- Amundi MSCI World (CW8) : TER 0,38%, part autour de 500 €, encours supérieur à 5 000 M€, réplication synthétique.

Le point clé, c’est l’éligibilité. En PEA, beaucoup d’ETF World passent par une réplication synthétique. En CTO, vous avez plus de choix, mais la fiscalité est différente et les coûts de change peuvent apparaître selon la place de cotation et la devise.

Pour éviter la sélection au feeling, suivez un protocole simple et répétable. Il force à comparer à iso-exposition, et pas à iso-marketing.

| Étape | Action | Pourquoi | Source de vérification |

|---|---|---|---|

| 1 | Fixer enveloppe (PEA/CTO/AV) | fiscalité + univers | service-public/BOFiP |

| 2 | Lister 3 ETF comparables | éviter biais de sélection | justETF + émetteurs |

| 3 | Comparer TER + réplication | coût + structure | KID |

| 4 | Vérifier encours + spread | liquidité | factsheet + marché |

| 5 | Lire rapport annuel | tracking/prêt titres | rapport |

Astuces importantes

La comparaison d’ETF World se joue rarement sur un seul chiffre.

- Si deux ETF donnent une exposition comparable, comparez le coût total (TER, réplication, tracking difference, spread), pas seulement le TER affiché.

- Si l’encours est très faible (< 100 M€), le risque de fermeture d’ETF devient un vrai sujet à surveiller.

- Si vous investissez par petits versements, le prix de part (5 € vs 500 €) peut changer votre capacité à investir tous les mois sans laisser trop de cash dormir.

Une fois cette méthode appliquée, vous choisissez un ETF pour ce qu’il est réellement : une exposition d’indice, une structure et un coût, logés dans une enveloppe donnée.

Pour une méthode pas à pas pour choisir un ETF World, vous pouvez reprendre cette checklist et la décliner sur votre enveloppe.

Au-delà du choix fin de chaque ETF, la meilleure optimisation des frais passe souvent par la simplification de la structure globale du portefeuille. La sous-section suivante propose une méthode « anti-frais » à l’échelle du portefeuille complet.

4.4 Mettre en place une méthode « anti-frais » simple et tenable

On pourrait passer des heures à traquer 0,03% de TER. Mais, pour un particulier, le gros levier se situe souvent ailleurs : éviter le sur-trading, limiter le nombre de lignes et simplifier pour réduire les frais fixes qui s’accumulent. Autrement dit : simplifier pour mieux tenir la stratégie.

Cette logique rejoint directement la diversification vue plus haut. Multiplier les ETF redondants n’ajoute pas forcément de diversification, mais ajoute presque toujours des coûts et des occasions de se tromper. Une structure courte, répétable et stable maximise, selon nous, la probabilité de rester investi.

Voici des règles « anti-frais » adaptées à un portefeuille d’ETF actions et obligations, à appliquer sans micro-gestion.

| Règle | Pourquoi | Effet attendu |

|---|---|---|

| 1–3 ETF cœur | évite redondance | simplicité + discipline |

| 12 achats/an max (DCA) | évite trading | coûts sous contrôle |

| Rééquilibrage 1×/an | limite frais | maintien du risque |

| Ordres limités | réduit impact spread | meilleure exécution |

| Revue annuelle des frais | évite dérive | optimisation continue |

Astuces importantes

Si vous voulez une méthode qui tient sur 10 ans, écrivez-la comme une routine.

- Si vous investissez sur un horizon long et que la volatilité est supportable, automatisez un achat mensuel (DCA) sur votre ETF cœur. Cela réduit le risque de market timing et la tentation de trader.

- Si votre portefeuille comporte beaucoup de lignes, commencez par détecter les doublons (plusieurs ETF très proches) et revenez vers 1 à 3 ETF centraux.

- Si vous rééquilibrez trop souvent, vous payez des frais pour « corriger » des fluctuations normales. Une fois par an suffit généralement pour maintenir votre niveau de risque.

Les briques sont choisies, les frais maîtrisés. Il reste à assembler le tout dans une procédure pas-à-pas : définir son cahier des charges, choisir une allocation cible (60/40) ou autre, sélectionner les briques et mettre en place un protocole opérationnel et de suivi.

Pour une démarche structurée visant à réduire coûts et sur-trading, voir : Optimiser ses finances — méthode pour réduire frais et améliorer rendement.

5. Construire votre portefeuille pas-à-pas

On a déjà clarifié deux leviers majeurs : choisir la bonne enveloppe (PEA, CTO, assurance-vie, PER) et limiter ce qui grignote la performance nette (frais, sur-trading, structure trop complexe). Maintenant, place à la mécanique : comment assembler un portefeuille boursier cohérent, puis le faire vivre sur la durée avec des règles simples.

5.1 Faire votre cahier des charges personnel en 10 minutes

Avant de choisir un ETF actions ou un ETF obligataire, mieux vaut éviter le piège classique : construire un portefeuille qui se contredit. L’exemple le plus coûteux est simple : investir un apport immobilier dont vous aurez besoin dans 2 ans sur un ETF actions « parce que c’est le long terme ». Le produit n’est pas « mauvais » ; il est juste incompatible avec votre horizon.

En pratique, pour avancer vite, un mini-questionnaire suffit, à condition de l’écrire noir sur blanc. Il vous oblige à aligner objectif, horizon d’investissement, besoins de liquidité et tolérance aux baisses. Et surtout, chaque réponse doit se traduire par un paramètre concret du portefeuille.

Voici le questionnaire minimal (10 minutes) et ce qu’il pilote dans la stratégie :

| Question | Réponse | Paramètre de portefeuille |

|---|---|---|

| Épargne de précaution hors bourse ? | oui/non | si non : priorité |

| Capital nécessaire < 2 ans ? | oui/non | si oui : limiter actions |

| Objectif | retraite/projet/transmission | enveloppe |

| Horizon | 1/5/15 ans | allocation |

| Tolérance baisse | faible/moyenne/forte | part actions |

| Versements | réguliers/ponctuels | DCA vs lump sum |

| Temps de suivi | faible/moyen | nb de lignes |

Astuces importantes

En pratique, une règle simple évite beaucoup d’erreurs de construction au démarrage.

- Si vous devez pouvoir récupérer le capital sous 24 mois, réduisez fortement la part d’actions, car le risque d’être en moins-value au moment du retrait est nettement plus élevé à court horizon.

- Si vous n’avez pas d’épargne de précaution hors bourse, commencez par cette étape : un portefeuille boursier n’est pas fait pour absorber un imprévu.

- Si vous estimez votre tolérance « forte », testez-la avec un chiffre concret : pouvez-vous supporter une baisse temporaire de l’ordre de -30% sans casser le plan ?

On cherche une stratégie réaliste, pas la plus ambitieuse sur le papier.

Pour formaliser rapidement votre profil financier (objectifs, horizon, tolérance), voir : Finances personnelles — méthode pour piloter son épargne.

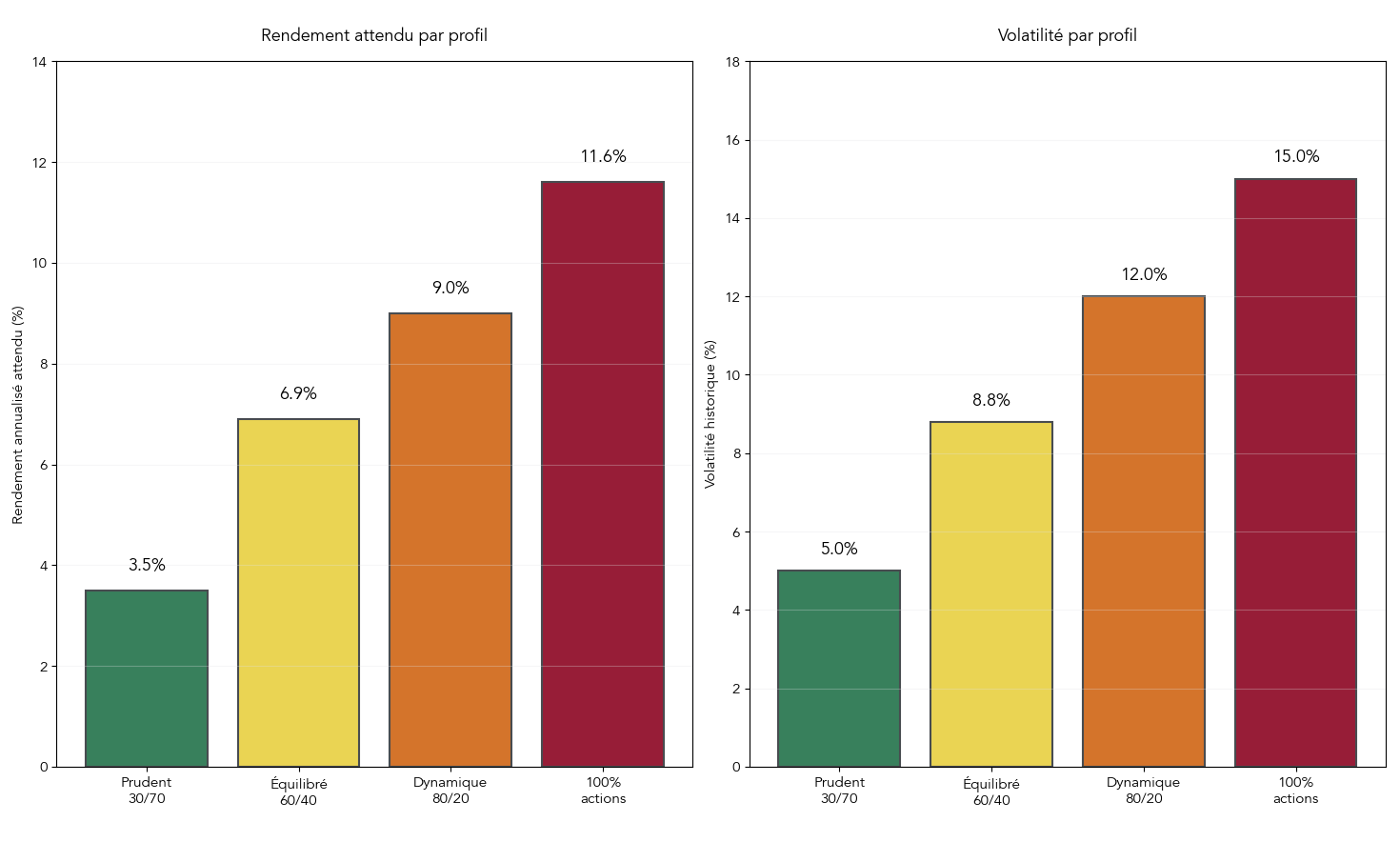

5.2 Choisir une allocation cible tenable (du prudent au 100 % actions)

Une fois votre cahier des charges écrit, la question devient très concrète : quelle part d’actions et quelle part d’obligations pouvez-vous tenir sur la durée ? On présente souvent le 60/40 (60% actions, 40% obligations) comme un repère, mais il faut le voir comme un outil pédagogique, pas comme une recette universelle.

Pourquoi ce repère revient-il souvent ? Parce qu’il incarne bien le compromis rendement/risque… et ses limites. Agefi rapporte un calcul attribué à Vanguard : sur 10 ans se terminant au 30/09/2024, un 60/40 aurait délivré environ 6,9% annualisé sur 10 ans (sur une période et une devise précises). Le même exemple rappelle aussi la réalité psychologique : en 2022, le 60/40 a connu une baisse d’environ -16% en 2022, avant un rebond de +29,7% entre fin 2022 et septembre 2024. Ces chiffres ne « prouvent » rien pour l’avenir, mais ils montrent ce qu’on doit être capable d’encaisser si on choisit ce type d’allocation.

Dès lors, pour choisir, vous pouvez partir de quelques profils repères, puis retenir celui que vous maintiendrez même lors d’un krach.

| Profil | Allocation repère | Objectif | Risque principal | Règle de maintien |

|---|---|---|---|---|

| Prudent | 30/70 | limiter drawdown | inflation | revue annuelle |

| Équilibré | 60/40 | compromis | corrélation variable | rebalancing |

| Dynamique | 80/20 | croissance | drawdown élevé | plan anti-panique |

| 100% actions | 100/0 | max croissance | crises longues | coussin liquidité |

Le point clé, c’est la « tenabilité ». Mieux vaut une allocation légèrement moins ambitieuse, mais tenue 15 ans, qu’un 100% actions abandonné après le premier -30%. Et gardez l’horizon comme garde-fou : certaines allocations deviennent incohérentes si l’horizon est court (par exemple, 100% actions sur 3 ans).

Pour approfondir et comparer d’autres allocations repères, vous pouvez vous appuyer sur des profils simples (prudent, équilibré, dynamique) plutôt que sur une promesse de rendement.

5.3 Sélectionner vos briques d’actifs décorrélées (version minimaliste vs avancée)

Une allocation cible n’est qu’un pourcentage tant qu’on ne la traduit pas en briques concrètes. En pratique, la bonne nouvelle, c’est qu’un portefeuille boursier diversifié peut rester très simple : quelques lignes suffisent, si elles couvrent des moteurs de performance différents.

La version minimaliste (souvent la plus robuste pour débuter) ressemble à ceci :

- Un bloc actions avec un seul ETF actions monde (World ou ACWI). Sur PEA, un exemple cité est l’Amundi PEA Monde (DCAM).

- Un bloc obligations avec un ETF obligataire agrégé, souvent couvert en euros (hedged EUR) pour limiter le risque de change sur la poche obligataire.

- Un bloc cash en dehors de la bourse, via des livrets ou du monétaire.

Cette structure coche l’essentiel : diversification immédiate côté actions, amortisseur obligataire compréhensible, et liquidité pour éviter les ventes forcées.

À l’inverse, la version étendue ajoute des « satellites »… mais elle demande plus de maîtrise. Côté actions, on peut découper en marchés émergents (EM) et small caps. Côté obligations, on peut combiner agrégé, inflation-linked et corporate investment grade (IG). Le gain potentiel, c’est d’affiner certains risques ; le coût, c’est la complexité, et surtout le risque de mal comprendre la sensibilité aux taux de la poche obligataire.

Le tableau ci-dessous résume bien l’arbitrage :

| Objectif | Version minimaliste | Version étendue | Risque ajouté |

|---|---|---|---|

| Actions monde | 1 ETF World | World + EM + Small | complexité |

| Obligations | 1 ETF agrégé | agrégé + inflation + IG | risque taux mal compris |

| Cash | livret/monétaire | idem | opportunité |

Selon nous, si vous débutez, un ETF cœur unique côté actions est souvent la meilleure option. La diversification vient déjà de l’indice, alors que multiplier les ETF peut surtout multiplier les erreurs.

Astuces importantes

On confond souvent diversification et accumulation de lignes.

- Diversifier ne veut pas dire multiplier les ETF thématiques : deux ETF « différents » peuvent en réalité être exposés aux mêmes grandes entreprises.

- Si votre temps de suivi est faible, limitez volontairement le nombre de lignes, car la complexité finit par générer du sur-trading.

- Si vous choisissez un ETF obligataire « pour sécuriser », vérifiez sa logique (agrégé, couverture EUR, sensibilité aux taux) avant d’augmenter cette poche.

Avec une structure simple, il devient plus facile d’appliquer des règles et de rester discipliné.

Pour choisir une poche obligataire cohérente (agrégé hedged EUR, inflation-linked, corporate IG…), vous pouvez vous appuyer sur notre guide obligations. Et pour placer la poche cash hors bourse, un panorama des livrets vous aidera à trier rapidement.

5.4 Mettre en œuvre votre stratégie : calendrier, DCA, rééquilibrage, règles anti-panique

La différence entre un portefeuille « correct » et un portefeuille qui fonctionne sur 10 ans se joue rarement sur le choix entre deux ETF. Elle se joue sur l’exécution : investir régulièrement, limiter les décisions émotionnelles, et maintenir l’allocation d’actifs à peu près stable.

Le protocole suivant est volontairement minimaliste. Il vise deux objectifs : réduire les frais de transaction et réduire le risque comportemental (market timing, vente panique, suractivité).

| Fréquence | Action | Règle | But |

|---|---|---|---|

| Mensuel | virement + achat ETF cœur | même jour | discipline |

| Mensuel | suivi simple | 3 chiffres max | éviter micro-gestion |

| Annuel | rééquilibrage | bandes ±5% (ex.) | contrôler risque |

| Annuel | revue frais | TER + courtier | réduire fuite |

L’investissement régulier mensuel (DCA) n’est pas une promesse de meilleure performance ; c’est un outil de discipline. Il vous empêche de transformer chaque actualité des marchés financiers en décision d’achat ou de vente.

Pour l’exécution, une règle simple améliore souvent les choses : sur un ETF liquide, un ordre limité peut réduire l’impact du spread, ce qui s’inscrit dans la logique « anti-frais ». Enfin, le rééquilibrage n’a pas vocation à multiplier les transactions : une revue annuelle suffit dans la plupart des cas, surtout si vous utilisez des bandes (par exemple ±5% autour de la cible).

Pour la mise en œuvre (DCA, rééquilibrage, ordres limités) dans une approche passive, voir : Stratégie bourse — gestion passive et bonnes pratiques.

5.5 Suivre votre portefeuille avec un tableau de bord minimaliste

Suivre un portefeuille boursier ne veut pas dire regarder les cours tous les jours. L’idée est plutôt d’avoir quatre indicateurs simples qui vous disent si vous êtes encore aligné avec votre allocation d’actifs… et si vos frais dérivent.

Concrètement, le tableau de bord minimal tient en quatre lignes. Il se relie directement aux erreurs les plus fréquentes : laisser la part actions dériver (donc changer de risque sans s’en rendre compte), ou accepter des frais de gestion et de transaction qui augmentent année après année.

| KPI | Formule | Seuil d’alerte | Action |

|---|---|---|---|

| % actions | actions / total | ±5% vs cible | rebalancer |

| % obligations | oblig / total | ±5% | rebalancer |

| Frais courtage/an | somme | hausse | revoir courtier |

| TER moyen pondéré | somme pondérée | hausse | revoir ETF |

Concrètement, le seuil ±5% sert de règle de décision. Tant que l’écart reste faible, vous ne touchez à rien. Dès qu’il est dépassé, vous rééquilibrez pour revenir vers la cible, sans improviser. Et si les frais de courtage annuels ou le TER moyen pondéré montent, c’est un signal : soit votre courtier n’est plus adapté, soit vous avez empilé des ETF trop coûteux.

Pour approfondir la logique de tableau de bord et suivi, l’objectif reste le même : piloter l’allocation et les frais, pas votre humeur face aux marchés.

6. Exemple 60/40 et gestion des horizons : comment interpréter les chiffres sans se tromper

Les routines ci-dessus rendent votre stratégie exécutable. Reste un point délicat : comment lire des chiffres de performance et de risque sans tomber dans l’illusion du backtest qui « prouve » qu’un portefeuille est bon. Le 60/40 est un bon exemple, justement parce qu’il est souvent cité… et souvent mal interprété.

6.1 Exemple 60/40 sur 10 ans : ce que l’on peut montrer (et ce qu’il faut interdire)

Un historique 10 ans peut être très pédagogique, à condition de dire exactement ce qu’on montre. Agefi rapporte, sur un calcul attribué à Vanguard, un ordre de grandeur autour de 6,9% annualisé sur 10 ans (en dollars) sur la période se terminant au 30/09/2024. Le même exemple rappelle deux faits qui comptent pour un investisseur individuel : un choc (-16%) en 2022 et un rebond important ensuite (+29,7% entre fin 2022 et septembre 2024).

Attention : ce qu’on doit « interdire » dans la lecture, c’est de transformer ces chiffres en promesse, ou de les répéter sans méthode. Un rendement annualisé n’a aucun sens si on ne précise pas : quels indices (actions et obligations), dans quelle devise, dividendes inclus ou non, avec quelle fréquence de rééquilibrage, et si les frais sont pris en compte.

Le gabarit ci-dessous sert de garde-fou. Tant que vous ne pouvez pas remplir chaque ligne, un backtest reste une illustration, pas un chiffre sur lequel fonder une décision.

| Paramètre | Valeur à définir | Pourquoi c’est indispensable |

|---|---|---|

| Indice actions | ex. MSCI World Net TR | dividendes inclus ? |

| Indice obligations | ex. Bloomberg Global Agg (hedged EUR ?) | sensibilité taux |

| Devise | EUR ou USD | change change les résultats |

| Rééquilibrage | annuel/trimestriel | impact risque |

| Frais | TER pondéré + courtage | performance nette |

| Fenêtre | dates exactes | évite cherry-picking |

Pour des repères chiffrés par classe d’actifs et replacer le 60/40 dans son contexte, consultez : Performance par classes d’actifs — panorama chiffré.

6.2 « 1 an vs 15 ans » : parler des probabilités de perte sans vendre du rêve

Quand on parle d’horizon d’investissement, la tentation est grande de dire : « sur 15 ans, on ne perd jamais ». C’est exactement le type de phrase à éviter. Ce qu’on peut dire, en revanche, c’est que sur certains historiques, la probabilité de perte observée diminue quand l’horizon s’allonge.

Un exemple pédagogique souvent cité illustre cette idée sur l’indice MSCI World entre 1977 et 2018 : en allongeant la durée de détention, les périodes où l’investisseur finit en moins-value deviennent plus rares dans l’échantillon. Mais il faut le dire comme cela : une observation sur un indice, une période, et une méthodologie données. Ce n’est pas une loi universelle, et cela n’empêche pas des crises longues ni des phases où la volatilité est difficile à supporter.

Pour éviter toute formulation trompeuse, le tableau ci-dessous donne des exemples prêts à l’emploi.

| Sujet | Formulation acceptable | Formulation trompeuse |

|---|---|---|

| Horizon long | « historiquement sur tel indice… » | « impossible de perdre » |

| Obligations | « peut stabiliser selon régime » | « protège toujours » |

| ETF | « diversifie, mais risque marché » | « sans risque » |

| 60/40 | « repère pédagogique » | « recette universelle » |

Même quand les statistiques historiques sont favorables à long terme, la discipline reste la clé : un DCA régulier et des règles anti-panique comptent autant que le choix initial de l’allocation d’actifs.

Pour aller plus loin sur les probabilités et horizon, gardez la même exigence de précision : indice, période, devise, et type de performance.

6.3 Garantir la reproductibilité de vos analyses (indices, devises, frais)

Dès qu’on publie ou qu’on lit un chiffre de performance, la question n’est pas « est-ce que c’est impressionnant ? ». La question est : est-ce reproductible, donc interprétable ? Sans standard minimal, on peut sans le vouloir comparer des choses incomparables (Net TR vs Price, EUR vs USD, avec ou sans frais).

La checklist suivante vous permet de verrouiller les paramètres qui changent les résultats. Elle est utile aussi bien pour construire un exemple propre que pour repérer, chez d’autres, une simulation trop floue.

| Élément | Exigence | Où le trouver |

|---|---|---|

| Indices exacts | nom complet + code | MSCI / Bloomberg |

| Dividendes | Net TR vs Price | méthodologie indice |

| Devise | EUR/USD | paramètre backtest |

| Frais ETF | TER + tracking | KID + rapport |

| Courtage | grille | brochure courtier |

| Rééquilibrage | règle | protocole |

Si un backtest ne précise pas ces éléments, traitez-le comme une illustration. Il peut aider à comprendre une dynamique (volatilité, drawdown), mais il ne doit pas devenir un argument incitatif.

Pour établir des backtests reproductibles et choisir des indices/supports clairs, voir : Choisir ses placements — méthodologie et cas pratiques.

7. Gérer les risques, corriger les erreurs courantes et verrouiller les zones grises

Même avec une stratégie simple, un portefeuille reste exposé à plusieurs risques très différents. L’enjeu est de les nommer clairement, d’appliquer des parades raisonnables, puis de repérer ce qui relève d’erreurs évitables (frais, complexité, confusions).

7.1 Cartographie des risques : marché, taux, change, liquidité, produit, prestataire

On parle souvent du « risque en bourse » comme s’il était unique. En réalité, un investisseur individuel affronte plusieurs risques, avec des parades très différentes. Les connaître évite aussi les fausses sécurités, par exemple l’idée que les obligations seraient mécaniquement « sans risque ».

Le tableau ci-dessous résume les risques principaux, un exemple, une parade simple, et ce que cette parade coûte (ou ne résout pas).

| Risque | Exemple | Parade | Coût/limite |

|---|---|---|---|

| Marché actions | -30% | allocation + horizon | rendement espéré ↓ si trop prudent |

| Taux | obligations longues ↓ | duration adaptée | rendement différent |

| Change | EUR/USD | accepter/assumer | couverture coûte |

| Liquidité | spreads ↑ | ETF liquides | choix limité |

| Produit | levier | éviter | renoncer à « gains rapides » |

| Prestataire | courtier | diversification prestataires | complexité |

À noter : le risque de taux est souvent sous-estimé, car il touche même des portefeuilles dits « prudents ». L’épisode 2022 a rappelé qu’actions et obligations peuvent baisser en même temps, et qu’un ETF obligataire agrégé reste sensible au régime de taux.

Si vous voulez passer en revue les produits les plus sensibles (levier, complexité, mécanismes difficiles à tenir), vous pouvez consulter ce panorama des produits à risque.

7.2 Diagnostiquer et corriger vos erreurs de frais

Après le risque « marché », les erreurs qui coûtent le plus cher sont souvent… les frais et la complexité. Le problème, c’est qu’ils passent sous le radar : un TER un peu élevé, quelques ordres en plus, des petites lignes en trop, et la performance nette s’érode année après année.

Le diagnostic se fait rapidement à partir de quatre symptômes typiques. Et pour chacun, il existe une correction immédiate, sans refaire toute la stratégie.

| Symptôme | Diagnostic | Correction immédiate |

|---|---|---|

| Beaucoup de lignes | redondance | réduire à 1–3 ETF |

| Achats fréquents | surtrading | date fixe mensuelle |

| Frais fixes élevés | petits ordres pénalisés | courtier adapté |

| TER « moyen » élevé | ETF coûteux | comparer via justETF puis KID |

L’idée n’est pas de chasser 0,02% de TER. L’idée est de supprimer les fuites évidentes : trop de lignes, trop d’achats, courtier mal adapté, ETF inutilement chers.

Pour une démarche structurée de réduction des coûts, vous pouvez approfondir via méthode pour optimise r ses frais.

7.3 Corriger les confusions les plus coûteuses (obligations sûres, ETF sans risque, PEA = monde entier…)

Même quand les frais sont maîtrisés, certaines confusions reviennent en boucle et entraînent de mauvaises décisions structurelles. Le tableau ci-dessous corrige ces idées reçues avec une règle If/Then simple, directement actionnable.

| Confusion | Correction | Règle If/Then |

|---|---|---|

| « Obligations = garanti » | valeur peut baisser (ex. 2022) | Si horizon court, duration courte |

| « ETF = sans risque » | risque = actifs sous-jacents | Si 100% actions, accepter crises |

| « PEA = monde entier » | univers contraint (éligibilité) | Si besoin monde complet, CTO complément |

| « Assurance-vie = garanti » | dépend des supports (UC vs fonds euros) | Si UC, risque identique à ETF |

Ces corrections renvoient aux choix fondamentaux vus dans tout l’article : l’enveloppe détermine les règles, la brique obligataire détermine le risque de taux, et l’exposition actions détermine les drawdowns possibles.

Si vous utilisez l’assurance-vie comme enveloppe (fonds euros ou unités de compte), notre guide assurance-vie détaille précisément ce qui relève du contrat… et ce qui relève des supports.

7.4 Les points à vérifier impérativement avant de passer à l’action

Dernière étape avant d’acheter : verrouiller les zones grises. Les règles fiscales changent, les grilles tarifaires évoluent, et un ETF peut modifier ses paramètres (TER, part, documentation). L’objectif ici est simple : vous éviter une information obsolète.

| Sujet | Pourquoi | Source à utiliser |

|---|---|---|

| Fiscalité 2026 (PS, PFU, PEA) | LFSS 2026 entrée en vigueur | BOFiP + service-public + LFSS 2025-1403 |

| Frais exacts des courtiers choisis | change rapidement | brochures officielles |

| TER + KID des ETF retenus | change par part/catégorie | KID PRIIPs |

| Indices exacts pour backtest | reproductibilité | MSCI/Bloomberg méthodos |

| Probabilités de perte | dépend échantillon | série indices + méthodo |

Un réflexe simple aide beaucoup : notez la date de consultation des sources que vous utilisez (fiscalité, brochures, KID). Vous gardez ainsi une trace claire de la « version » des règles au moment de votre décision.

Pour une méthode de vérification et de sélection fondée sur des documents officiels (KID, brochures, références d’indices), voir : checklist sources et vérifications.

8. Synthèse des décisions clés pour un portefeuille robuste

On arrive au moment où tout converge : enveloppe, briques ETF, allocation d’actifs, discipline de mise en œuvre, suivi, et points de vigilance. Le tableau ci-dessous condense les arbitrages essentiels et les règles If/Then associées, pour que vous puissiez relire votre stratégie en une minute.

8.1 Tableau récapitulatif des choix à faire

Ce mémo reprend la logique « standard robuste » (simple, diversifiée, tenable) et la compare à une approche plus avancée, qui peut être pertinente mais ajoute de la complexité. L’objectif n’est pas d’avoir « le portefeuille boursier parfait », mais un portefeuille boursier que vous pouvez maintenir, frais compris, sur votre horizon d’investissement.

| Décision | Option « standard robuste » | Option « plus avancée » | Gain | Risque/limite | Règle If/Then |

|---|---|---|---|---|---|

| Enveloppe | PEA (socle actions) + CTO (complément) | AV (PS 17,2%) / PER selon objectifs | net fiscal potentiellement meilleur | contraintes, plafonds | Si horizon long actions ≥ 5 ans, PEA d’abord ; si transmission, AV |

| Actions | 1 ETF World/ACWI (ex : Amundi DCAM 0,20%) | Satellites (EM, Small) | diversification immédiate | complexité | Si débutant, 1 ETF cœur |

| Obligations | 1 ETF agrégé hedged EUR | multi-poches (inflation, IG, court terme) | stabilité potentielle | risque taux | Si horizon court, duration courte |

| Frais | courtier low-cost + ETF TER ≤ 0,25% | optimisation tracking/spread | rendement net ↑ | sur-optimisation | À exposition égale, minimiser frais d’abord |

| Discipline | DCA mensuel + rebalancing annuel | glidepath | réduit erreurs comportementales | rigidité | Si stress en baisse, plan écrit |

| Fiscalité 2026 | PS 18,6% (PEA/CTO/PER) ou 17,2% (AV) | optimisation barème si TMI faible | économie fiscale | complexité | Si TMI ≤ 11%, option barème possible |

| 60/40 | repère pédagogique | allocation personnalisée | « tenabilité » | corrélation variable | Si vous ne tenez pas 100% actions, mix |

Ce tableau sert de check final : si une ligne vous semble floue (indices, frais exacts, règles de rééquilibrage), c’est un signal que vous devez préciser le point avant d’exécuter.

Conclusion

Au final, bâtir un portefeuille boursier équilibré, c’est surtout relier trois éléments simples : un horizon clair, une allocation tenable pour vous et des enveloppes adaptées à la fiscalité du moment. On l’a vu, diversifier ne veut pas dire accumuler des ETF, mais construire quelques briques bien choisies, avec un ETF actions monde en cœur de portefeuille et une poche obligataire calée sur votre horizon.

Deux points méritent vraiment d’être gardés en mémoire : le TER ne reflète pas à lui seul le coût réel d’un ETF, il faut aussi regarder le spread, le tracking et les frais de courtage, et l’enveloppe n’est jamais un placement en soi, c’est le cadre fiscal qui conditionne votre performance nette. En pratique, beaucoup auront déjà tout intérêt à automatiser un versement mensuel sur un ETF cœur, puis à limiter la part d’actions à 20 ou 30 % pour les projets dont l’échéance est inférieure à deux ans afin de réduire le risque de vente en pleine baisse.

Pour continuer à avancer, vous pouvez creuser la fiscalité concrète du PEA, du CTO, de l’assurance-vie et du PER, ou encore les méthodes de rééquilibrage qui permettent de tenir votre allocation sans multiplier les arbitrages. Il sera aussi judicieux d’explorer la duration obligataire et la psychologie de l’investisseur, car comprendre le risque de taux et ses propres réactions face aux baisses compte autant que le choix de l’indice.

FAQ – Questions fréquentes liées à la constitution d’un portefeuille boursier équilibré

C’est quoi un portefeuille boursier pour un particulier ?

Un portefeuille boursier n’est pas une simple liste d’actions : c’est un système qui articule une allocation d’actifs, des véhicules (ETF, fonds, titres) et des enveloppes fiscales (PEA, CTO, assurance‑vie, PER).

On y ajoute des règles écrites et simples pour qu’il fonctionne dans le temps : versements réguliers, rééquilibrages, discipline. L’objectif n’est pas la performance « brute » d’un indice, mais une performance nette, après frais et fiscalité, que vous pouvez tenir psychologiquement. Dans la pratique, les frais, la fiscalité et les erreurs de comportement grignotent le rendement, d’où l’intérêt de standardiser le processus. Ainsi, on pense d’abord objectif et horizon, ensuite enveloppe, puis ETF, et enfin règles d’exécution. Cette logique réduit les erreurs coûteuses et évite de confondre produits, véhicules et enveloppes.

Comment avoir un portefeuille boursier quand on débute en Bourse ?

On gagne à réduire la complexité : définir son cahier des charges (objectif, horizon, liquidité, tolérance), puis choisir l’enveloppe adaptée. Pour des actions de long terme, le PEA sert souvent de socle, le CTO complète l’accès à des ETF non éligibles, avec des PS à 18,6 % en 2026. Côté exécution, on privilégie un seul ETF actions monde cœur, éventuellement complété d’un ETF obligataire selon horizon et tolérance. On automatise un DCA mensuel et on fixe un rééquilibrage annuel simple, avec des bandes de l’ordre de ±5 %. Avant d’acheter, on lit le KID (indice, TER, réplication, risques) et la grille du courtier, surtout pour les petits ordres. Sur le MSCI World, justETF observe des TER allant de 0,05 % à 0,50 % ; cela illustre l’importance décisive des frais.

Où investir 100 € par mois sur le long terme ?